EVA: Tax Conversions: Unterschied zwischen den Versionen

Keine Bearbeitungszusammenfassung |

|||

| (11 dazwischenliegende Versionen von 2 Benutzern werden nicht angezeigt) | |||

| Zeile 5: | Zeile 5: | ||

==Grundlagen== | ==Grundlagen== | ||

Die zu bezahlenden Steuern stellen eine Aufwendung dar, welche aus der Sicht eines Investors den übrigen betrieblichen Ausgaben gleichzusetzen | Die zu bezahlenden Steuern stellen eine Aufwendung dar, welche aus der Sicht eines Investors den übrigen betrieblichen Ausgaben gleichzusetzen sind (Hostettler & Stern, 2004, S. 43). Jedoch entsprechen die Steueraufwendungen der externen Finanzberichterstattung (Accounting Model) nicht dem betriebswirtschaftlich „korrekten“ Betrag (Economic Model). Somit gilt es aus Konsistenzgründen die Steuerbelastung der betrieblichen Aufwendungen und Erträge sowie unter der Berücksichtigung der relevanten Vermögensgrössen anzupassen (Hostettler, 2002, S. 102). Durch diese Anpassungen entsteht eine theoretische Steuerlast des betrieblichen Gewinns, auch Cash Operating Taxes (COT) genannt. Dabei wird davon ausgegangen, dass das Unternehmen vollumfänglich eigenfinanziert ist und nur betriebliche Tätigkeiten wahrnimmt, weshalb von theoretisch und nicht tatsächlich gesprochen wird (Gundel, 2012, S. 70; Hostettler, 2002, S. 153-154). Ein möglicher Steuervorteil, welcher durch eine allfällige Fremdfinanzierung entstehen könnte, berücksichtigt das EVA®-Konzept durch die Verwendung des Kapitalkostensatzes WACC [[Weighted Average Cost of Capital | (Weighted Average Cost of Capital)]] und den darin enthaltenen Tax Shield (Weissenberger, 2009, S. 46). Darüber hinaus sollen sämtliche positive wie auch negative Steuereffekte von nichtbetrieblichen Posten aufgehoben werden (Hostettler, 2002, S. 154). | ||

==Bereinigung des Steueraufwandes== | ==Bereinigung des Steueraufwandes== | ||

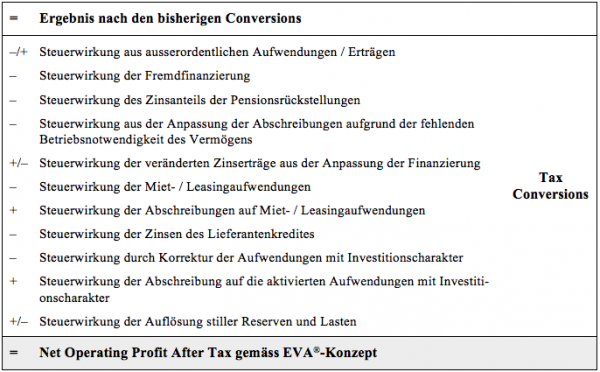

[[Datei:Ausgewählte_Anpassungen_bei_der_NOPAT-Ermittlung.png|miniatur|600px||right|Abb. 1: Ausgewählte Anpassungen bei der NOPAT-Ermittlung (Weber et al., 2004, S. 65)]] | [[Datei:Ausgewählte_Anpassungen_bei_der_NOPAT-Ermittlung.png|miniatur|600px||right|Abb. 1: Ausgewählte Anpassungen bei der NOPAT-Ermittlung (Weber et al., 2004, S. 65)]] | ||

Meist werden Kennzahlen wie EBIT (Earnings before Interest and Taxes) oder auch EBITDA (Earnings before Interest, Taxes, Depreciation and Amortisation) für die Berechnung der Unternehmensleistung verwendet. Diese Ergebnisse vernachlässigen die Steuern. Gründe für die Vernachlässigung sind das starke Schwanken der Steuern sowie die Tatsache, dass Führungskräfte aufgrund der zentralen Steuerung keinen Einfluss auf deren Höhe haben. Dennoch handelt es sich beim Steueraufwand um eine reale Aufwendung, die bei Vernachlässigung oder Unterschätzung zu falschen Prognosen führen kann (Hostettler & Stern, 2004, S. 43-44). Aus diesem Grund verwendet das EVA®-Konzept die theoretische Steuerbelastung, um zum Ergebnis nach Steuern (EAT) zu gelangen (Steinhauer, 2007, S. 150). Dazu erfolgt die Berechnung des Cash Operating Taxes, welcher der Gewinngrösse vor Steuern (auch Net Operating Profit Before Taxes genannt) abgezogen wird. Daraus resultiert der Net Operating Profit After Taxes (NOPAT) (Hostettler, 2002, S. 103). | |||

Die Anpassungen im Rahmen der Tax Conversions sind von den vorhergehenden Conversions abhängig. Wird beispielsweise bei den Funding Conversions eine Anpassung der Leasingaufwendungen vorgenommen, führt dies zu einer Steuerwirkung der Leasingaufwendungen. Die Abbildung 1 veranschaulicht eine detaillierte Übersicht dazu. | Die Anpassungen im Rahmen der Tax Conversions sind von den vorhergehenden Conversions abhängig. Wird beispielsweise bei den Funding Conversions eine Anpassung der Leasingaufwendungen vorgenommen, führt dies zu einer Steuerwirkung der Leasingaufwendungen. Die Abbildung 1 veranschaulicht eine detaillierte Übersicht dazu. | ||

'''Cash Operating Taxes''' | |||

Die Cash Operating Taxes berechnen sich wie folgt: | |||

{| class="wikitable" | {| class="wikitable" | ||

| Zeile 32: | Zeile 35: | ||

'''Tax Shield''' | '''Tax Shield''': Der Tax Shield dient zur Vermeidung einer Doppelberücksichtigung des Steuervorteils von Fremdkapital, welcher beim EVA®-Konzept bereits bei der Ermittlung des gewichteten Gesamtkapitalkostensatzes (WACC) berücksichtigt wird. Zur Berechnung des Tax Shields wird der ausgewiesene Finanzaufwand respektive Zinsanteil von Verbindlichkeiten mit einem unternehmensspezifischen Steuersatz multipliziert (Gundel, 2012, S. 70-71; Weber et al., 2004, S. 65). Dabei empfiehlt sich die Verwendung eines Pauschalsteuersatzes, um die Steuereffekte von nichtbetrieblichen Positionen rückgängig zu machen. Externe Bilanzleser sollten anhand einer Kosten-Nutzen-Analyse darüber entscheiden, ob individuelle, gesonderte Steuersätze für einzelne Erfolgsrechnungen zu verwenden sind (Hostettler, 2002, S. 154). Ebenfalls werden Steuern eliminiert, die für Finanzerträge (ohne Beteiligungserträge) bezahlt wurden (Gundel, 2012, S. 69-70). | ||

Der Tax Shield dient zur Vermeidung einer Doppelberücksichtigung des Steuervorteils von Fremdkapital, welcher beim EVA®-Konzept bereits bei der Ermittlung des gewichteten Gesamtkapitalkostensatzes (WACC) berücksichtigt wird. Zur Berechnung des Tax Shields wird der ausgewiesene Finanzaufwand respektive Zinsanteil von Verbindlichkeiten mit einem unternehmensspezifischen Steuersatz multipliziert (Gundel, 2012, S. 70-71; Weber et al., 2004, S. 65). Dabei empfiehlt sich die Verwendung eines Pauschalsteuersatzes, um die Steuereffekte von nichtbetrieblichen Positionen rückgängig zu machen. Externe Bilanzleser sollten anhand einer Kosten-Nutzen-Analyse darüber entscheiden, ob individuelle, gesonderte Steuersätze für einzelne Erfolgsrechnungen zu verwenden sind (Hostettler, 2002, S. 154). Ebenfalls werden Steuern eliminiert, die für Finanzerträge (ohne Beteiligungserträge) bezahlt wurden (Gundel, 2012, S. 69-70). | |||

Weichen handelsrechtliche und steuerliche Abschreibungszeiten voneinander ab, können dadurch Steuern in die Zukunft verschoben werden. Für diese verschobenen Steuern werden Rechnungsabgrenzungsposten für aktive und passive latente Steuern gebildet (Hostettler & Stern, 2004, S. 43-44). Auf internationaler Ebene sind latente Steuern auszuweisen, da diese meist einen massgeblichen Teil des Fremdkapitals darstellen und somit als wesentlich einzustufen sind. Dabei gilt es zwischen Rückstellungen für latente Steuern und Rückstellungen für laufende Steuern zu unterscheiden, welche separiert ausgewiesen werden sollten (Hostettler, 2002, S. 220). | '''Latente Steuern''': Weichen handelsrechtliche und steuerliche Abschreibungszeiten voneinander ab, können dadurch Steuern in die Zukunft verschoben werden. Für diese verschobenen Steuern werden Rechnungsabgrenzungsposten für aktive und passive latente Steuern gebildet (Hostettler & Stern, 2004, S. 43-44). Auf internationaler Ebene sind latente Steuern auszuweisen, da diese meist einen massgeblichen Teil des Fremdkapitals darstellen und somit als wesentlich einzustufen sind. Dabei gilt es zwischen Rückstellungen für latente Steuern und Rückstellungen für laufende Steuern zu unterscheiden, welche separiert ausgewiesen werden sollten (Hostettler, 2002, S. 220). | ||

Die latente Steuerschuld ähnelt einer Zahlungsverpflichtung mit einem unendlich in der Zukunft liegenden Erfüllungsdatum. Da eine Schuld mit unendlicher Dauer einen Barwert von null hat, entspricht sie mehr einer Reserve als einer Schuld. Aus diesem Grund sind latente Steuerschulden bei der Unternehmensbewertung nicht als Drittverbindlichkeiten zu betrachten. Gleiches gilt für latente Steuerforderungen. Diese werden erst in ferner Zukunft realisiert und besitzen ebenfalls einen Gegenwartswert von null. Deshalb sind aktive latente Steuern nicht als betrieblich gebundenes Vermögen zu betrachten und bei der Berechnung der NOA nicht zu berücksichtigen (S. 224). Gundel (2012) begründet diesen Schritt mit der Tatsache, dass solange diese Steuern noch nicht geschuldet sind, das Kapital den Aktionären gehört und diese eine Rendite erwarten (S. 74). | Die latente Steuerschuld ähnelt einer Zahlungsverpflichtung mit einem unendlich in der Zukunft liegenden Erfüllungsdatum. Da eine Schuld mit unendlicher Dauer einen Barwert von null hat, entspricht sie mehr einer Reserve als einer Schuld. Aus diesem Grund sind latente Steuerschulden bei der Unternehmensbewertung nicht als Drittverbindlichkeiten zu betrachten. Gleiches gilt für latente Steuerforderungen. Diese werden erst in ferner Zukunft realisiert und besitzen ebenfalls einen Gegenwartswert von null. Deshalb sind aktive latente Steuern nicht als betrieblich gebundenes Vermögen zu betrachten und bei der Berechnung der NOA nicht zu berücksichtigen (S. 224). Gundel (2012) begründet diesen Schritt mit der Tatsache, dass solange diese Steuern noch nicht geschuldet sind, das Kapital den Aktionären gehört und diese eine Rendite erwarten (S. 74). | ||

==Bereinigung des investierten Betriebskapitals== | ==Bereinigung des investierten Betriebskapitals== | ||

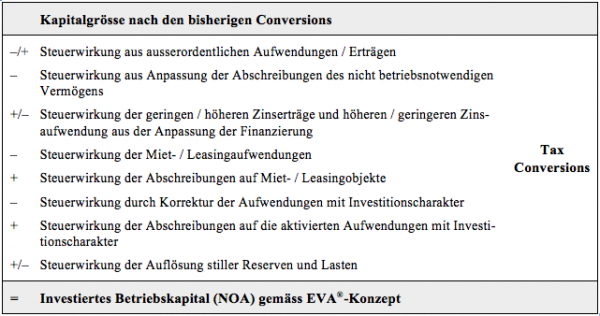

[[Datei:Abbildung_investiertes_Betriebskapital.png|miniatur| | [[Datei:Abbildung_investiertes_Betriebskapital.png|miniatur|600px||right|Abb. 2: Ausgewählte Anpassungen bei der Ermittlung des investierten Kapitals (Weber et. al, 2004, S. 70)]]Um eine zielorientierte Interpretation des EVA® zu ermöglichen, verlangen Weber et al. (2004) eine konsistente Behandlung der Kapitalgrösse sowie des NOPAT. Somit sind ebenfalls bei der Berechnung des investierten Betriebskapitals, auch Net Operating Assets (NOA) genannt, steuerliche Auswirkungen zu berücksichtigen (S. 69). Wie bei der NOPAT-Ermittlung erfolgen bei der Berechnung des NOA die Tax Conversions im Anschluss an alle anderen Conversions. Dabei sind vor allem Finanzierungseinflüsse zu berücksichtigen (S. 71). Die Abbildung 2 zeigt die von Weber et al. (2004) empfohlenen Tax Conversions im Rahmen der NOA-Ermittlung auf (S. 70). | ||

<br /><br /><br /> | <br /><br /><br /> | ||

==Steuerberücksichtigung beim Fremdkapitalkostensatz== | ==Steuerberücksichtigung beim Fremdkapitalkostensatz== | ||

Bei der bisherigen NOPAT- und NOA-Ermittlung wird dem Unternehmen unterstellt, dass es vollumfänglich durch Eigenkapital finanziert ist. Da jedoch viele Unternehmen durch Fremdkapital mitfinanziert werden und dessen Zinsen als steuerlich akzeptierter Aufwand gelten, erfordert es eine steuerliche Korrektur bei der Bestimmung des Fremdkapitalkostensatzes. Hierfür wird der Fremdkapitalkostensatz vor Steuern mit dem zutreffenden Steuersatz multipliziert (Hostettler, 2002, S. 103). Der neu ermittelte Fremdkapitalkostensatz nach Steuern ist anschliessend ein Bestandteil des WACC (S. 168). | Bei der bisherigen NOPAT- und NOA-Ermittlung wird dem Unternehmen unterstellt, dass es vollumfänglich durch Eigenkapital finanziert ist. Da jedoch viele Unternehmen durch Fremdkapital mitfinanziert werden und dessen Zinsen als steuerlich akzeptierter Aufwand gelten, erfordert es eine steuerliche Korrektur bei der Bestimmung des Fremdkapitalkostensatzes. Hierfür wird der Fremdkapitalkostensatz vor Steuern mit dem zutreffenden Steuersatz multipliziert (Hostettler, 2002, S. 103). Der neu ermittelte Fremdkapitalkostensatz nach Steuern ist anschliessend ein Bestandteil des [[Weighted Average Cost of Capital | WACC ]] (S. 168). | ||

==Lern- und Praxismaterialien== | ==Lern- und Praxismaterialien== | ||

| Zeile 55: | Zeile 54: | ||

{| class="wikitable" | {| class="wikitable" | ||

|- | |- | ||

! Aufgaben | ! Aufgaben | ||

|- | |- | ||

| | | | ||

* [[Taxmedia AG – Anwendung Tax Conversions]] | * [[Taxmedia AG – Anwendung Tax Conversions]] | ||

|} | |} | ||

| Zeile 86: | Zeile 83: | ||

[[Kategorie:Performance Measurement]] | [[Kategorie:Performance Measurement]] | ||

[[Kategorie:CODEZ]] | |||

Aktuelle Version vom 4. Dezember 2020, 11:08 Uhr

Im Rahmen der Berechnung der Performance-Kennzahl Economic Value Added (EVA®) sind Operating Conversions, Funding Conversions, Shareholder Conversions und Tax Conversions erforderlich. Die steuerlichen Verzerrungen resultieren aus den vorangegangenen Anpassungen, weshalb die Tax Conversions im Anschluss an alle anderen Conversions folgen (Weber, Bramsemann, Heineke & Hirsch, 2004, S. 68).

Grundlagen

Die zu bezahlenden Steuern stellen eine Aufwendung dar, welche aus der Sicht eines Investors den übrigen betrieblichen Ausgaben gleichzusetzen sind (Hostettler & Stern, 2004, S. 43). Jedoch entsprechen die Steueraufwendungen der externen Finanzberichterstattung (Accounting Model) nicht dem betriebswirtschaftlich „korrekten“ Betrag (Economic Model). Somit gilt es aus Konsistenzgründen die Steuerbelastung der betrieblichen Aufwendungen und Erträge sowie unter der Berücksichtigung der relevanten Vermögensgrössen anzupassen (Hostettler, 2002, S. 102). Durch diese Anpassungen entsteht eine theoretische Steuerlast des betrieblichen Gewinns, auch Cash Operating Taxes (COT) genannt. Dabei wird davon ausgegangen, dass das Unternehmen vollumfänglich eigenfinanziert ist und nur betriebliche Tätigkeiten wahrnimmt, weshalb von theoretisch und nicht tatsächlich gesprochen wird (Gundel, 2012, S. 70; Hostettler, 2002, S. 153-154). Ein möglicher Steuervorteil, welcher durch eine allfällige Fremdfinanzierung entstehen könnte, berücksichtigt das EVA®-Konzept durch die Verwendung des Kapitalkostensatzes WACC (Weighted Average Cost of Capital) und den darin enthaltenen Tax Shield (Weissenberger, 2009, S. 46). Darüber hinaus sollen sämtliche positive wie auch negative Steuereffekte von nichtbetrieblichen Posten aufgehoben werden (Hostettler, 2002, S. 154).

Bereinigung des Steueraufwandes

Meist werden Kennzahlen wie EBIT (Earnings before Interest and Taxes) oder auch EBITDA (Earnings before Interest, Taxes, Depreciation and Amortisation) für die Berechnung der Unternehmensleistung verwendet. Diese Ergebnisse vernachlässigen die Steuern. Gründe für die Vernachlässigung sind das starke Schwanken der Steuern sowie die Tatsache, dass Führungskräfte aufgrund der zentralen Steuerung keinen Einfluss auf deren Höhe haben. Dennoch handelt es sich beim Steueraufwand um eine reale Aufwendung, die bei Vernachlässigung oder Unterschätzung zu falschen Prognosen führen kann (Hostettler & Stern, 2004, S. 43-44). Aus diesem Grund verwendet das EVA®-Konzept die theoretische Steuerbelastung, um zum Ergebnis nach Steuern (EAT) zu gelangen (Steinhauer, 2007, S. 150). Dazu erfolgt die Berechnung des Cash Operating Taxes, welcher der Gewinngrösse vor Steuern (auch Net Operating Profit Before Taxes genannt) abgezogen wird. Daraus resultiert der Net Operating Profit After Taxes (NOPAT) (Hostettler, 2002, S. 103).

Die Anpassungen im Rahmen der Tax Conversions sind von den vorhergehenden Conversions abhängig. Wird beispielsweise bei den Funding Conversions eine Anpassung der Leasingaufwendungen vorgenommen, führt dies zu einer Steuerwirkung der Leasingaufwendungen. Die Abbildung 1 veranschaulicht eine detaillierte Übersicht dazu.

Cash Operating Taxes

Die Cash Operating Taxes berechnen sich wie folgt:

| Steueraufwand (gemäss Erfolgsrechnung) |

| + Tax Shield |

| - Steuern für Finanzerträge (ohne Beteiligungserträge) |

| - jährlich ausgewiesener Teil von latenten Steuern |

| = Cash Operating Taxes (COT) |

Tax Shield: Der Tax Shield dient zur Vermeidung einer Doppelberücksichtigung des Steuervorteils von Fremdkapital, welcher beim EVA®-Konzept bereits bei der Ermittlung des gewichteten Gesamtkapitalkostensatzes (WACC) berücksichtigt wird. Zur Berechnung des Tax Shields wird der ausgewiesene Finanzaufwand respektive Zinsanteil von Verbindlichkeiten mit einem unternehmensspezifischen Steuersatz multipliziert (Gundel, 2012, S. 70-71; Weber et al., 2004, S. 65). Dabei empfiehlt sich die Verwendung eines Pauschalsteuersatzes, um die Steuereffekte von nichtbetrieblichen Positionen rückgängig zu machen. Externe Bilanzleser sollten anhand einer Kosten-Nutzen-Analyse darüber entscheiden, ob individuelle, gesonderte Steuersätze für einzelne Erfolgsrechnungen zu verwenden sind (Hostettler, 2002, S. 154). Ebenfalls werden Steuern eliminiert, die für Finanzerträge (ohne Beteiligungserträge) bezahlt wurden (Gundel, 2012, S. 69-70).

Latente Steuern: Weichen handelsrechtliche und steuerliche Abschreibungszeiten voneinander ab, können dadurch Steuern in die Zukunft verschoben werden. Für diese verschobenen Steuern werden Rechnungsabgrenzungsposten für aktive und passive latente Steuern gebildet (Hostettler & Stern, 2004, S. 43-44). Auf internationaler Ebene sind latente Steuern auszuweisen, da diese meist einen massgeblichen Teil des Fremdkapitals darstellen und somit als wesentlich einzustufen sind. Dabei gilt es zwischen Rückstellungen für latente Steuern und Rückstellungen für laufende Steuern zu unterscheiden, welche separiert ausgewiesen werden sollten (Hostettler, 2002, S. 220).

Die latente Steuerschuld ähnelt einer Zahlungsverpflichtung mit einem unendlich in der Zukunft liegenden Erfüllungsdatum. Da eine Schuld mit unendlicher Dauer einen Barwert von null hat, entspricht sie mehr einer Reserve als einer Schuld. Aus diesem Grund sind latente Steuerschulden bei der Unternehmensbewertung nicht als Drittverbindlichkeiten zu betrachten. Gleiches gilt für latente Steuerforderungen. Diese werden erst in ferner Zukunft realisiert und besitzen ebenfalls einen Gegenwartswert von null. Deshalb sind aktive latente Steuern nicht als betrieblich gebundenes Vermögen zu betrachten und bei der Berechnung der NOA nicht zu berücksichtigen (S. 224). Gundel (2012) begründet diesen Schritt mit der Tatsache, dass solange diese Steuern noch nicht geschuldet sind, das Kapital den Aktionären gehört und diese eine Rendite erwarten (S. 74).

Bereinigung des investierten Betriebskapitals

Um eine zielorientierte Interpretation des EVA® zu ermöglichen, verlangen Weber et al. (2004) eine konsistente Behandlung der Kapitalgrösse sowie des NOPAT. Somit sind ebenfalls bei der Berechnung des investierten Betriebskapitals, auch Net Operating Assets (NOA) genannt, steuerliche Auswirkungen zu berücksichtigen (S. 69). Wie bei der NOPAT-Ermittlung erfolgen bei der Berechnung des NOA die Tax Conversions im Anschluss an alle anderen Conversions. Dabei sind vor allem Finanzierungseinflüsse zu berücksichtigen (S. 71). Die Abbildung 2 zeigt die von Weber et al. (2004) empfohlenen Tax Conversions im Rahmen der NOA-Ermittlung auf (S. 70).

Steuerberücksichtigung beim Fremdkapitalkostensatz

Bei der bisherigen NOPAT- und NOA-Ermittlung wird dem Unternehmen unterstellt, dass es vollumfänglich durch Eigenkapital finanziert ist. Da jedoch viele Unternehmen durch Fremdkapital mitfinanziert werden und dessen Zinsen als steuerlich akzeptierter Aufwand gelten, erfordert es eine steuerliche Korrektur bei der Bestimmung des Fremdkapitalkostensatzes. Hierfür wird der Fremdkapitalkostensatz vor Steuern mit dem zutreffenden Steuersatz multipliziert (Hostettler, 2002, S. 103). Der neu ermittelte Fremdkapitalkostensatz nach Steuern ist anschliessend ein Bestandteil des WACC (S. 168).

Lern- und Praxismaterialien

| Aufgaben |

|---|

Quellen

Literaturverzeichnis

- Gundel, T. (2012). Der EVA® als Management und Bewertungsinstrument. Wiesbaden: Gabler Verlag.

- Hostettler, S. (2002). Economic Value Added (EVA): Darstellung und Anwendung auf Schweizer Aktiengesellschaften. Bern: Haupt.

- Hostettler, S. & Stern, H. J. (2004). Das Value Cockpit. Sieben Schritte zur wertorientierten Führung für Entscheidungsträger. Weinheim: Wiley-VCH.

- Steinhauer, L. (2007). Die Objektivierung des kapitalmarktorientierten Value Reporting: Möglichkeiten und Grenzen des Economic Value Added. Lohmar: Josef Eul.

- Weber, J., Bramsemann, U., Heineke, C. & Hirsch, B. (2004). Wertorientierte Unternehmenssteuerung. Konzepte – Implementierung – Praxisstatements. Wiesbaden: Gabler.

- Weissenberger, B. E. (2009). Shareholder Value und finanzielle Zielvorgaben im Unternehmen. In F. Wall & R. W. Schröder (Hrsg.). Controlling zwischen Shareholder Value und Stakeholder Value. Neue Anforderungen, Konzepte und Instrumente (S. 39-60). München: Oldenbourg Verlag.

Weiterführende Literatur

- Losbichler, H., Eisl, C. & Engelbrechtsmüller, C. (Hrsg.). (2015). Handbuch der betriebswirtschaftlichen Kennzahlen. Wien: Linde.

- Shil, N. C. (2009). Performance Measures: An Application of Economic Value Added. International Journal of Business and Management, 3, S. 169-177.

- Stewart, B. G. (1999). The Quest for Value. A Guide for Senior Managers. New York: Harper-Business.

- Zirkler, B. (2002). Der Economic Value Added (EVA®) als Konzept für den Mittelstand. Zeitschrift für Controlling, Accounting & System-Anwendungen, 1, S. 98-104.

Autoren

Ramona Lindauer, Buletin Mani, Daniel Müller, Thomas Odermatt