Cash Value Added: Unterschied zwischen den Versionen

Keine Bearbeitungszusammenfassung |

Keine Bearbeitungszusammenfassung |

||

| (6 dazwischenliegende Versionen von 2 Benutzern werden nicht angezeigt) | |||

| Zeile 1: | Zeile 1: | ||

[[Datei: | [[Datei:Abbildung 1 Cash Value Added (Guserl & Pernsteiner, 2011, S. 147).jpg|500px|thumb|Abb. 1: Cash Value Added (Guserl & Pernsteiner, 2015, S. 149)]] | ||

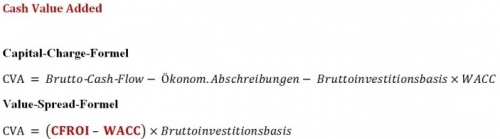

Der Cash Value Added (CVA), der zur Gruppe der Residualgewinne gehört, wurde durch die Boston Consulting Group entwickelt (Ossadnik, 2009, S. 334). Er beruht auf einem Cashflow-Ansatz. Nach Guserl & Pernsteiner (2015) ist die Berechnung des CVA auf zwei Arten möglich. Die beiden Formeln dazu sind in Abbildung 1 aufgeführt. Bei der Value-Spread-Formel wird die Differenz zwischen CFROI und WACC als «Spread» bezeichnet (S. 149). | |||

Wie beim [[Economic Value Added|EVA®]] werden auch beim CVA Anpassungen vorgenommen, wenn der Brutto-Cash-Flow sowie die Bruttoinvestitionsbasis aus einem Jahresabschluss ermittelt werden. Bei diesem Schritt werden "nicht zahlungswirksame, nicht nachhaltige und nicht betriebliche Erträge und Aufwendungen bzw. Vermögensteile herausgerechnet" (Gladen, 2014, S. 146). Die Bilanzwerte müssen zudem jeweils zu Marktwerten bewertet werden, um die Vergleichbarkeit zu gewährleisten (Gladen, 2014, S. 146-147). | |||

[[Datei:Abbildung 2 Gesamtunternehmenswert auf Basis des CVA (Guserl & Pernsteiner, 2011, S. 148-149).jpg|500px|thumb|Abb. 2: Gesamtunternehmenswert auf Basis des CVA (Guserl & Pernsteiner, 2015, S. 150-151)]] | |||

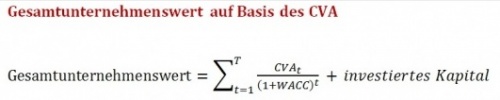

Der CVA stellt den Wertzuwachs einer einzelnen Periode dar. Da die Wertbeiträge von Projekten oder Geschäftsbereichen in der Regel jedoch eine Periode überschreiten, muss für die Berechnung der Wertgenerierung der Barwert jedes einzelnen CVA ermittelt werden. Zu diesem Ergebnis wird das investierte Kapital addiert. Der Gesamtunternehmenswert kann anhand der in Abbildung 2 abgebildeten Formel berechnet werden (Guserl & Pernsteiner, 2015, S. 150-151). | |||

== Quellen == | |||

* Gladen, W. (2014). [http://link.springer.com/book/10.1007/978-3-658-05138-9 Performance Measurement. Controlling mit Kennzahlen (6. Aufl.).] Wiesbaden: Verlag Dr. Th. Gabler/GWV Fachverlage GmbH. | |||

* Guserl, R. & Pernsteiner, H. (2015). [http://link.springer.com/book/10.1007/978-3-8349-4683-6 Finanzmanagement. Grundlagen - Konzepte - Umsetzung (2. Aufl.).] Wiesbaden: Springer Fachmedien. | |||

*Gladen, W. (2014). Performance Measurement. Controlling mit Kennzahlen (6. Aufl.). Wiesbaden: Verlag Dr. Th. Gabler/GWV Fachverlage GmbH. | * Ossadnik, W. (2009). Controlling (4. Aufl.). München: Oldenbourg Wissenschaftsverlag. | ||

*Guserl, R. & Pernsteiner, H. ( | |||

*Ossadnik, W. (2009). Controlling (4. Aufl.). München: Oldenbourg | |||

[[Kategorie:Performance Measurement]] | [[Kategorie:Performance Measurement]] | ||

[[Kategorie:CODEZ]] | |||

Aktuelle Version vom 4. Dezember 2020, 11:06 Uhr

Der Cash Value Added (CVA), der zur Gruppe der Residualgewinne gehört, wurde durch die Boston Consulting Group entwickelt (Ossadnik, 2009, S. 334). Er beruht auf einem Cashflow-Ansatz. Nach Guserl & Pernsteiner (2015) ist die Berechnung des CVA auf zwei Arten möglich. Die beiden Formeln dazu sind in Abbildung 1 aufgeführt. Bei der Value-Spread-Formel wird die Differenz zwischen CFROI und WACC als «Spread» bezeichnet (S. 149).

Wie beim EVA® werden auch beim CVA Anpassungen vorgenommen, wenn der Brutto-Cash-Flow sowie die Bruttoinvestitionsbasis aus einem Jahresabschluss ermittelt werden. Bei diesem Schritt werden "nicht zahlungswirksame, nicht nachhaltige und nicht betriebliche Erträge und Aufwendungen bzw. Vermögensteile herausgerechnet" (Gladen, 2014, S. 146). Die Bilanzwerte müssen zudem jeweils zu Marktwerten bewertet werden, um die Vergleichbarkeit zu gewährleisten (Gladen, 2014, S. 146-147).

Der CVA stellt den Wertzuwachs einer einzelnen Periode dar. Da die Wertbeiträge von Projekten oder Geschäftsbereichen in der Regel jedoch eine Periode überschreiten, muss für die Berechnung der Wertgenerierung der Barwert jedes einzelnen CVA ermittelt werden. Zu diesem Ergebnis wird das investierte Kapital addiert. Der Gesamtunternehmenswert kann anhand der in Abbildung 2 abgebildeten Formel berechnet werden (Guserl & Pernsteiner, 2015, S. 150-151).

Quellen

- Gladen, W. (2014). Performance Measurement. Controlling mit Kennzahlen (6. Aufl.). Wiesbaden: Verlag Dr. Th. Gabler/GWV Fachverlage GmbH.

- Guserl, R. & Pernsteiner, H. (2015). Finanzmanagement. Grundlagen - Konzepte - Umsetzung (2. Aufl.). Wiesbaden: Springer Fachmedien.

- Ossadnik, W. (2009). Controlling (4. Aufl.). München: Oldenbourg Wissenschaftsverlag.