Bonusbank: Unterschied zwischen den Versionen

| Zeile 88: | Zeile 88: | ||

|'''103.3%''' | |'''103.3%''' | ||

|}<sub>In Anlehnung an: Problematik in der Einführungsphase einer Bonusbank (Witzemann & Currle, 2004, S. 637)</sub> | |}<sub>In Anlehnung an: Problematik in der Einführungsphase einer Bonusbank (Witzemann & Currle, 2004, S. 637)</sub> | ||

Schultze und Weiler (2007) sehen zudem bei einem Einsatz im mittleren und unteren Management höhere Anforderungen an das Rechnungswesen. Für die korrekte Berechnung des VA sollten nur Investitionen berücksichtigt werden, welche die Managerin oder der Manager direkt beeinflussen kann. Dadurch entsteht ein wesentlich höherer und detaillierterer Informationsbedarf, was die Komplexität erheblich steigert (S. 156). Ein letzter Zielkonflikt, welcher bei der Bonusbank beachtet werden muss, sind exogene Faktoren. Die Bonusbank kann durch unvorhergesehene Ereignisse wie beispielsweise eine Wirtschaftskrise massgeblich beeinflusst werden. Um trotzdem einen Bonus auszahlen zu können, wird oft das Bonusziel nach unten korrigiert. Dies mit der Begründung, dass das Management ja trotz schwierigem Umfeld eine gute Leistung gezeigt hätte (Koch & Pertl, 2009, S. 9). Obwohl diese Unternehmen oft von einer Erfolgsbeteiligung sprechen, belohnen sie eigentlich die Leistung des Managements. Koch und Pertl (2009) stellen dieses Vorgehen jedoch in Frage: "Gehört es nicht zum unternehmerischen Risiko, dass die Zeiten auch einmal härter sein können und sich das Ergebnis trotz grösster Bemühungen verschlechtert?" (Koch & Pertl, 2009, S. 9). Nicht nur verwässern solche Systemänderungen die investorenähnliche Risikostruktur, sie erschweren auch die Glaubwürdigkeit des gesamten Vergütungssystems (Koch & Pertl, 2009, S. 9). | Schultze und Weiler (2007) sehen zudem bei einem Einsatz im mittleren und unteren Management höhere Anforderungen an das Rechnungswesen. Für die korrekte Berechnung des VA]] sollten nur Investitionen berücksichtigt werden, welche die Managerin oder der Manager direkt beeinflussen kann. Dadurch entsteht ein wesentlich höherer und detaillierterer Informationsbedarf, was die Komplexität erheblich steigert (S. 156). Ein letzter Zielkonflikt, welcher bei der Bonusbank beachtet werden muss, sind exogene Faktoren. Die Bonusbank kann durch unvorhergesehene Ereignisse wie beispielsweise eine Wirtschaftskrise massgeblich beeinflusst werden. Um trotzdem einen Bonus auszahlen zu können, wird oft das Bonusziel nach unten korrigiert. Dies mit der Begründung, dass das Management ja trotz schwierigem Umfeld eine gute Leistung gezeigt hätte (Koch & Pertl, 2009, S. 9). Obwohl diese Unternehmen oft von einer Erfolgsbeteiligung sprechen, belohnen sie eigentlich die Leistung des Managements. Koch und Pertl (2009) stellen dieses Vorgehen jedoch in Frage: "Gehört es nicht zum unternehmerischen Risiko, dass die Zeiten auch einmal härter sein können und sich das Ergebnis trotz grösster Bemühungen verschlechtert?" (Koch & Pertl, 2009, S. 9). Nicht nur verwässern solche Systemänderungen die investorenähnliche Risikostruktur, sie erschweren auch die Glaubwürdigkeit des gesamten Vergütungssystems (Koch & Pertl, 2009, S. 9). | ||

=Vorteile der Bonusbank= | =Vorteile der Bonusbank= | ||

Version vom 20. Dezember 2012, 20:16 Uhr

Die Bonusbank ist ein Instrument zur Sicherstellung der langfristigen Wertschaffung von Unternehmen (Plaschke, 2006, S. 563). Eingeführt wurde das Bonusbank-System 1991 von Stern und Stewart (Witzemann & Currle, 2004, S. 632). Ziel der Bonusbank ist es, die Mitarbeitenden sowohl an Chancen als auch an Risiken des Unternehmens teilhaben zu lassen (Koch & Pertl, 2009, S. 8). Mit dem Einsatz einer Bonusbank kann durch die Bonusvergütung eine mittel- und langfristige Denkweise des Managements erreicht werden (Plaschke, 2006, S. 562).

Klassisches Bonussystem versus wertorientierte Vergütung

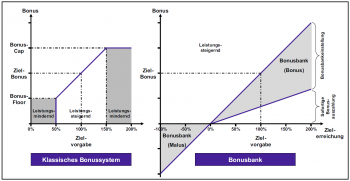

Der Hauptunterschied zwischen dem klassischen Bonussystem und der wertorientierten Vergütung (z.B. Bonusbank) lässt sich am besten anhand der nebenstehenden Abbildung veranschaulichen. Dem Bonus des klassischen Bonussystems (Abbildung links) ist jeweils eine Ober- und eine Untergrenzen (Bonus Cap und Bonus Floor) gesetzt. Das heisst, wenn die Mitarbeitenden im Beispiel der klassischen Bonusvergütung nur 50% der Zielvorgabe erreichen, erhalten sie trotzdem einen Mindestbonus. Übertreffen sie hingegen die Zielvorgabe, wird der Bonus ab 150% begrenzt. Mehrleistung des Mitarbeitenden wird somit nicht entsprechend honoriert (Hostettler & Stern, 2004, S. 173-174). Dieses System der Bonusvergütung verleitet den Mitarbeitenden dazu, Gewinne ins nächste Geschäftsjahr zu überführen (Hostettler & Stern, 2004, S. 195). Eine weitere Folge ist die Demotivation (S. 195). Der Mitarbeitende ist nicht gewillt, Mehrleistung für das Unternehmen zu erbringen. Damit dieser Problematik entgegen gewirkt werden kann, müssen diese Schwellenwerte abgeschafft werden. Bei der Bonusbank (Abbildung rechts) ist der Bonus nach oben offen und nach unten mit einer Verlustbeteiligung verbunden (Witzemann & Currle, 2004, S. 632).

Funktion der Bonusbank

Bei der Bonusbank handelt es sich um ein System, bei welchem ein Bonus nicht sofort zu 100% ausbezahlt wird, sondern vollständig oder teilweise auf einer Bonusbank belassen wird (Plaschke, 2006, S. 562). Die Steuerung einer Bonusbank erfolgt dabei über drei Parameter (S. 563): Wertekennzahl, Vergütungshöhe und Auszahlungszeitpunkt.

Die Wertekennzahl

Für die Bestimmung einer Wertekennzahl wird von der Wissenschaft die Verwendung einer ökonomischen Residualgewinngrösse propagiert (vgl. Koch & Pertl, 2009, S. 5; Plaschke, 2006, S. 563–564; Hostettler & Stern, 2004, S. 33–34; Witzemann & Currle, 2004, S. 631). Das sind Performancekennzahlen, die den internen Wertezuwachs festhalten. Auch Value Added(VA)-Kennzahlen genannt. Eine VA-Kennzahl ist nach Hostettler und Stern (2004) eine „umfassende Gewinngrösse, die Bilanz und Erfolgsrechnung in sich vereint (S. 35)“. In der Praxis verbreitet sind dabei der Cash Value Added (CVA) sowie der Economic Value Added (EVA®) (Witzemann & Currle, 2004, S. 631). Ein Vorteil der Verwendung des VA besteht darin, dass die Kennzahl auch von nicht börsennotierten Unternehmen verwendet werden kann, da es zur Berechnung der Kennzahl nur interne Informationen braucht (Plaschke, 2006, S. 563; Witzemann & Currle, 2004, S. 631). Speziell für Vergütungssysteme eignet sich der VA daher, weil die Kosten von Investitionen durch Abschreibungen und Kapitalkosten berücksichtigt werden. Hierdurch entsteht eine langfristige Betrachtungsweise (Hostettler & Stern, 2004, S. 32–33).

Interne Kennzahlen, die nur auf einer reiner Umsatz- oder Ergebnisbetrachtung basieren, sind für die Ermittlung des Bonus ungeeignet, da sie keine Wertschaffungsorientierung aufweisen (Plaschke, 2006, S. 563). Weiter sind diese Kennzahlen, wie zum Beispiel die Eigenkapitalrendite, durch Leverage-Effekte buchhalterisch beeinflussbar (Koch & Pertl, 2009, S.5; Plaschke, 2006, S. 563).

Die Vergütungshöhe

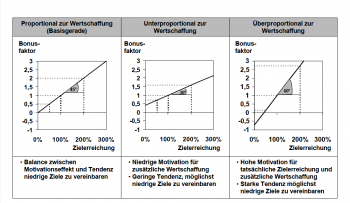

Die Vergütungshöhe ist abhängig davon, wie die Steigerung des Wertezuwachses in die Bonusbank integriert wird. Eine Variante ist die Bonusberechnung mittels des Bonusfaktors (vgl. Koch & Pertl, 2009, S. 7–8; Plaschke, 2006, S. 566–567; Hostettler & Stern, 2004, S. 180; Witzemann & Currle, 2004, S. 632–634). Das Modell des Bonusfaktors verwendet als Grundlage einen VA-Zuwachs. Dabei wird für den VA eine Zielgrösse vereinbart (z.B. 4,5% VA-Zuwachs). Bei Erreichung dieser Zielgrösse entspricht der Bonus zugleich auch dem Zielbonus, der bei normalem Geschäftsgang ausbezahlt wird (Hostettler & Stern, 2004, S. 183). Dieser Zielwert bleibt in der Regel über 3–5 Jahre gültig (S. 180). Bei 100%igem Erreichen der Zielgrösse beträgt der Bonusfaktor 1,0. Bei Abweichungen von der Zielgrösse gibt es zusätzlich die Möglichkeit, mittels Hebel zusätzliche Anreize zu schaffen. Je nach gewähltem Hebel kann so die Motivation des Managements zusätzlich gestärkt werden. Es besteht jedoch die Gefahr, dass bei zu grosser Motivationswirkung sich das Management zu einfache Ziele setzt, nur um den entsprechenden maximalen Bonus zu erlangen (Plaschke, 2006, S. 567). Plaschke (2006) unterscheidet drei Hebel mit unterschiedlicher Anreizwirkung:

- Bei der proportionalen Anpassung wird bei einer Verdoppelung der angestrebten Zielgrösse der Bonusfaktor ebenfalls verdoppelt, sprich er beträgt 2,0. Wird nur die Hälfte erreicht, beträgt der Bonusfaktor 0,5. Entsteht keine Veränderung des Wertezuwachses, wird ebenfalls kein Bonus bezahlt, sprich, der Bonusfaktor beträgt 0. Die Steigung der Gerade beträgt somit genau 45° (vgl. Abbildung links). Bei dieser Variante des Bonusfaktors entsteht keine zusätzliche Anreizwirkung (S. 567–568).

- Bei der unterproportionalen Anpassung beträgt die Steigung der Geraden, die den Bonusfaktor wiedergibt, weniger als 45°. Das heisst, dass bei einer 200%igen Zielerreichung keine Verdoppelung des Bonusfaktors stattfindet, sondern dieser zum Beispiel bei einer Steigung von 30° nur 1,6 beträgt (vgl. Abbildung Mitte). Damit verbunden ist jedoch auch eine geringere Abweichung nach unten, sollte die entsprechende Zielgrösse nicht erreicht werden. Auch ein Nullwachstum führt so immer noch zu einem positiven Bonusfaktor. Die Motivation, den Wert des Unternehmens zu steigern, ist somit zwar geringer, jedoch sinkt auch das Risiko, dass Ziele gesetzt werden, die sehr einfach zu erreichen sind (S. 568).

- Das Gegenteil der unterproportionalen Anpassung ist die überproportionale Anpassung. Die Steigung der Bonusfaktorgeraden beträgt dabei mehr als 45°. Eine zusätzliche Wertschaffung führt damit zu einem wesentlich höheren Bonusfaktor. Bei einer 60° Steigung beträgt der Bonusfaktor bei 200%iger Zielerreichung 2,7 (vgl. Abbildung rechts). Der Anreiz, möglichst hohen Wertzuwachs zu generieren, ist bei dieser Variante am höchsten. Allerdings besteht auch ein erhöhtes Risiko, dass Ziele gesetzt werden, welche sich sehr einfach übertreffen lassen (S. 568).

Die obenstehende Abbildung zeigt die Funktionsweise der Hebelwirkungen grafisch auf. Daneben existieren weitere Kombinationsmöglichkeiten, wie der Bonusfaktor beeinflusst und entsprechende Anreizwirkungen erzielt werden können. Werden an dieser Stelle jedoch nicht weiter behandelt (vgl. Plaschke, 2006, S. 569).

Das Verlustpotenzial, das für das Management im Falle eines nicht erreichten Ziels entstehen kann, wird in nachfolgendem Abschnitt detailliert behandelt.

Die Auszahlung

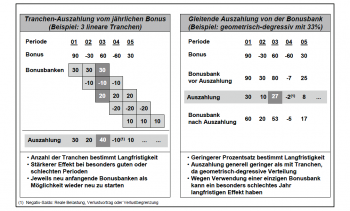

Mithilfe des ermittelten Bonusfaktors lässt sich der dem Management zustehende Bonusbetrag berechnen. Dieser Betrag wird zuerst vollständig der Bonusbank gutgeschrieben oder belastet. Um eine vollständige Gleichstellung mit den Investoren zu erzielen, dürfte eine Auszahlung erst zum Ende der Bonusbanklaufzeit (ex post), sprich beim Austritt des Mitarbeitenden vorgenommen werden, da zum jetzigen Zeitpunkt nicht ersichtlich ist, ob in Zukunft negative Bonusbeträge anfallen (Witzemann & Currle, 2004, S. 635). Witzemann und Currle (2004) halten fest, dass in den meisten Unternehmen auf die ex post-Auszahlung verzichtet wird, da die Motivationswirkung des Bonus für lange Zeitperioden massiv geringer ausfällt (S. 635). In der Praxis wird daher jeweils bereits nach einer bestimmten Zeitperiode (z.B. jährlich) ein Teil der Bonusbank ausbezahlt (ex ante). Im Beitrag von Plaschke (2006) werden drei Möglichkeiten der Auszahlung aufgegriffen (S. 575–679). Im Folgenden wird jedoch nur das Modell „Einzeljahresziel mit mehrjähriger Bonusbank (S. 576)“ vertieft betrachtet, das auch in der weiteren Literatur am häufigsten genannt wird (vgl. Koch & Pertl, 2009, S. 7–9; Witzemann & Currle, 2004, S. 635; Hostettler & Stern, 2004, S. 184–185). Die Methode hat insbesondere den Vorteil, dass sie ein kurzfristiges Einzeljahresziel mit einer langfristig orientierten Bonusbank kombiniert (Plaschke, 2006, S. 576). Die erzielten Bonusbeträge werden dabei für eine gewisse Periode auf die Bonusbank einbezahlt und mit den Bonuserträgen der kommenden Jahre verrechnet. Für das Management entsteht so das Risiko, dass ein bereits erarbeiteter Bonusbetrag durch negative Ergebnisse verschlechtert wird. Insgesamt bestehen zwei Möglichkeiten, wie die periodische Auszahlung vorgenommen werden kann:

- Für die lineare Tranchen-Auszahlung wird der einbezahlte Betrag jeweils über eine im Voraus bestimmte Anzahl Perioden aufgeteilt (z.B. 3 Jahre) (Witzemann & Currle, 2004, S. 635). Typischerweise wird jeder neue Bonus in eine neue, separate Bonusbank einbezahlt, sodass eine Bonusbank nach der definierten Auszahlungsperiode wieder aufgelöst wird. Je grösser die Anzahl Tranchen, desto langfristiger ist die ausgleichende Wirkung unter den einzelnen Bonusbanken (vgl. Abbildung links).

- Bei der gleitenden Auszahlung wird jährlich ein fixer Prozentsatz des Saldos der Bonusbank ausbezahlt (Plaschke, 2006, S. 578; Witzemann & Currle, 2004, S. 635). In der Regel beträgt diese Auszahlung zwischen 20 und 50% (Hostettler & Stern, 2004, S. 184). Je tiefer dabei der Prozentsatz ist, desto langfristiger läuft die Auszahlung. Im Vergleich zur Tranchen-Auszahlung hat die gleitende Auszahlung eine stärkere ausgleichende Wirkung. Auch wird in der Regel nur jeweils eine Bonusbank über die gesamte Zeit geführt (vgl. Abbildung rechts).

Die Anwendung einer Bonusbank beinhaltet für das Management auch ein Verlustpotenzial. Damit wird eine investorenähnliche Risikostruktur geschaffen. Für die Investoren ist der Verlust nach unten jedoch auf 100% des eingesetzten Kapitals beschränkt. Diese natürliche Beschränkung ist beim Modell der Bonusbank nicht automatisch gegeben. Es muss daher im Vorfeld abgeklärt werden, wie mit negativen Zielwertabweichungen umgegangen wird, da das Verlustrisiko theoretisch unbeschränkt ist (Plaschke, 2006, S. 573–574). Dies würde heissen, dass das Management bei einem Verlustvortrag der Bonusbank eine Prämie an das Unternehmen überweisen müsste. Allerdings könnten die betroffenen Personen damit existenziell bedroht sein (Witzemann & Currle, 2004, S. 636). Bei einer mehrjährigen Bonusbank schlagen Witzemann und Currle (2004) deshalb einen Malus vor, der anhand eines Verlustvortrages auf das nächste Jahr übertragen wird (vgl. Abbildung rechts). Somit verteilt sich das Risiko über mehrere Jahre und kann entsprechend kompensiert werden. Dies ist auch die in der Praxis gängigste Variante (S. 636).

Ziele und Zielkonflikte

Nach Plaschke (2006) sollen durch den Einsatz einer Bonusbank primär folgende Ziele erreicht werden (S. 562–563):

- Förderung langfristiger Denkweise des Managements

- Glättung der Bonuszahlungen über mehrere Investitionszyklen

- langfristige Bindung der Mitarbeitenden ans Unternehmen

Das Bonusbankensystem fokussiert auf die Erreichung von Wertezuwachs des Unternehmens. Dies führt dazu, dass das Management den Wert der einzelnen Unternehmensbereiche sukzessive maximiert (Plaschke, 2006, S. 564).

Ein Zielkonflikt besteht in der Einführungsphase einer mehrjährigen Bonusbank mit Einzeljahresziel. Da bisher in der Bonusbank keine Einzahlungen aus der Vergangenheit vorliegen, reduziert sich der Auszahlungsbetrag in den ersten Jahren wesentlich. Das heisst, dass bei einem Bonus von 90 und einer Auszahlungsperiode von 3 Jahren die Bonuszahlung im ersten Jahr nur 30 beträgt. Dieser Umstand ist insbesondere kritisch, wenn es sich bei den Bonuszahlungen um variable Lohnbestandteile handelt. In der Praxis wird daher häufig in der Übergangszeit von einer vollständigen Zielerreichung in den fehlenden Jahren ausgegangen (Witzemann & Currle, 2004, S. 636–637). In untenstehender Tabelle ist ersichtlich, dass sich im ersten Jahr ⅔ des ausgezahlten Bonus aus dem Einführungsbonus von 100% zusammensetzen. Ohne diesen Einführungsbonus hätte der effektiv ausbezahlte Bonus nur 37% betragen (⅓ von 110%).

| Jahr 1 | Jahr 2 | Jahr 3 | |

|---|---|---|---|

| Zielerreichung im aktuellen Jahr | 110% | 95% | 105% |

| Bonus Jahr 1 | ⅓ * 110% | ⅓ * 110% | ⅓ * 110% |

| Bonus Jahr 2 | ⅓ * 95% | ⅓ * 95% | |

| Bonus Jahr 3 | ⅓ * 105% | ||

| Einführungsbonus | ⅔ * 100% | ⅓ * 100% | |

| Total Bonus | 103.3% | 101.7% | 103.3% |

In Anlehnung an: Problematik in der Einführungsphase einer Bonusbank (Witzemann & Currle, 2004, S. 637)

Schultze und Weiler (2007) sehen zudem bei einem Einsatz im mittleren und unteren Management höhere Anforderungen an das Rechnungswesen. Für die korrekte Berechnung des VA]] sollten nur Investitionen berücksichtigt werden, welche die Managerin oder der Manager direkt beeinflussen kann. Dadurch entsteht ein wesentlich höherer und detaillierterer Informationsbedarf, was die Komplexität erheblich steigert (S. 156). Ein letzter Zielkonflikt, welcher bei der Bonusbank beachtet werden muss, sind exogene Faktoren. Die Bonusbank kann durch unvorhergesehene Ereignisse wie beispielsweise eine Wirtschaftskrise massgeblich beeinflusst werden. Um trotzdem einen Bonus auszahlen zu können, wird oft das Bonusziel nach unten korrigiert. Dies mit der Begründung, dass das Management ja trotz schwierigem Umfeld eine gute Leistung gezeigt hätte (Koch & Pertl, 2009, S. 9). Obwohl diese Unternehmen oft von einer Erfolgsbeteiligung sprechen, belohnen sie eigentlich die Leistung des Managements. Koch und Pertl (2009) stellen dieses Vorgehen jedoch in Frage: "Gehört es nicht zum unternehmerischen Risiko, dass die Zeiten auch einmal härter sein können und sich das Ergebnis trotz grösster Bemühungen verschlechtert?" (Koch & Pertl, 2009, S. 9). Nicht nur verwässern solche Systemänderungen die investorenähnliche Risikostruktur, sie erschweren auch die Glaubwürdigkeit des gesamten Vergütungssystems (Koch & Pertl, 2009, S. 9).

Vorteile der Bonusbank

Die Vorteile einer Bonusbank sind vielseitig. In erster Linie ermöglicht die Bonusbank einen Anreiz zur langfristigen Wertschaffung.

Dementsprechend werden nachhaltige Entscheide berücksichtigt und honoriert. Im Gegensatz dazu fokussieren sich klassische Bonussysteme stark auf kurzfristige Ergebnisverbesserung (Plaschke, 2006, S. 563). Die Problematik der klassischen Bonussysteme, dass Investitionen zu Gunsten der kurzfristigen Bonusauszahlung hinausgeschoben werden, wird mit einer Bonusbank auf Basis einer VA-Zielgrösse unterbunden (Schultze & Weiler, 2007, S. 56). Der VA bietet weiter den Vorteil, dass dieser auch im unteren und mittleren Management gezielt ermittelt werden kann (Plaschke, 2006, S. 580–581). Somit kann auf allen Managementstufen eine grössere Interessenskongruenz zwischen Aktionären und Management hergestellt werden (Hostettler & Benecke, 2009, S. 19). Im Gegensatz zum klassischen Bonussystem ist bei der Bonusbank kein Bonus-Cap respektive Bonus-Floor vorhanden (vgl. Abbildung Klassisches Bonussystem versus Bonusbanken; Wirth, 2000, S. 220). Die Caps haben zum Nachteil, überdurchschnittliche Leistung zu bestrafen und unterdurchschnittliche Leistung zu belohnen. Die Bonusbank eliminiert diese Schwachstelle, indem sie die Ergebnisse einzelner Jahre glättet (Hostettler & Stern, 2004, S. 194). So kann nebst einer unlimitierten Bonushöhe auch eine Verlustbeteiligung erreicht werden, wodurch das Management direkt an den eingegangenen Risiken beteiligt wird (Kampkötter, 2011, S. 34). Das Management hat so den Anreiz, die Leistung nicht nur zwischen den Cap- und Floor-Grenzenlinien zu verbessern (Hostettler & Stern, 2004, S. 178). Weiter kann mithilfe einer Bonusbank ein wertorientiertes Anreizsystem geschaffen werden, das nicht auf externe Kennzahlen angewiesen ist. Damit ist dieses Anreizsystem auch für nicht börsennotierte Unternehmen anwendbar (Plaschke, 2006, S. 580–581; Witzemann & Currle, 2004, S. 631).

Lern- und Praxismaterialien

| Aufgaben | Fallstudien |

|---|---|

Quellen

Literaturverzeichnis

- Hostettler, S. & Benecke F. (2009). Wertorientierte Vorstandsvergütung – ein Vorschlag. Der Aufsichtsrat, Nr. 2, S. 18–19.

- Hostettler, S. & Stern, H. (2004). Das Value Cockpit. Sieben Schritte zur wertorientierten Führung für Entscheidungsträger. Weinheim: Wiley.

- Kampkötter, P. (2011). Bonussysteme und Unternehmens-Performance in der Finanzkrise. PERSONALquarterly, Oktober, S. 32–34.

- Koch, M. & Pertl, M. (2009). Beteiligung an Chancen und Risiken. Es lebe die Bonus-Bank. Stern Stewart Research, Vol. 40.

- Plaschke, F.J. (2006). Wertorientierte Management-Incentivesysteme auf Basis interner Wertkennzahlen und Bonusbanken. In N. Schweickart & A. Töpfer (Hrsg). Wertorientiertes Management (S. 561–583). Berlin/Heidelberg: Springer.

- Schultze, W. & Weiler, A. (2007). Performancemessung Wertgenerierung. Entlohnung auf Basis des Residualen Ökonomischen Gewinns. Zeitschrift für Planung & Unternehmenssteuerung, No. 18, S. 133–159.

- Wirth, O. (2000). Ausgestaltung und Umsetzung wertorientierter Steuerungssysteme. St. Gallen: Dissertation HSG.

- Witzemann, T. & Currle, M. (2004). Bonusbanken. Unternehmenswertsteigerung und Managementvergütung langfristig verbinden. Controlling, Nr. 14, S. 631–638.

Weiterführende Literatur

- Hostettler, S. (2003). Economic Value Added – Lektionen aus der Praxis. Das EVA-Konzept richtig eingesetzt als Grundlage einer effektiven finanziellen Corporate Governance. Der Schweizer Treuhänder, 3/2003, S. 117–122.