Discounted Cash Flow: Unterschied zwischen den Versionen

Keine Bearbeitungszusammenfassung |

Keine Bearbeitungszusammenfassung |

||

| Zeile 1: | Zeile 1: | ||

[[Datei:Abbildung 2 Discounted Cash Flow Methoden (Gladen, 2008, S. 116).jpg|500px|thumb|Abb. 1: Discounted Cash Flow Methoden (Gladen, | [[Datei:Abbildung 2 Discounted Cash Flow Methoden (Gladen, 2008, S. 116).jpg|500px|thumb|Abb. 1: Discounted Cash Flow Methoden (Gladen, 2014, S. 116)]] | ||

Der Marktwert des Eigenkapitals wird in der Fachsprache [[Shareholder-Value-Ansatz|Shareholder Value]] genannt. Die Discounted Cash Flow Methoden, welche auf Alfred Rappaport zurückgehen, ermitteln diesen Marktwert. In der Praxis wird zwischen der Entity und der Equity Methode unterschieden (Coenenberg & Salfeld, 2007, S. 40). Die Discounted Cash Flow Bewertung gehört zu den wichtigsten Messgrössen der Unternehmensbewertung (Gladen, 2014, S. 115-117). | Der Marktwert des Eigenkapitals wird in der Fachsprache [[Shareholder-Value-Ansatz|Shareholder Value]] genannt. Die Discounted Cash Flow Methoden, welche auf Alfred Rappaport zurückgehen, ermitteln diesen Marktwert. In der Praxis wird zwischen der Entity und der Equity Methode unterschieden (Coenenberg & Salfeld, 2007, S. 40). Die Discounted Cash Flow Bewertung gehört zu den wichtigsten Messgrössen der Unternehmensbewertung (Gladen, 2014, S. 115-117). | ||

Version vom 19. April 2016, 09:07 Uhr

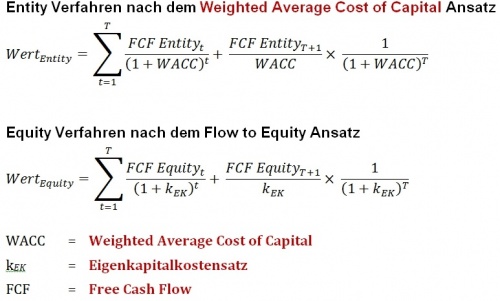

Der Marktwert des Eigenkapitals wird in der Fachsprache Shareholder Value genannt. Die Discounted Cash Flow Methoden, welche auf Alfred Rappaport zurückgehen, ermitteln diesen Marktwert. In der Praxis wird zwischen der Entity und der Equity Methode unterschieden (Coenenberg & Salfeld, 2007, S. 40). Die Discounted Cash Flow Bewertung gehört zu den wichtigsten Messgrössen der Unternehmensbewertung (Gladen, 2014, S. 115-117).

Bei beiden Methoden werden die künftigen Free-Cash-Flows (FCF) mit einem Kapitalkostensatz diskontiert (siehe Abbildung 1). Die FCF werden für mindestens drei, maximal sieben Jahre, genau geplant (Gladen, 2014, S. 115-116). Die nachfolgenden erwarteten Cash Flows werden mit einer ewigen Rente (Fortführungswert/Restwert/Residualwert) in die Unternehmensbewertung miteinberechnet. Kritisch zu würdigen ist hierbei die Tatsache, dass dieser Residualwert einen wesentlichen Anteil des Unternehmenswertes ausmacht (Stiefl & von Westerholt, 2008, S. 70-71).

Free Cash Flow

Entity-Methode (Bruttoverfahren)

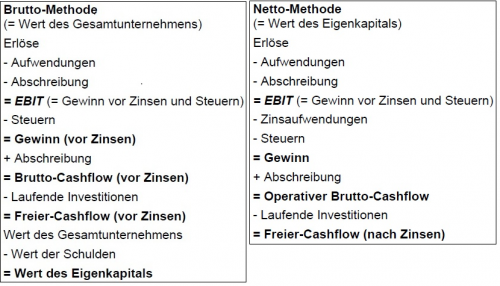

Bei der Entity-Methode wird der Unternehmenswert (Marktwert des Gesamtkapitals) ermittelt, indem die Cash-Flow-Grössen mit dem Gesamtkapitalkostensatz Weighted Average Cost of Capital (WACC) diskontiert werden (Gladen, 2014, S. 116). Bei dieser Variante wird in einem ersten Schritt der Free Cashflow Entity berechnet, welcher aufzeigt, wie viel Cash in einer Periode zur Verfügung steht, bevor die Fremd- und Eigenkapitalgeber entschädigt werden (Ossadnik, 2009, S. 329-333). Die Ermittlung der Free Cash Flows für die Entity-Methode ist in Abbildung 2 in der linken Spalte dargestellt.

Equity-Methode (Nettoverfahren)

Hierbei wird der Marktwert des Eigenkapitals ermittelt, indem der Free Cash Flow (nach Abzug der Fremdkapitalzinsen sowie Steuern (Ossadnik, 2009, S. 329-333)) mit dem Eigenkapitalkostensatz kEK diskontiert wird (Schmeisser, Clausen & Hannemann, 2009, S. 94). Dieser stellt die Renditeerwartung der Eigenkapitalgeber dar und wird anhand des Capital Asset Pricing Models (CAPM) ermittelt (Guserl & Pernsteiner, 2015, S. 171). Der Free Cash Flow Equity zeigt auf, wie viel Cash in der betrachteten Periode zur Verfügung steht, bevor die Eigenkapitalgeber entschädigt werden (Ossadnik, 2009, S. 329-333). Ermittelt wird dieser wie in Abbildung 2 in der rechten Spalte dargestellt.

Residualwert (Fortführungswert/Restwert)

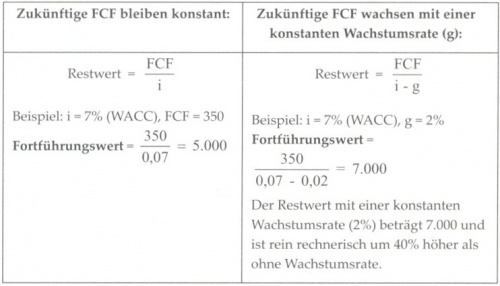

Die Prognosegenauigkeit sinkt, je weiter in der Zukunft die Free Cashflows anfallen. Aus diesem Grund werden in der Regel drei bis fünf Jahre detailliert geplant und anschliessend für eine unendliche Zeitspanne ein Residualwert ermittelt. Dieser Restwert basiert meistens auf der letzten Detailplanungsperiode, d. h. dem letzten Planjahr, und wird anhand einer ewigen Rente berechnet (Guserl & Pernsteiner, 2015, S. 169-171). In Abbildung 3 ist die Varianten zur Berechnung des Residualwerts dargestellt.

Oftmals ist der Anteil des Barwerts des Residualwerts am Unternehmenswert enorm hoch. Zudem basiert der Restwert auf dem letzten Planjahr. Falls dieses nun zu optimistisch geplant wurde (Hockey-Stick-Effekt) verstärkt sich dieser Effekt zusätzlich. Es ist folglich äusserst wichtig, den Residualwert sorgfältig zu berechnen und allenfalls, z. B. mittels Multiplikatorverfahren, zu plausibilisieren (Guserl & Pernsteiner, 2015, S. 169-171).

Unternehmensbewertung mittels Discounted Cash Flow Ansatz

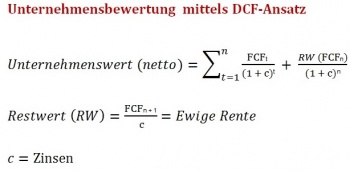

Der Unternehmenswert auf Basis des DCF-Ansatzes wird mittels der Formel in Abbildung 4 ermittelt (von Schmeisser, Clausen & Hannemann, S. 93).

Lern- und Praxismaterialien

| Aufgaben |

|---|

Quellen

- Coenenberg, A. G. & Salfeld, R. (2007). Wertorientierte Unternehmensführung. Vom Strategieentwurf zur Implementierung (2. Aufl.). Stuttgart: Schäffer-Poeschel Verlag.

- Gladen, W. (2014). Performance Measurement. Controlling mit Kennzahlen (6. Aufl.). Wiesbaden: Verlag Dr. Th. Gabler/GWV Fachverlage GmbH.

- Guserl, R. & Pernsteiner, H. (2015). Finanzmanagement. Grundlagen - Konzepte - Umsetzung (2. Aufl.). Wiesbaden: Springer Fachmedien.

- Ossadnik, W. (2009). Controlling (4. Aufl.). München: Oldenbourg Wissenschaftsverlag.

- Schmeisser, W., Clausen, L. & Hannemann, G. (2009). Bankcontrolling mit Kennzahlen. Mering: Rainer Hampp Verlag.

- Stiefl, J. & von Westerholt, K. (2008). Wertorientiertes Management. Wie der Unternehmenswert gesteigert werden kann. München: Oldenbourg Wissenschaftsverlag GmbH.