Transaktionsbezogene Nettomargenmethode: Unterschied zwischen den Versionen

| Zeile 4: | Zeile 4: | ||

== Beschreibung und Grundsätze == | == Beschreibung und Grundsätze == | ||

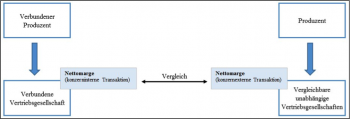

[[Datei:Grundfall transaktionsbezogene Nettomargenmethode.png|350px|mini|Grundfall transaktionsbezogene Nettomargenmethode (In Anlehnung: Schwerdt, 2013, S. 164)]] | |||

[[Datei:Grundfall transaktionsbezogene Nettomargenmethode.png|mini|Grundfall transaktionsbezogene Nettomargenmethode (In Anlehnung: Schwerdt, 2013, S. 164)]] | |||

Basis für eine TNMM-Verrechnungspreisanalyse ist der erzielte Nettogewinn aus einer oder mehreren gleichartigen kontrollierten, respektive konzerninternen Transaktionen. Als Nettogewinn ist das Betriebsergebnis vor Abzug von Zinsaufwendungen, ausserordentlichen Ergebnissen und Steuern gemeint (EBIT). Der entsprechende Nettogewinn wird in Relation zu einer geeigneten Bezugsgrösse gesetzt, woraus die Nettomarge resultiert. Mögliche Bezugsgrössen sind je nach Anwendungsbereich und Art des Unternehmens die Kosten, der Umsatz oder das Kapital. Es geht darum, die aus der Berechnung resultierende Nettomarge mit solchen Nettomargen zu vergleichen, die das Unternehmen aus gleichartigen Geschäften mit anderen Drittunternehmen erzielt. Hier spricht man von einem internen Vergleich. Ist dies nicht möglich, erfolgt ein Vergleich mit Nettomargen aus Transaktionen zwischen fremden Unternehmen. Dabei handelt es sich um einen externen Vergleich (Schwerdt, 2013, S. 163). In beiden Fällen ist eine Funktionsanalyse von den in der Transaktion wahrgenommenen Funktionen und Risiken des verbundenen oder des unabhängigen Unternehmens unabdingbar (Vögele & Raab, 2011, S. 324). Dies um zu gewährleisten, dass es sich um vergleichbare Transaktionen handelt und somit zuverlässige Ergebnisse resultieren (Schwerdt, 2013, S. 163). | Basis für eine TNMM-Verrechnungspreisanalyse ist der erzielte Nettogewinn aus einer oder mehreren gleichartigen kontrollierten, respektive konzerninternen Transaktionen. Als Nettogewinn ist das Betriebsergebnis vor Abzug von Zinsaufwendungen, ausserordentlichen Ergebnissen und Steuern gemeint (EBIT). Der entsprechende Nettogewinn wird in Relation zu einer geeigneten Bezugsgrösse gesetzt, woraus die Nettomarge resultiert. Mögliche Bezugsgrössen sind je nach Anwendungsbereich und Art des Unternehmens die Kosten, der Umsatz oder das Kapital. Es geht darum, die aus der Berechnung resultierende Nettomarge mit solchen Nettomargen zu vergleichen, die das Unternehmen aus gleichartigen Geschäften mit anderen Drittunternehmen erzielt. Hier spricht man von einem internen Vergleich. Ist dies nicht möglich, erfolgt ein Vergleich mit Nettomargen aus Transaktionen zwischen fremden Unternehmen. Dabei handelt es sich um einen externen Vergleich (Schwerdt, 2013, S. 163). In beiden Fällen ist eine Funktionsanalyse von den in der Transaktion wahrgenommenen Funktionen und Risiken des verbundenen oder des unabhängigen Unternehmens unabdingbar (Vögele & Raab, 2011, S. 324). Dies um zu gewährleisten, dass es sich um vergleichbare Transaktionen handelt und somit zuverlässige Ergebnisse resultieren (Schwerdt, 2013, S. 163). | ||

Version vom 29. November 2015, 16:16 Uhr

Als transaktionsbezogene Nettomargenmethode (TNMM) oder in Englisch „Transactional Net Margin Method“ bezeichnet man eine Verrechnungspreismethode, basierend auf den Verrechnungspreisgrundsätzen der OECD (Organisation for Economic Co-operation and Development). Zusammen mit der Gewinnaufteilungsmethode bildet die TNMM den Bereich der geschäftsvorfallbezogenen Gewinnmethoden (OECD, 2011, S. 86). Diese Methode vergleicht die Nettomargen aus einem oder mehreren internen Geschäftsvorfällen des steuerpflichtigen Unternehmens mit vergleichbaren Unternehmen (Vögele, 2011, S. 636).

Beschreibung und Grundsätze

Basis für eine TNMM-Verrechnungspreisanalyse ist der erzielte Nettogewinn aus einer oder mehreren gleichartigen kontrollierten, respektive konzerninternen Transaktionen. Als Nettogewinn ist das Betriebsergebnis vor Abzug von Zinsaufwendungen, ausserordentlichen Ergebnissen und Steuern gemeint (EBIT). Der entsprechende Nettogewinn wird in Relation zu einer geeigneten Bezugsgrösse gesetzt, woraus die Nettomarge resultiert. Mögliche Bezugsgrössen sind je nach Anwendungsbereich und Art des Unternehmens die Kosten, der Umsatz oder das Kapital. Es geht darum, die aus der Berechnung resultierende Nettomarge mit solchen Nettomargen zu vergleichen, die das Unternehmen aus gleichartigen Geschäften mit anderen Drittunternehmen erzielt. Hier spricht man von einem internen Vergleich. Ist dies nicht möglich, erfolgt ein Vergleich mit Nettomargen aus Transaktionen zwischen fremden Unternehmen. Dabei handelt es sich um einen externen Vergleich (Schwerdt, 2013, S. 163). In beiden Fällen ist eine Funktionsanalyse von den in der Transaktion wahrgenommenen Funktionen und Risiken des verbundenen oder des unabhängigen Unternehmens unabdingbar (Vögele & Raab, 2011, S. 324). Dies um zu gewährleisten, dass es sich um vergleichbare Transaktionen handelt und somit zuverlässige Ergebnisse resultieren (Schwerdt, 2013, S. 163).

Vorgehensweise bei der Anwendung

Die Auswahl der geeigneten Verrechnungspreismethode geschieht durch die Anwendung des Funktions- und Risikoprofils. Fällt die Wahl auf die TNMM, lässt sich der Prozess in folgende sechs Schritte gliedern (Schwerdt, 2013, S. 166).

Auswahl des zu analysierenden Unternehmens

In einem ersten Schritt erfolgt die Auswahl des an der kontrollierten Transaktion beteiligten Unternehmens, dessen Finanzzahlen für den Vergleich ausschlaggebend sind. Im Regelfall handelt es sich um jene Partei, die das einfachste Funktions- und Risikoprofil aufweist (Schwerdt, 2013, S. 167; OECD, 2010, S. 128). Bei zwei oder mehreren involvierten Unternehmen ist nur eines in die Verrechnungspreisanalyse einzubeziehen. Grundsätzlich ist dies jenes Unternehmen mit den funktional einfacheren Strukturen (Vögele & Raab, 2011, S. 324).

Zusammenfassung von Transaktionen

Grundsätzlich soll gemäss Fremdvergleichsgrundsatz der OECD-Richtlinien für jedes einzelne Geschäft eine isolierte Betrachtung erfolgen. Eine Zusammenfassung von Geschäften ist aber möglich, sobald diese wirtschaftlich eng miteinander verbunden sind und so eine erhöhte Aussagekraft der Analyse resultiert. Alles in allem ist bei der TNMM eine Aggregation von einzelnen Transaktionen vorzunehmen. Dies insbesondere deshalb, da bei unabhängigen Vergleichsunternehmen ebenfalls eine zusammengefasste Betrachtung erfolgt (Schwerdt, 2013, S. 167-168).

Auswahl der zu untersuchenden Wirtschaftsjahre

Um kurzfristige Einflussfaktoren wie beispielsweise eine schwache Konjunkturlage, Wechselkursschwankungen, Produktlebenszyklen oder andere Einflussfaktoren auszublenden, sollte bei der Ermittlung von Vergleichsdaten eine Betrachtung über mehrere Perioden erfolgen (Rieke, 2015, S. 84). Die Verwendung von Durchschnittswerten für mehrere Geschäftsjahre führt zu einem verbesserten Analyseergebnis. Diese Vorgehensweise empfehlen auch die OECD-Richtlinien (OECD, 2010, S. 145-147). Die Auswahl der entsprechenden Geschäftsjahre ist abhängig von der Datenverfügbarkeit und der Zielsetzung. Schlussendlich existiert bezüglich Wahl der Geschäftsjahre kein festes Regelwerk. Im Einzelfall können jene Jahre herangezogen werden, die diesem am besten entsprechen (Schwerdt, 2013, S. 168).

Auswahl der Vergleichsunternehmen

Die Auswahl von unabhängigen Vergleichsunternehmen erfolgt häufig mittels Unternehmensdatenbanken und basiert normalerweise auf dem Funktions- und Risikoprofil des untersuchten Unternehmens. Die so identifizierten Vergleichsunternehmen müssen anschliessend eine manuelle Nachkontrolle durchlaufen, um die Vollständigkeit und Aktualität der Datenbankinformationen zu überprüfen. Normalerweise erfolgt dieser Schritt mit Hilfe des Internetauftritts oder weiterer Datenbanken. Auf diesen Daten aufbauend werden die Gewinnkennziffern berechnet (Schwerdt, 2013, S. 169).

Auswahl der Gewinnkennziffer

Anschliessend an die Auswahl der unabhängigen Vergleichsunternehmen erfolgt die eigentliche Analyse der gewonnenen Finanzdaten. Es empfiehlt sich jene Gewinngrösse, welche einen statthaften Vergleich zwischen den Nettogewinnen des zu untersuchenden Unternehmens und den Vergleichsunternehmen erlaubt. Die Gewinnkennziffer wird für jeden Fall individuell festgelegt. In der folgenden Tabelle sind oft verwendete Kennzahlen dargestellt und ihre Verwendungszwecke erläutert (Schwerdt, 2013, S. 169-170; OECD, 2011, S. 96-102):

| Gewinnkennziffer | Geeignet für: |

|---|---|

| Umsatzrendite

(EBIT/Umsatzerlös) |

Vertriebsgesellschaften

• Direkter Zusammenhang zwischen dem Umfang der Ge-schäftstätigkeit und den Verkaufsumsätzen |

| Nettogewinnaufschlag

(EBIT/operative Gesamtkosten) |

Dienstleistungs- & Produktionsunternehmen

• Geschäftstätigkeit wird primär in den Kosten wiederspie-gelt |

| Kapitalrendite

(EBIT/Betriebsvermögen) |

• Für Unternehmen mit Grundstücken, Fabriken und Anla-gen, welche einen starken Einfluss auf den Profit haben |

| Berry Ratio

(Bruttogewinn/Operative Kosten) |

Dienstleistungsunternehmen

• Für Unternehmen, die eingesetztes Kapital unzureichend abbilden und / oder den erreichten Absatz nicht vollständig berichten |

Ermittlung einer Bandbreite

Die OECD-Richtlinien (2011) anerkennen die Bestimmung einer Bandbreite aus den Daten der Vergleichsunternehmen (S. 92). In der Praxis sind die Geschäftsbedingungen oft nicht identisch, weshalb eine Berücksichtigung der interquartilen Bandbreite (2. und 3. Quartil) erfolgt (Vögele & Raab, 2011, S. 638). Liegt die entsprechende Nettomarge der betreffenden Transaktion des zu analysierenden Unternehmens innerhalb dieser Bandbreite, entspricht diese dem Fremdvergleich. Ist dies der Fall, so handelt es sich um einen angemessenen Verrechnungspreis (Schwerdt, 2013, S. 170-171).

Entwicklung der Methode

Da es sich bei der TNMM um eine gewinnorientierte Methode handelt, pflegte die OECD über lange Zeit eine zurückhaltende Einstellung gegenüber deren Anwendung. Erst der weite Anwendungsbereich sowie die rückläufigen Bedenken verschiedener Steuerbehörden gegenüber der Anwendung der Methode „…führten zu einem wachsenden Druck zur internationalen Angleichung der Vorschriften zur Verwendung der TNMM“ (Vögele & Raab, 2011, S. 323). Die grosse Verbreitung der TNMM in der Praxis zeigt aber, dass die Nachrangigkeit der TNMM nicht mehr gegeben ist (Baumhoff & Greinert, 2014, S. 351-353). Sollte allerdings die Anwendung einer geschäftsvorfallbezogenen Standardfmethode und einer geschäftsvorfallbezogenen Gewinnmethode gleichermassen möglich sein, schreibt die OECD die Verwendung der Standardmethode vor (OECD, 2011, S. 65-66).

Würdigung der Methode

Die Anwendung der TNMM beinhaltet positive wie negative Aspekte. Ein positiver Punkt ist die hohe Wahrscheinlichkeit, genügend geeignete Vergleichswerte via Datenbanken zu ermitteln. Diesbezüglich verfügt die TNMM über den entscheidenden Vorteil, dass es bei den geschäftsvorfallbezogenen Standardmethoden oft schwierig ist, qualitativ hochstehende Daten für einen geeigneten Fremdvergleich zu ermitteln (Vögele & Raab, 2011, S. 325). International erfolgt die Ermittlung des Nettogewinns nach mehrheitlich den gleichen Grundsätzen. Dies insbesondere deshalb, da durch eine einheitliche Ermittlung des Nettogewinns eine länderübergreifende Vergleichbarkeit möglich ist (S. 326). Schlussendlich erfolgt bei der Ermittlung des Nettogewinns ein Abzug der Kosten von den Erträgen, weshalb die TNMM ein geringeres Mass an Funktions- und Produktähnlichkeit als die geschäftsvorfallbezogenen Standardmethoden voraussetzt. Anders ausgedrückt sind die Anforderungen an die Vergleichbarkeit tiefer als bei jeder anderen von der OECD vorgeschlagenen Methode (Schwerdt, 2013, S. 164-165). Ein negativer Aspekt ist die immer noch bestehende geringe Akzeptanz der TNMM von den Steuer-behörden, respektive den steuerlichen Gesetzgebern in einigen Ländern (Vögele & Raab, 2011, S. 326). Weiter ist ein Vergleich von Verrechnungspreisen anhand der TNMM unter Umständen mit Ungenauigkeiten verbunden. Dies deshalb, da sich die geschäftsvorfallbezogenen Gewinnmethoden ausschliesslich am Gewinn orientieren. Trotzdem ist in der Praxis eine relativ gute Approximation an die tatsächlichen Gegebenheiten möglich (S. 328).

Lern- und Praxismaterialien

| Fallstudien |

|---|

Literaturverzeichnis

- Baumhof, H. & Greinert, M. (2014). Methoden zur Ermittlung des angemessenen Verrech-nungspreises. In: F. Wassermeyer & H. Baumhoff (Hrsg.). Verrechnungspreise international verbundener *Unternehmen (S. 315-414). Köln: Dr. Otto Schmidt KG.

- OECD (Hrsg). (2011). OECD Leitsätze für multinationale Unternehmen

- OECD (Hrsg). (2010). Transfer Pricing Methods

- Rieke, S. (2015). Verrechnungspreise im Spannungsfeld zwischen Konzernsteuerung und internationalem Steuerrecht. Wiesbaden: Springer Gabler.

- Schwerdt, D. (2013). Verrechnungspreismethoden und Ökonomische Analyse. In: R. Dawid & K. Dorner (Hrsg.). Verrechnungspreise. Grundlagen und Praxis (S. 137-197). Wiesbaden: Springer Gabler.

- Vögele, A. & Raab, J. (2011). Gewinnvergleichs-Methode (Comparable Profits Method) und transaktionsbezogene Nettomargen-Methode (Transactional Net Margin Method). In: A. Vögele, Th. *Borstell & G. Engler (Hrsg). Verrechnungspreise. Betriebswirtschaft. Steuerrecht (S. 313-329). München: Verlag C. H. Beck.

Weiterführende Literatur

- Darkow, J. (2014). Problemfelder des deutschen Konzernsteuerrechts. Betrachtung der Verrechnungspreise in international agierenden Konzernen. Wiesbaden: Springer Gabler.

- EY. Transfer pricing glossary of terms. Online (24.10.2015): http://www.ey.com/GL/en/Services/Tax/International-Tax/Transfer-Pricing-and-Tax-Effective-Supply-Chain-Management/2012-Transfer-pricing-global-reference-guide---Transfer-pricingglossary-of-terms

- Hughes, E. & Nicholls, W. (2010). The different methods of TP: pros and cons. Online (24.10.2015): http://www.taxjournal.com/tj/articles/different-methods-tp-pros-and-cons

Autoren

Igor Pavlovic, Darko Savic, Patrick Schenker, Florian Zürcher