EVA: Operating Conversions: Unterschied zwischen den Versionen

KKeine Bearbeitungszusammenfassung |

KKeine Bearbeitungszusammenfassung |

||

| Zeile 1: | Zeile 1: | ||

{{Geprueft| | {{Geprueft|+}} | ||

[[Datei: | Der [[Economic Value Added|Economic Value Added (EVA)]] bildet den Übergewinn der betrieblichen Tätigkeit ab und dient als Grundlage zum [[Performance Measurement]] von dezentralen Organisationseinheiten (Keller & Plack, 2001, S. 349). Er misst in absoluten Zahlen den Unterschied zwischen der Kapitalrendite und den Kapitalkosten und versucht somit die betriebliche Leistungsfähigkeit der Einheiten so gut wie möglich widerzuspiegeln (Hostettler, 2003, S. 1; Steinhauer, 2007, S. 140). Als kurzfristige, periodenbezogene Kennzahl und [[Wertorientierte Messgrössen|wertorientierte Messgrösse]] ist der EVA jedoch anfällig auf falsche [[Anreizsystem|Anreizbildung]] im Management (Ehrbar, 1999, S. 9-12; Hostettler, 2000, S. 19 & S. 38; Hostettler, 2003, S. 1). Denn bei der Berechnung des EVA nach dem Accounting Model können nichtbetriebliche, finanzielle, steuerliche und bewertungstechnische Verzerrungen auftreten. | ||

[[Datei:Übersicht Conversions.jpg|miniatur|400px||right|Abb. 1: Übersicht der Conversions (Hostettler, 2000, S. 98)]] | |||

Um solchen Verzerrungen zuvor zu kommen, werden [[Economic Value Added#Adjustments|Conversions (Umformungen der Zahlen oder auch Adjustments )]] festgelegt, die diese buchhalterischen Verzerrungen vermindern oder ganz verhindern (Hostettler, 2000, S. 97-98). Nach Stern, Stewart und Chew (1995, S. 32-46) gibt es rund 160 verschiedene Korrekturmassnahmen zur Steigerung des Shareholder Value, die im Laufe der Zeit in vier zeitlich aufeinanderfolgende Stufen aufgeteilt wurden (Hostettler, 2003, S. 98). Dies sind die [[Economic Value Added#Adjustments|Operating Conversions]], [[Economic Value Added#Adjustments|Funding Conversions]], [[Economic Value Added#Adjustments|Tax Conversions]] sowie [[Economic Value Added#Adjustments|Shareholder Conversions]] (Keller & Plack, 2001, S. 348). Sind die ausgewählten Conversions durchgeführt, entspricht die neu errechnete Datenbasis dem Economic Model. Die erste Abbildung verdeutlicht diesen Übergang vom Accounting Model zum Economic Model. | Um solchen Verzerrungen zuvor zu kommen, werden [[Economic Value Added#Adjustments|Conversions (Umformungen der Zahlen oder auch Adjustments )]] festgelegt, die diese buchhalterischen Verzerrungen vermindern oder ganz verhindern (Hostettler, 2000, S. 97-98). Nach Stern, Stewart und Chew (1995, S. 32-46) gibt es rund 160 verschiedene Korrekturmassnahmen zur Steigerung des Shareholder Value, die im Laufe der Zeit in vier zeitlich aufeinanderfolgende Stufen aufgeteilt wurden (Hostettler, 2003, S. 98). Dies sind die [[Economic Value Added#Adjustments|Operating Conversions]], [[Economic Value Added#Adjustments|Funding Conversions]], [[Economic Value Added#Adjustments|Tax Conversions]] sowie [[Economic Value Added#Adjustments|Shareholder Conversions]] (Keller & Plack, 2001, S. 348). Sind die ausgewählten Conversions durchgeführt, entspricht die neu errechnete Datenbasis dem Economic Model. Die erste Abbildung verdeutlicht diesen Übergang vom Accounting Model zum Economic Model. | ||

Die einzelnen Korrekturen sind von Fall zu Fall sorgfältig auszuwählen, da jede Anpassung auf Kosten der Verständlichkeit geht und somit die praktische Anwendung erschwert (Hostettler, 2003, S. 3-4). Auch die Akzeptanz dieses Economic Models könnte unter zu vielen Conversions leiden, da teilweise grosse Differenzen zwischen dem Accounting und dem Economic Model entstehen, welche diese durch das Management möglicherweise nicht gut genug begründet werden können. | |||

{| | |||

|- valign="bottom" | |||

|style="width:100%"| | |||

== Grundlagen == | |||

|align="right"|[[Datei:Flag_für_Strategie.png|link=Strategie|Strategie]] | |||

|} | |||

Im Zentrum der Operating Conversions steht die betriebliche Zugehörigkeit (Keller & Plack, 2001, S. 348), was in einem ersten Schritt die Prüfung der Erfolgsrechnung als Gewinngrösse sowie der Bilanz als Vermögensgrösse verlangt (Hostettler, 2000, S. 99). Die Anpassungen an die Erfolgsrechnung und Bilanz sind zum einen notwendig, da diese nicht-betriebliche Positionen bzw. Erträge/Aufwendungen enthalten. Zum anderen verhindern Finanzierungsvorschriften, dass die betriebliche Leistungsfähigkeit direkt aus den Daten herausgelesen werden können (Gundel, 2012, S. 19-20). Ziel der Operating Conversions ist nun die nicht-betrieblichen Komponenten zu korrigieren/eliminieren, damit die Erfolgs- und Vermögensgrössen nur die Elemente enthalten, die auch tatsächlich zur Erwirtschaftung des betrieblichen Gewinnes benötigt werden (Coenenberg, 1997, S. 337). | Im Zentrum der Operating Conversions steht die betriebliche Zugehörigkeit (Keller & Plack, 2001, S. 348), was in einem ersten Schritt die Prüfung der Erfolgsrechnung als Gewinngrösse sowie der Bilanz als Vermögensgrösse verlangt (Hostettler, 2000, S. 99). Die Anpassungen an die Erfolgsrechnung und Bilanz sind zum einen notwendig, da diese nicht-betriebliche Positionen bzw. Erträge/Aufwendungen enthalten. Zum anderen verhindern Finanzierungsvorschriften, dass die betriebliche Leistungsfähigkeit direkt aus den Daten herausgelesen werden können (Gundel, 2012, S. 19-20). Ziel der Operating Conversions ist nun die nicht-betrieblichen Komponenten zu korrigieren/eliminieren, damit die Erfolgs- und Vermögensgrössen nur die Elemente enthalten, die auch tatsächlich zur Erwirtschaftung des betrieblichen Gewinnes benötigt werden (Coenenberg, 1997, S. 337). | ||

Der EVA setzt sich zusammen aus dem NOPAT (net operating profit after taxes) minus den gewichteten Kapitalkosten, die sich aus dem Geschäftsvermögen mal dem WACC (weighted cost of capital) bilden (Hostettler, 2000, S. 48-54). | Der EVA setzt sich zusammen aus dem NOPAT (net operating profit after taxes) minus den gewichteten Kapitalkosten, die sich aus dem Geschäftsvermögen mal dem WACC (weighted cost of capital) bilden (Hostettler, 2000, S. 48-54). | ||

| Zeile 24: | Zeile 24: | ||

|- | |- | ||

|} | |} | ||

'''NOPAT:''' Der NOPAT basiert grundsätzlich auf dem betrieblichen Gewinn, wie er in der Erfolgsrechnung ausgewiesen wird (Hostettler, 2000, S. 43). Dieser wird um die nicht-betriebsrelevanten Erträge/Aufwände korrigiert. Diese sind z. B. nicht-betriebsrelevante Abschreibungen, Beteiligungserträge oder Finanzerträge. | '''NOPAT:''' Der NOPAT basiert grundsätzlich auf dem betrieblichen Gewinn, wie er in der Erfolgsrechnung ausgewiesen wird (Hostettler, 2000, S. 43). Dieser wird um die nicht-betriebsrelevanten Erträge/Aufwände korrigiert. Diese sind z. B. nicht-betriebsrelevante Abschreibungen, Beteiligungserträge oder Finanzerträge. | ||

[[Datei:Vorgehen zur Anpasung der Vermögensgrösse NOA.jpg|350px|thumb|right|Abb. 2: Vorgehen zur Anpassung der Vermögensgrösse NOA (Hostettler, 2000, S. 112)]] | |||

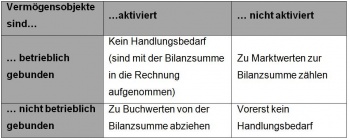

'''Geschäftsvermögen:''' Wie in der Abbildung nebenan zu sehen, wird das zu ermittelnde Geschäftsvermögen durch die "nicht-betrieblich genutzten Vermögensobjekte" gemindert und die nicht aktivierten, aber betrieblich genutzten Vermögensobjekte werden dazugezählt (Hostettler, 2000, S. 111-112). Ein Vermögenswert kann dann als "betrieblich genutzt" gewertet werden, wenn er sowohl für den Verkauf von Gütern oder Dienstleistungen, als auch für die Sicherung der langfristigen Betriebsbereitschaft benötigt wird (Richter, 1996, S. 231). Inwiefern ein Vermögenswert für den operativen Erfolg benötigt wird, wird oft aufgrund von strategischen Überlegungen entschieden. | |||

Wird die Rechnungslegung nach IFRS erstellt, ist sicherlich der IFRS 8 (Geschäftssegmente) als Hinweis für die betriebliche Gebundenheit der Konzernaktiven dienlich. Denn dieser verlangt, dass die für die Erwirtschaftung des betrieblichen Gewinns verantwortlichen Vermögensteile separiert ausgewiesen werden. Somit wird schnell ein Einblick in die Struktur und die betriebliche Gebundenheit des Konzernvermögens möglich. Dies kann die Berechnung des für den EVA benötigten Net Operating Assets (NOA) erleichtern (KPMG, 2012, S. 161-165; Hostettler, 2000, S. 99-100). | Wird die Rechnungslegung nach IFRS erstellt, ist sicherlich der IFRS 8 (Geschäftssegmente) als Hinweis für die betriebliche Gebundenheit der Konzernaktiven dienlich. Denn dieser verlangt, dass die für die Erwirtschaftung des betrieblichen Gewinns verantwortlichen Vermögensteile separiert ausgewiesen werden. Somit wird schnell ein Einblick in die Struktur und die betriebliche Gebundenheit des Konzernvermögens möglich. Dies kann die Berechnung des für den EVA benötigten Net Operating Assets (NOA) erleichtern (KPMG, 2012, S. 161-165; Hostettler, 2000, S. 99-100). | ||

| Zeile 39: | Zeile 35: | ||

== Bereinigung der Bilanz == | == Bereinigung der Bilanz == | ||

Im Folgenden wird aufgezeigt, wie die einzelnen Positionen der Bilanz bezüglich Operating Conversions korrigiert werden. Das heisst die Positionen werden um das „nicht betriebliche Vermögen“ bereinigt. | Im Folgenden wird aufgezeigt, wie die einzelnen Positionen der Bilanz bezüglich Operating Conversions korrigiert werden. Das heisst die Positionen werden um das „nicht betriebliche Vermögen“ bereinigt. | ||

=== Liquide Mittel und kurzfristige Finanzanlagen === | === Liquide Mittel und kurzfristige Finanzanlagen === | ||

Hier ist eine mögliche Anpassung an das Economic Model zu prüfen, da alle liquiden Mittel und kurzfristigen Finanzanlagen (auch wenn operativ nicht notwendig) bilanziert werden müssen (Gundel, 2012, S. 48). | Hier ist eine mögliche Anpassung an das Economic Model zu prüfen, da alle liquiden Mittel und kurzfristigen Finanzanlagen (auch wenn operativ nicht notwendig) bilanziert werden müssen (Gundel, 2012, S. 48). | ||

| Zeile 57: | Zeile 55: | ||

=== Beteiligungen === | === Beteiligungen === | ||

[[Datei:Beteiligungsarten.png| | |||

[[Datei:Beteiligungsarten.png|500px|thumb|right|Abb. 3: Auflistung der verschiedenen Beteiligungsarten]] | |||

Bei dieser Bilanzposition gibt es zu beachten, dass es verschiedene Beteiligungsarten gibt, welche sich bei der Berechnung und Einflussnahme auf die beteiligte Gesellschaft unterscheiden. Die Einflussnahme beschränkt sich hier auf die Stimmrechtmehrheit. Somit müssen im Rahmen des EVA-Konzeptes folgende Beteiligungsarten unterschieden werden, da sie sich bezüglich der Einflussnahme des Unternehmens auf das andere Unternehmen unterscheiden (Gräfer & Scheld, 2007, S. 32): | Bei dieser Bilanzposition gibt es zu beachten, dass es verschiedene Beteiligungsarten gibt, welche sich bei der Berechnung und Einflussnahme auf die beteiligte Gesellschaft unterscheiden. Die Einflussnahme beschränkt sich hier auf die Stimmrechtmehrheit. Somit müssen im Rahmen des EVA-Konzeptes folgende Beteiligungsarten unterschieden werden, da sie sich bezüglich der Einflussnahme des Unternehmens auf das andere Unternehmen unterscheiden (Gräfer & Scheld, 2007, S. 32): | ||

*Anteile an Tochterunternehmen (Subsidiaries) | *Anteile an Tochterunternehmen (Subsidiaries) | ||

| Zeile 63: | Zeile 63: | ||

*Sonstige Beteiligungen/Wertpapiere (Other Investments) | *Sonstige Beteiligungen/Wertpapiere (Other Investments) | ||

Anhand der Stimmrechtsanteile können vier verschiedene Beteiligungsarten abgeleitet werden. | Anhand der Stimmrechtsanteile können vier verschiedene Beteiligungsarten abgeleitet werden. Abbildung listet diese Beteiligungsarten auf und gibt Auskunft darüber, ob man eine Anpassung bei der Ermittlung der EVA-Arten vornehmen muss oder nicht. Anhand dieser Auflistung wird ersichtlich, dass bei allen Beteiligungsformen auf eine Anpassung verzichtet werden kann. Dies hat zwei Gründe: | ||

*Keine EVA-relevante Verzerrung durch Voll- oder Quotenkonsolidierung. (Tochtergesellschaft und Gemeinschaftsunternehmen) | *Keine EVA-relevante Verzerrung durch Voll- oder Quotenkonsolidierung. (Tochtergesellschaft und Gemeinschaftsunternehmen) | ||

*Fehlende, unzureichende Informationen für zukünftige Ergebnisse (Gemeinschaftsunternehmen, assoziierte Unternehmen und andere Beteiligungen/Wertpapiere) | *Fehlende, unzureichende Informationen für zukünftige Ergebnisse (Gemeinschaftsunternehmen, assoziierte Unternehmen und andere Beteiligungen/Wertpapiere) | ||

| Zeile 70: | Zeile 70: | ||

=== Anlagen im Bau === | === Anlagen im Bau === | ||

Je nach Rechnungslegungsstandard des Unternehmens müssen Anlagen im Bau separat ausgewiesen werden. Dies ist z. B. bei der Befolgung des IFRS-Standards der Fall, wo die Pflicht nach IAS 16 besteht, dass die Anlagen im Bau in der Bilanz ausgewiesen werden müssen (KPMG, 2012, S. 39). Auch Hayn und Waldersee (2006) halten fest, dass Anlagen im Bau sowohl von US-GAAP als auch von IFRS in der Bilanz als Aktivposition erfasst werden (S. 132). Der bilanzierte Betrag kann je nach Tätigkeit und Unternehmen einen Grossteil des Sachanlagevermögens ausmachen. Trotzdem werden diese nicht bei der Berechnung des EVA berücksichtigt, da sie in der betrachteten Periode noch nicht die Betriebsbereitschaft haben, um bei der Erzielung des operativen Gewinns teilzuhaben. Darum werden sie nicht zum betrieblichen Vermögen gezählt und die daraus folgenden Kapitalkosten dürfen auch nicht belastet werden (Gundel, 2012, S. 46; Hostettler, 2000, S. 120). Gemäss Gundel (2012) und Zirkler (2002) gilt dies auch für stillgelegte oder vermietete Grundstücke und oder Gebäude (S. 46; S. 100). Sobald die Anlagen im Bau dem Betrieb jedoch zur Verfügung stehen, werden sie in das EVA miteingerechnet (Hostettler, 2000, S. 120). | Je nach Rechnungslegungsstandard des Unternehmens müssen Anlagen im Bau separat ausgewiesen werden. Dies ist z. B. bei der Befolgung des IFRS-Standards der Fall, wo die Pflicht nach IAS 16 besteht, dass die Anlagen im Bau in der Bilanz ausgewiesen werden müssen (KPMG, 2012, S. 39). Auch Hayn und Waldersee (2006) halten fest, dass Anlagen im Bau sowohl von US-GAAP als auch von IFRS in der Bilanz als Aktivposition erfasst werden (S. 132). Der bilanzierte Betrag kann je nach Tätigkeit und Unternehmen einen Grossteil des Sachanlagevermögens ausmachen. Trotzdem werden diese nicht bei der Berechnung des EVA berücksichtigt, da sie in der betrachteten Periode noch nicht die Betriebsbereitschaft haben, um bei der Erzielung des operativen Gewinns teilzuhaben. Darum werden sie nicht zum betrieblichen Vermögen gezählt und die daraus folgenden Kapitalkosten dürfen auch nicht belastet werden (Gundel, 2012, S. 46; Hostettler, 2000, S. 120). Gemäss Gundel (2012) und Zirkler (2002) gilt dies auch für stillgelegte oder vermietete Grundstücke und oder Gebäude (S. 46; S. 100). Sobald die Anlagen im Bau dem Betrieb jedoch zur Verfügung stehen, werden sie in das EVA miteingerechnet (Hostettler, 2000, S. 120). | ||

=== Eigene Aktien === | === Eigene Aktien === | ||

Nach den Neuerungen des Aktienrechts ist es Unternehmen erlaubt, | |||

Nach den Neuerungen des Aktienrechts ist es Unternehmen erlaubt, Aktien zu halten. Diese müssen aktiviert sowie separat ausgewiesen werden, inklusive einer Bildung von Reserven auf der Passivseite in der Höhe der eigenen Aktien. Dabei entsteht eine Verzerrung im Hinblick auf die Finanzierung. Denn mit der Aktivierung der eigenen Aktien und der gleichzeitigen Reservenbildung entsteht eine Bilanzverlängerung, die das Verhältnis zwischen Eigen- und Fremdfinanzierung verfälscht. Sind die eigenen Aktien aktiviert, sind sie wie die Wertschriften als nicht betriebsnotwendiges Vermögen zu klassifizieren und demnach aus der Bilanzsumme zu eliminieren. Diese Elimination geschieht zu Buchwerten. Sind die eigenen Aktien nicht aktiviert, z. B. als treasury stock vom Eigenkapital abgezogen, sind keine Korrekturen notwendig, da sie in der Bilanzsumme nicht eingeschlossen sind (Hostettler, 2000, S. 118-119). | |||

=== Nicht-betriebsnotwendiges Vermögen === | === Nicht-betriebsnotwendiges Vermögen === | ||

Vermögensobjekte, welche nicht für die operative Tätigkeit gebraucht werden und trotzdem in der Bilanz aktiviert sind, werden zu Buchwerten in Abzug gebracht. Bei dieser Annahme sollen jedoch kotierte Unternehmen getrennt von Klein- und Mittelgrossen Unternehmen betrachtet werden. Bei kotierten Unternehmen wird davon ausgegangen, dass betrieblich nicht notwendiges Vermögen über die Jahre aus der Bilanz verschwindet. Falls dies nicht der Fall sein sollte, wird zumindest ein Vermerk im Anhang erwartet. Bei kleineren Unternehmen jedoch, erscheint betrieblich nicht notwendiges Vermögen oft weiterhin in den Geschäftsbüchern (Hostettler, 2000, S. 121). | Vermögensobjekte, welche nicht für die operative Tätigkeit gebraucht werden und trotzdem in der Bilanz aktiviert sind, werden zu Buchwerten in Abzug gebracht. Bei dieser Annahme sollen jedoch kotierte Unternehmen getrennt von Klein- und Mittelgrossen Unternehmen betrachtet werden. Bei kotierten Unternehmen wird davon ausgegangen, dass betrieblich nicht notwendiges Vermögen über die Jahre aus der Bilanz verschwindet. Falls dies nicht der Fall sein sollte, wird zumindest ein Vermerk im Anhang erwartet. Bei kleineren Unternehmen jedoch, erscheint betrieblich nicht notwendiges Vermögen oft weiterhin in den Geschäftsbüchern (Hostettler, 2000, S. 121). | ||

== Bereinigung der Erfolgsrechnung == | == Bereinigung der Erfolgsrechnung == | ||

Zentral für die Ermittlung des EVA's unter den Operating Conversions ist die Unterteilung der Erfolgsrechnung in betrieblich und ausserbetriebliche Erträge bzw. Aufwände. Diese Abgrenzung wird von den grossen internationalen Rechnungslegungsstandards (z. B. US-GAAP oder IAS) vorausgesetzt, was die Eliminierung nicht betriebsnotwendiger Positionen vereinfacht (Gundel, 2012, S. 44). Trotz dieser Grobgliederung müssen je nach Detaillierungsgrad der Bereinigung einige Erfolgspositionen genauer betrachtet werden. In der Folge finden sie die wichtigsten Conversions bei den Erfolgskonten. | Zentral für die Ermittlung des EVA's unter den Operating Conversions ist die Unterteilung der Erfolgsrechnung in betrieblich und ausserbetriebliche Erträge bzw. Aufwände. Diese Abgrenzung wird von den grossen internationalen Rechnungslegungsstandards (z. B. US-GAAP oder IAS) vorausgesetzt, was die Eliminierung nicht betriebsnotwendiger Positionen vereinfacht (Gundel, 2012, S. 44). Trotz dieser Grobgliederung müssen je nach Detaillierungsgrad der Bereinigung einige Erfolgspositionen genauer betrachtet werden. In der Folge finden sie die wichtigsten Conversions bei den Erfolgskonten. | ||

=== Erträge aus Finanzanlagen des operativen Geschäfts === | === Erträge aus Finanzanlagen des operativen Geschäfts === | ||

Die Definition von den Finanzanlagen des operativen Geschäfts finden Sie im Kapitel „Bereinigung Bilanz“. Relevant für die Elimination dieser Erträge sind dabei die Liquiden Mittel und die kurzfristigen Finanzanlagen. Entscheidend für die Berechnung ist dabei die Unterteilung in operativ und nicht operativ benötigten Liquiden Mittel und kurzfristige Finanzanlagen. Da es keine einheitliche Lösung diesbezüglich gibt, sollte man sich auf eine [[EVA: Operating Conversions#Liquide Mittel und kurzfristige Finanzanlagen | Definition ]] stützen und diese konsequent durchziehen. Die Gewinne aus diesen Anlagen müssen eliminiert werden. | Die Definition von den Finanzanlagen des operativen Geschäfts finden Sie im Kapitel „Bereinigung Bilanz“. Relevant für die Elimination dieser Erträge sind dabei die Liquiden Mittel und die kurzfristigen Finanzanlagen. Entscheidend für die Berechnung ist dabei die Unterteilung in operativ und nicht operativ benötigten Liquiden Mittel und kurzfristige Finanzanlagen. Da es keine einheitliche Lösung diesbezüglich gibt, sollte man sich auf eine [[EVA: Operating Conversions#Liquide Mittel und kurzfristige Finanzanlagen | Definition ]] stützen und diese konsequent durchziehen. Die Gewinne aus diesen Anlagen müssen eliminiert werden. | ||

=== Beteiligungserträge === | === Beteiligungserträge === | ||

Bei der Konsolidierung nach der Equity-Methode können die bewerteten Beteiligungen die Vermögens- und Ertragslage verzerren. Dies ist einerseits der Fall, wenn sich die Obergesellschaft an einer ertragsschwachen aber eigenkapitalstarken Gesellschaft beteiligt hat und so der Eindruck entsteht, dass die Obergesellschaft über die entsprechende Eigenkapitalquote tatsächlich verfügt. Andererseits wenn die Beteiligung bilanziert wird, sind meistens keine Aussagen über die betriebliche Leistungsfähigkeit des anteiligen Unternehmens mehr möglich. Doch obwohl diese Equity-Beteiligungen das Vermögen und die Erträge des Economic Models verzerren, fliessen sie in die Berechnungen des EVA als rein betriebliche Grösse ein. Dies weil Unternehmensbeteiligungen oft aus Synergiegründen gemacht werden und somit auch zur Existenz der Obergesellschaft dienen. Ebenfalls weil ansonsten wesentliche Vermögensbestandteile ausgeklammert würden, die für betriebswirtschaftliche Analysen relevant wären (Hostettler, 2000, S. 114-118; Gundel, 2012, S. 54-59). | Bei der Konsolidierung nach der Equity-Methode können die bewerteten Beteiligungen die Vermögens- und Ertragslage verzerren. Dies ist einerseits der Fall, wenn sich die Obergesellschaft an einer ertragsschwachen aber eigenkapitalstarken Gesellschaft beteiligt hat und so der Eindruck entsteht, dass die Obergesellschaft über die entsprechende Eigenkapitalquote tatsächlich verfügt. Andererseits wenn die Beteiligung bilanziert wird, sind meistens keine Aussagen über die betriebliche Leistungsfähigkeit des anteiligen Unternehmens mehr möglich. Doch obwohl diese Equity-Beteiligungen das Vermögen und die Erträge des Economic Models verzerren, fliessen sie in die Berechnungen des EVA als rein betriebliche Grösse ein. Dies weil Unternehmensbeteiligungen oft aus Synergiegründen gemacht werden und somit auch zur Existenz der Obergesellschaft dienen. Ebenfalls weil ansonsten wesentliche Vermögensbestandteile ausgeklammert würden, die für betriebswirtschaftliche Analysen relevant wären (Hostettler, 2000, S. 114-118; Gundel, 2012, S. 54-59). | ||

=== Abschreibungen === | === Abschreibungen === | ||

Als nicht operativ notwendig gelten Abschreibungen auf Anlagen im Bau, nicht operative Liegenschaften sowie Anlagen. | Die Abschreibungen sind deswegen relevant, da sie einen Teil des betrieblichen Gewinnes ausmachen, obwohl sie nicht unmittelbar liquiditätswirksam sind. Sie sichern aber die Wettbewerbsfähigkeit eines Unternehmen aufgrund ihres Reinvestitionscharakters und beim Leasing sind sie im Economic Model (Modell zur Berechnung des EVA) cash-relevant, weil sie als Amortisationszahlungen fungieren. Somit betrachtet das Economic Model die Abschreibungen als betrieblich relevanten Aufwand. Darum wird der NOPAT (bei dem die Abschreibungen bereits in Abzug gebracht wurden) nicht weiter angepasst. Dies aber nur unter der Bedingung, dass die Abschreibungen nach betriebswirtschaftlichen Kriterien bemessen sind und mit dem betriebsnotwendigen Vermögen, dem NOA, korrespondieren (Hostettler, 2000, S. 151-152). Sind also nicht betriebsnotwendige Assets aktiviert, die bei der Berechnung des EVA eliminiert werden müssen, so müssen auch deren Abschreibungsbeträge herausgerechnet werden. Als nicht operativ notwendig gelten Abschreibungen auf Anlagen im Bau, nicht operative Liegenschaften sowie Anlagen. | ||

=== Zinsanteil Pensionsrückstellungen === | === Zinsanteil Pensionsrückstellungen === | ||

Pensionsrückstellungen stellen einen weiteren Posten dar, der zu beachten ist. Wird der Zinsanteil der Pensionsrückstellungen nicht im Finanzergebnis ausgewiesen, sondern ist er im Personalaufwand enthalten, wird er der Erfolgsgrösse wieder hinzugerechnet, weil die Kapitalkosten von Pensionsrückstellungen sonst doppelt in die EVA-Berechnung eingehen würden (Weissenberg, 2007, S. 265). Die Pensionsrückstellungen enthalten einen Zinsanteil, der aus dem Jahresüberschuss hinauszurechnen ist, vorausgesetzt die Pensionsrückstellungen werden im investierten Kapitel berücksichtigt (Eidel, 2000, S. 269). | Pensionsrückstellungen stellen einen weiteren Posten dar, der zu beachten ist. Wird der Zinsanteil der Pensionsrückstellungen nicht im Finanzergebnis ausgewiesen, sondern ist er im Personalaufwand enthalten, wird er der Erfolgsgrösse wieder hinzugerechnet, weil die Kapitalkosten von Pensionsrückstellungen sonst doppelt in die EVA-Berechnung eingehen würden (Weissenberg, 2007, S. 265). Die Pensionsrückstellungen enthalten einen Zinsanteil, der aus dem Jahresüberschuss hinauszurechnen ist, vorausgesetzt die Pensionsrückstellungen werden im investierten Kapitel berücksichtigt (Eidel, 2000, S. 269). | ||

== Lern- und Praxismaterialien == | == Lern- und Praxismaterialien == | ||

| Zeile 135: | Zeile 105: | ||

{| class="wikitable" | {| class="wikitable" | ||

|- | |- | ||

! Aufgaben !! | ! Aufgaben !! Fallstudien | ||

|- | |- | ||

| | | | ||

* [http://codez.wiki.hslu.ch/images/Muster_AG.pdf Muster AG] | * [http://codez.wiki.hslu.ch/images/Muster_AG.pdf Muster AG – Operating Conversions] | ||

* [http://codez.wiki.hslu.ch/images/Aufgabe_Sonnenschein_AG.pdf Sonnenschein AG] | * [http://codez.wiki.hslu.ch/images/Aufgabe_Sonnenschein_AG.pdf Sonnenschein AG – NOA nach Operating Conversions] | ||

* [http://codez.wiki.hslu.ch/images/R%C3%BCssel_AG.pdf Rüssel AG – Berechnung EVA] | |||

|| | || | ||

|} | |} | ||

== Quellen == | == Quellen == | ||

*Coenenberg, A. G. (1997). Jahresabschluss und Jahresabschlussanalyse (16. Aufl.). Landsberg am Lech: Moderne Industrie. | *Coenenberg, A. G. (1997). Jahresabschluss und Jahresabschlussanalyse (16. Aufl.). Landsberg am Lech: Moderne Industrie. | ||

*Ehrbar, A. (1999). EVA. Economic Value Added. Der Schlüssel zur wertsteigernden Unternehmensführung. Wiesbaden: Gabler. | *Ehrbar, A. (1999). EVA. Economic Value Added. Der Schlüssel zur wertsteigernden Unternehmensführung. Wiesbaden: Gabler. | ||

Version vom 11. März 2015, 15:28 Uhr

Der Economic Value Added (EVA) bildet den Übergewinn der betrieblichen Tätigkeit ab und dient als Grundlage zum Performance Measurement von dezentralen Organisationseinheiten (Keller & Plack, 2001, S. 349). Er misst in absoluten Zahlen den Unterschied zwischen der Kapitalrendite und den Kapitalkosten und versucht somit die betriebliche Leistungsfähigkeit der Einheiten so gut wie möglich widerzuspiegeln (Hostettler, 2003, S. 1; Steinhauer, 2007, S. 140). Als kurzfristige, periodenbezogene Kennzahl und wertorientierte Messgrösse ist der EVA jedoch anfällig auf falsche Anreizbildung im Management (Ehrbar, 1999, S. 9-12; Hostettler, 2000, S. 19 & S. 38; Hostettler, 2003, S. 1). Denn bei der Berechnung des EVA nach dem Accounting Model können nichtbetriebliche, finanzielle, steuerliche und bewertungstechnische Verzerrungen auftreten.

Um solchen Verzerrungen zuvor zu kommen, werden Conversions (Umformungen der Zahlen oder auch Adjustments ) festgelegt, die diese buchhalterischen Verzerrungen vermindern oder ganz verhindern (Hostettler, 2000, S. 97-98). Nach Stern, Stewart und Chew (1995, S. 32-46) gibt es rund 160 verschiedene Korrekturmassnahmen zur Steigerung des Shareholder Value, die im Laufe der Zeit in vier zeitlich aufeinanderfolgende Stufen aufgeteilt wurden (Hostettler, 2003, S. 98). Dies sind die Operating Conversions, Funding Conversions, Tax Conversions sowie Shareholder Conversions (Keller & Plack, 2001, S. 348). Sind die ausgewählten Conversions durchgeführt, entspricht die neu errechnete Datenbasis dem Economic Model. Die erste Abbildung verdeutlicht diesen Übergang vom Accounting Model zum Economic Model.

Die einzelnen Korrekturen sind von Fall zu Fall sorgfältig auszuwählen, da jede Anpassung auf Kosten der Verständlichkeit geht und somit die praktische Anwendung erschwert (Hostettler, 2003, S. 3-4). Auch die Akzeptanz dieses Economic Models könnte unter zu vielen Conversions leiden, da teilweise grosse Differenzen zwischen dem Accounting und dem Economic Model entstehen, welche diese durch das Management möglicherweise nicht gut genug begründet werden können.

Grundlagen |

|

Im Zentrum der Operating Conversions steht die betriebliche Zugehörigkeit (Keller & Plack, 2001, S. 348), was in einem ersten Schritt die Prüfung der Erfolgsrechnung als Gewinngrösse sowie der Bilanz als Vermögensgrösse verlangt (Hostettler, 2000, S. 99). Die Anpassungen an die Erfolgsrechnung und Bilanz sind zum einen notwendig, da diese nicht-betriebliche Positionen bzw. Erträge/Aufwendungen enthalten. Zum anderen verhindern Finanzierungsvorschriften, dass die betriebliche Leistungsfähigkeit direkt aus den Daten herausgelesen werden können (Gundel, 2012, S. 19-20). Ziel der Operating Conversions ist nun die nicht-betrieblichen Komponenten zu korrigieren/eliminieren, damit die Erfolgs- und Vermögensgrössen nur die Elemente enthalten, die auch tatsächlich zur Erwirtschaftung des betrieblichen Gewinnes benötigt werden (Coenenberg, 1997, S. 337). Der EVA setzt sich zusammen aus dem NOPAT (net operating profit after taxes) minus den gewichteten Kapitalkosten, die sich aus dem Geschäftsvermögen mal dem WACC (weighted cost of capital) bilden (Hostettler, 2000, S. 48-54).

| EVA = NOPAT – gewichtete Kapitalkosten oder EVA = NOA • (ROIC – WACC) |

|---|

NOPAT: Der NOPAT basiert grundsätzlich auf dem betrieblichen Gewinn, wie er in der Erfolgsrechnung ausgewiesen wird (Hostettler, 2000, S. 43). Dieser wird um die nicht-betriebsrelevanten Erträge/Aufwände korrigiert. Diese sind z. B. nicht-betriebsrelevante Abschreibungen, Beteiligungserträge oder Finanzerträge.

Geschäftsvermögen: Wie in der Abbildung nebenan zu sehen, wird das zu ermittelnde Geschäftsvermögen durch die "nicht-betrieblich genutzten Vermögensobjekte" gemindert und die nicht aktivierten, aber betrieblich genutzten Vermögensobjekte werden dazugezählt (Hostettler, 2000, S. 111-112). Ein Vermögenswert kann dann als "betrieblich genutzt" gewertet werden, wenn er sowohl für den Verkauf von Gütern oder Dienstleistungen, als auch für die Sicherung der langfristigen Betriebsbereitschaft benötigt wird (Richter, 1996, S. 231). Inwiefern ein Vermögenswert für den operativen Erfolg benötigt wird, wird oft aufgrund von strategischen Überlegungen entschieden.

Wird die Rechnungslegung nach IFRS erstellt, ist sicherlich der IFRS 8 (Geschäftssegmente) als Hinweis für die betriebliche Gebundenheit der Konzernaktiven dienlich. Denn dieser verlangt, dass die für die Erwirtschaftung des betrieblichen Gewinns verantwortlichen Vermögensteile separiert ausgewiesen werden. Somit wird schnell ein Einblick in die Struktur und die betriebliche Gebundenheit des Konzernvermögens möglich. Dies kann die Berechnung des für den EVA benötigten Net Operating Assets (NOA) erleichtern (KPMG, 2012, S. 161-165; Hostettler, 2000, S. 99-100). In den folgenden Kapiteln werden nun einzelne Adjustierungen der Bilanz (für den NOA) sowie der Erfolgsrechnung (für den NOPAT) beschrieben.

Bereinigung der Bilanz

Im Folgenden wird aufgezeigt, wie die einzelnen Positionen der Bilanz bezüglich Operating Conversions korrigiert werden. Das heisst die Positionen werden um das „nicht betriebliche Vermögen“ bereinigt.

Liquide Mittel und kurzfristige Finanzanlagen

Hier ist eine mögliche Anpassung an das Economic Model zu prüfen, da alle liquiden Mittel und kurzfristigen Finanzanlagen (auch wenn operativ nicht notwendig) bilanziert werden müssen (Gundel, 2012, S. 48).

Liquide Mittel sind nach Hostettler (2000) nicht von der Bilanzsumme abzuziehen, da sie direkt zur operativen Tätigkeit benötigt werden. Die Logik dahinter ist, dass Unternehmen finanzielle Mittel, die sie nicht unmittelbar für ihre operative Tätigkeit brauchen, in kurzfristige Finanzanlagen investieren, um von der Verzinsung zu profitieren (S. 112-113). Diese wiederum werden im Gegensatz zu den liquiden Mitteln von der Bilanzsumme abgezogen, da sie bei Verlust die operative Tätigkeit nicht direkt beeinträchtigen (Hostettler, 2000, S. 112-113; Gundel, 2012, S. 48).

Bei Wertpapieren, die am Markt gehandelt werden, handelt es sich um Wertpapiere des Umlaufvermögens, die im Wesentlichen den Charakter liquider Mittel haben. Sie werden ebenfalls bei der Berechnung des betriebsnotwendigen Kapitals von der Bilanzsumme abgezogen, da ihr Fehlen nicht direkt einen Einfluss auf die operative Geschäftstätigkeit des Unternehmens hat (Stiefl & von Westerholt, 2007, S. 62).

Bezüglich der Liquiden Mitteln und kurzfristigen Finanzanlagen gibt es jedoch verschiedene Ansätze. Gundel (2012) hat folgende vier Annahmen zur Interpretation der Liquiden Mitteln bzw. der kurzfristigen Finanzanlagen zusammengestellt (S. 50):

- Eidel: Liquide Mittel und kurzfristige Finanzanlagen verbleiben im betrieblich gebundenen Vermögen. Auf eine Anpassung des betrieblichen Ergebnisses wird deshalb verzichtet (Eidel, 2000, S. 251, zit. in Gundel, 2012, S. 50).

- Richter: Liquide Mittel und kurzfristige Finanzanlagen werden nicht zum betrieblich gebundenen Vermögen gezählt. Das betriebliche Ergebnis wird vermindert um das Zinsergebnis, das von den kurzfristigen Finanzanlagen erzielt wird (Richter, 1996, S. 235, zit. in Gundel, 2012, S. 50).

- Copeland et al.: Anerkennt Liquide Mittel und kurzfristige Finanzanlagen als betriebsnotwendig solange es eine gewisse Prozentzahl vom Umsatz erreicht bzw. nicht übersteigt wird. Die notwendige Messlatte ist in der Praxis jedoch nur schwer einzuschätzen (Copeland, Koller & Murrin, 2000, S. 202-203, zit. in Gundel, 2012, S. 50).

Die Wahl der Annahme hat einen grossen Einfluss auf den EVA. Während es bei der Methode von Eidel bei den Liquiden Mitteln und kurzfristigen Finanzanlagen keine Operating Conversions gibt, eliminiert Richter diese beiden Positionen gänzlich für die EVA-Berechnung. Bei den Anpassungen von den kurzfristigen Finanzanlagen muss darauf geachtet werden, dass dieser Bilanz- eine Ertragsposition gegenüber steht, welche ebenfalls verändert werden muss.

Beteiligungen

Bei dieser Bilanzposition gibt es zu beachten, dass es verschiedene Beteiligungsarten gibt, welche sich bei der Berechnung und Einflussnahme auf die beteiligte Gesellschaft unterscheiden. Die Einflussnahme beschränkt sich hier auf die Stimmrechtmehrheit. Somit müssen im Rahmen des EVA-Konzeptes folgende Beteiligungsarten unterschieden werden, da sie sich bezüglich der Einflussnahme des Unternehmens auf das andere Unternehmen unterscheiden (Gräfer & Scheld, 2007, S. 32):

- Anteile an Tochterunternehmen (Subsidiaries)

- Anteile an assoziierten Unternehmen (Investments in Associates) [mit Sonderfall Gemeinschaftsunternehmen (Joint Ventures]

- Sonstige Beteiligungen/Wertpapiere (Other Investments)

Anhand der Stimmrechtsanteile können vier verschiedene Beteiligungsarten abgeleitet werden. Abbildung listet diese Beteiligungsarten auf und gibt Auskunft darüber, ob man eine Anpassung bei der Ermittlung der EVA-Arten vornehmen muss oder nicht. Anhand dieser Auflistung wird ersichtlich, dass bei allen Beteiligungsformen auf eine Anpassung verzichtet werden kann. Dies hat zwei Gründe:

- Keine EVA-relevante Verzerrung durch Voll- oder Quotenkonsolidierung. (Tochtergesellschaft und Gemeinschaftsunternehmen)

- Fehlende, unzureichende Informationen für zukünftige Ergebnisse (Gemeinschaftsunternehmen, assoziierte Unternehmen und andere Beteiligungen/Wertpapiere)

Während eine Anpassung bei „Gemeinschaftsunternehmen“ und „assoziierte Unternehmen“ mit genügend Informationen möglich wäre, würde sich eine solche Anpassung bei den „anderen Beteiligungen/Wertpapiere“ aufgrund des Zeitaufwands und der Schnelllebigkeit dieser Anlagen nicht auszahlen.

Anlagen im Bau

Je nach Rechnungslegungsstandard des Unternehmens müssen Anlagen im Bau separat ausgewiesen werden. Dies ist z. B. bei der Befolgung des IFRS-Standards der Fall, wo die Pflicht nach IAS 16 besteht, dass die Anlagen im Bau in der Bilanz ausgewiesen werden müssen (KPMG, 2012, S. 39). Auch Hayn und Waldersee (2006) halten fest, dass Anlagen im Bau sowohl von US-GAAP als auch von IFRS in der Bilanz als Aktivposition erfasst werden (S. 132). Der bilanzierte Betrag kann je nach Tätigkeit und Unternehmen einen Grossteil des Sachanlagevermögens ausmachen. Trotzdem werden diese nicht bei der Berechnung des EVA berücksichtigt, da sie in der betrachteten Periode noch nicht die Betriebsbereitschaft haben, um bei der Erzielung des operativen Gewinns teilzuhaben. Darum werden sie nicht zum betrieblichen Vermögen gezählt und die daraus folgenden Kapitalkosten dürfen auch nicht belastet werden (Gundel, 2012, S. 46; Hostettler, 2000, S. 120). Gemäss Gundel (2012) und Zirkler (2002) gilt dies auch für stillgelegte oder vermietete Grundstücke und oder Gebäude (S. 46; S. 100). Sobald die Anlagen im Bau dem Betrieb jedoch zur Verfügung stehen, werden sie in das EVA miteingerechnet (Hostettler, 2000, S. 120).

Eigene Aktien

Nach den Neuerungen des Aktienrechts ist es Unternehmen erlaubt, Aktien zu halten. Diese müssen aktiviert sowie separat ausgewiesen werden, inklusive einer Bildung von Reserven auf der Passivseite in der Höhe der eigenen Aktien. Dabei entsteht eine Verzerrung im Hinblick auf die Finanzierung. Denn mit der Aktivierung der eigenen Aktien und der gleichzeitigen Reservenbildung entsteht eine Bilanzverlängerung, die das Verhältnis zwischen Eigen- und Fremdfinanzierung verfälscht. Sind die eigenen Aktien aktiviert, sind sie wie die Wertschriften als nicht betriebsnotwendiges Vermögen zu klassifizieren und demnach aus der Bilanzsumme zu eliminieren. Diese Elimination geschieht zu Buchwerten. Sind die eigenen Aktien nicht aktiviert, z. B. als treasury stock vom Eigenkapital abgezogen, sind keine Korrekturen notwendig, da sie in der Bilanzsumme nicht eingeschlossen sind (Hostettler, 2000, S. 118-119).

Nicht-betriebsnotwendiges Vermögen

Vermögensobjekte, welche nicht für die operative Tätigkeit gebraucht werden und trotzdem in der Bilanz aktiviert sind, werden zu Buchwerten in Abzug gebracht. Bei dieser Annahme sollen jedoch kotierte Unternehmen getrennt von Klein- und Mittelgrossen Unternehmen betrachtet werden. Bei kotierten Unternehmen wird davon ausgegangen, dass betrieblich nicht notwendiges Vermögen über die Jahre aus der Bilanz verschwindet. Falls dies nicht der Fall sein sollte, wird zumindest ein Vermerk im Anhang erwartet. Bei kleineren Unternehmen jedoch, erscheint betrieblich nicht notwendiges Vermögen oft weiterhin in den Geschäftsbüchern (Hostettler, 2000, S. 121).

Bereinigung der Erfolgsrechnung

Zentral für die Ermittlung des EVA's unter den Operating Conversions ist die Unterteilung der Erfolgsrechnung in betrieblich und ausserbetriebliche Erträge bzw. Aufwände. Diese Abgrenzung wird von den grossen internationalen Rechnungslegungsstandards (z. B. US-GAAP oder IAS) vorausgesetzt, was die Eliminierung nicht betriebsnotwendiger Positionen vereinfacht (Gundel, 2012, S. 44). Trotz dieser Grobgliederung müssen je nach Detaillierungsgrad der Bereinigung einige Erfolgspositionen genauer betrachtet werden. In der Folge finden sie die wichtigsten Conversions bei den Erfolgskonten.

Erträge aus Finanzanlagen des operativen Geschäfts

Die Definition von den Finanzanlagen des operativen Geschäfts finden Sie im Kapitel „Bereinigung Bilanz“. Relevant für die Elimination dieser Erträge sind dabei die Liquiden Mittel und die kurzfristigen Finanzanlagen. Entscheidend für die Berechnung ist dabei die Unterteilung in operativ und nicht operativ benötigten Liquiden Mittel und kurzfristige Finanzanlagen. Da es keine einheitliche Lösung diesbezüglich gibt, sollte man sich auf eine Definition stützen und diese konsequent durchziehen. Die Gewinne aus diesen Anlagen müssen eliminiert werden.

Beteiligungserträge

Bei der Konsolidierung nach der Equity-Methode können die bewerteten Beteiligungen die Vermögens- und Ertragslage verzerren. Dies ist einerseits der Fall, wenn sich die Obergesellschaft an einer ertragsschwachen aber eigenkapitalstarken Gesellschaft beteiligt hat und so der Eindruck entsteht, dass die Obergesellschaft über die entsprechende Eigenkapitalquote tatsächlich verfügt. Andererseits wenn die Beteiligung bilanziert wird, sind meistens keine Aussagen über die betriebliche Leistungsfähigkeit des anteiligen Unternehmens mehr möglich. Doch obwohl diese Equity-Beteiligungen das Vermögen und die Erträge des Economic Models verzerren, fliessen sie in die Berechnungen des EVA als rein betriebliche Grösse ein. Dies weil Unternehmensbeteiligungen oft aus Synergiegründen gemacht werden und somit auch zur Existenz der Obergesellschaft dienen. Ebenfalls weil ansonsten wesentliche Vermögensbestandteile ausgeklammert würden, die für betriebswirtschaftliche Analysen relevant wären (Hostettler, 2000, S. 114-118; Gundel, 2012, S. 54-59).

Abschreibungen

Die Abschreibungen sind deswegen relevant, da sie einen Teil des betrieblichen Gewinnes ausmachen, obwohl sie nicht unmittelbar liquiditätswirksam sind. Sie sichern aber die Wettbewerbsfähigkeit eines Unternehmen aufgrund ihres Reinvestitionscharakters und beim Leasing sind sie im Economic Model (Modell zur Berechnung des EVA) cash-relevant, weil sie als Amortisationszahlungen fungieren. Somit betrachtet das Economic Model die Abschreibungen als betrieblich relevanten Aufwand. Darum wird der NOPAT (bei dem die Abschreibungen bereits in Abzug gebracht wurden) nicht weiter angepasst. Dies aber nur unter der Bedingung, dass die Abschreibungen nach betriebswirtschaftlichen Kriterien bemessen sind und mit dem betriebsnotwendigen Vermögen, dem NOA, korrespondieren (Hostettler, 2000, S. 151-152). Sind also nicht betriebsnotwendige Assets aktiviert, die bei der Berechnung des EVA eliminiert werden müssen, so müssen auch deren Abschreibungsbeträge herausgerechnet werden. Als nicht operativ notwendig gelten Abschreibungen auf Anlagen im Bau, nicht operative Liegenschaften sowie Anlagen.

Zinsanteil Pensionsrückstellungen

Pensionsrückstellungen stellen einen weiteren Posten dar, der zu beachten ist. Wird der Zinsanteil der Pensionsrückstellungen nicht im Finanzergebnis ausgewiesen, sondern ist er im Personalaufwand enthalten, wird er der Erfolgsgrösse wieder hinzugerechnet, weil die Kapitalkosten von Pensionsrückstellungen sonst doppelt in die EVA-Berechnung eingehen würden (Weissenberg, 2007, S. 265). Die Pensionsrückstellungen enthalten einen Zinsanteil, der aus dem Jahresüberschuss hinauszurechnen ist, vorausgesetzt die Pensionsrückstellungen werden im investierten Kapitel berücksichtigt (Eidel, 2000, S. 269).

Lern- und Praxismaterialien

| Aufgaben | Fallstudien |

|---|---|

Quellen

- Coenenberg, A. G. (1997). Jahresabschluss und Jahresabschlussanalyse (16. Aufl.). Landsberg am Lech: Moderne Industrie.

- Ehrbar, A. (1999). EVA. Economic Value Added. Der Schlüssel zur wertsteigernden Unternehmensführung. Wiesbaden: Gabler.

- Eidel, U. (2000). Moderne Verfahren der Unternehmensbewertung und Performance-Messung. Herne: Neue Wirtschafts-Briefe.

- Gräfer, H. & Scheld, G. (2007). Grundzüge der Konzernrechnungslegung (10. Aufl.). Berlin: Erich Schmidt.

- Gundel, T. (2012). Der EVA® als Management und Bewertungsinstrument. Wiesbaden: Gabler.

- Hayn, S. & Waldersee, G. (2006). IAS/US-GAAP/HGB im Vergleich - Synoptische Darstellung für den Einzel- und Konzernabschluss. Stuttgart: Schäfer-Poeschel.

- Hostettler, S. (2000). Economic Value Added (EVA) – Darstellung & Anwendung auf Schweizer Aktiengesellschaften (4. Aufl.). Wien: Paul Haupt.

- Hostettler, S. (2003). Economic Value Added – Lektionen aus der Praxis. Der Schweizer Treuhänder, 3, S. 117-122.

- Keller, B. & Plack, A. (2001). Economic Value Added (EVA) als Unternehmenssteuerungs- und bewertungsmethode. krp Kostenrechnungspraxis - Zeitschrift für Controlling, Accounting & System-Anwendungen, 6, S. 347-351.

- KPMG AG Wirtschaftsprüfungsgesellschaft (Hrsg.). (2012). IFRS visuell: Die IFRS in strukturierten Übersichten (5. Aufl.). Stuttgart: Schäffer-Poeschel.

- Richter, F. (1996). Konzeption eines marktwertorientierten Steuerungs- und Monitoringsystems. Frankfurt am Main: Peter Lang.

- Steinhauer, L. (2007). Die Objektivierung des kapitalmarktorientierten Value Reporting: Möglichkeiten und Grenzen des Economic Value Added. Troisdorf: Josef Eul.

- Stern, J., Stewart, B. & Chew, D. (1995). The EVA Financial System. The Journal of Applied Corporate Finance, 2, S. 32-46.

- Stiefl, J. & von Westerholt, K. (2007). Wertorientiertes Management: Wie der Unternehmenswert gesteigert werden kann. München: Oldenbourg.

- Weissenberger, B. E. (2007). IFRS für Controller: Einführung - Leitlinien - Fallbeispiele – Praxisberichte. Planegg/München: Rudolf Haufe.

- Zirkler, B. (2002). Der Economic Value Added (EVA®) als Konzept fur den Mittelstand. Zeitschrift für Controlling. Accounting & System-Anwendungen, 1, S. 98-104.

Autoren

Carmen Anita Bucher, Gianna Bürkli, Martina Felber, Jeremias Häfliger