Preisvergleichsmethode: Unterschied zwischen den Versionen

Keine Bearbeitungszusammenfassung |

Keine Bearbeitungszusammenfassung |

||

| Zeile 1: | Zeile 1: | ||

Die Preisvergleichsmethode | Die Preisvergleichsmethode wird auch Comparable Uncontrolled Price Method (CUP) genannt. Es ist eine von drei [[Internationale Verrechnungspreise#Steuerliche Verrechnungspreismethoden|geschäftsvorfallbezogenen Verrechnungspreismethoden]] zur Bestimmung angemessener Verrechnungspreise für konzerninterne Geschäfte (Brähler, 2014, S. 433 & 435). Zur Bestimmung des Verrechnungspreises orientiert sich diese Methode an Preisen, die bei vergleichbaren Geschäften zwischen fremden Unternehmen am Markt vereinbart werden (S. 436). Dies Preisvergleichsmethode setzt den Fremdvergleichsgrundsatz idealtypisch um, da sie als einzige Verrechnungspreismethode beim direkten Preisvergleich ansetzt (Rieke, 2013, S. 73). Deshalb gilt die Preisvergleichsmethode gemäss den OECD Richtlinien grundsätzlich als eine der verlässlichsten Verrechnungspreismethoden (OECD, 2010, S. 63). | ||

== Funktionsweise == | == Funktionsweise == | ||

Version vom 8. Dezember 2015, 19:44 Uhr

Die Preisvergleichsmethode wird auch Comparable Uncontrolled Price Method (CUP) genannt. Es ist eine von drei geschäftsvorfallbezogenen Verrechnungspreismethoden zur Bestimmung angemessener Verrechnungspreise für konzerninterne Geschäfte (Brähler, 2014, S. 433 & 435). Zur Bestimmung des Verrechnungspreises orientiert sich diese Methode an Preisen, die bei vergleichbaren Geschäften zwischen fremden Unternehmen am Markt vereinbart werden (S. 436). Dies Preisvergleichsmethode setzt den Fremdvergleichsgrundsatz idealtypisch um, da sie als einzige Verrechnungspreismethode beim direkten Preisvergleich ansetzt (Rieke, 2013, S. 73). Deshalb gilt die Preisvergleichsmethode gemäss den OECD Richtlinien grundsätzlich als eine der verlässlichsten Verrechnungspreismethoden (OECD, 2010, S. 63).

Funktionsweise

Bei dieser Preisvergleichsmethode gilt der Verkaufspreis als Massstab (Brähler, 2014, S. 436). Dabei werden die Preise eines konzerninternen Geschäfts mit denjenigen Preisen verglichen, die bei einem vergleichbaren Geschäft unter vergleichbaren Umständen vereinbart worden wären (OECD, 2010, S. 63). Der Vergleichspreis dient somit als Transferpreis für konzerninterne Transaktionen.

Innerer und äusserer Preisvergleich

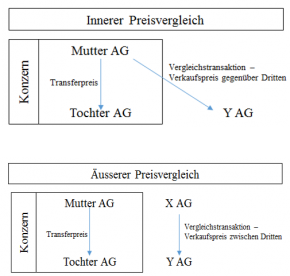

Beim inneren Preisvergleich ist der Vergleichspreis derjenige Preis, der das verbundene Unternehmen im Rahmen vergleichbarer Transaktionen mit fremden Dritten vereinbart hat (Dawid & Dorner, 2013, S. 142). Solche Konstellationen sind in der Praxis selten anzutreffen (Kleinhietpass & Hanken, 2014, S. 113). In der nebenstehenden Abbildung ist der innere Vergleichspreis der Verkaufspreis zwischen der Mutter AG und der Y AG. Dieser Preis wird als Transferpreis für konzerninterne Transaktionen verwendet.

Beim äusseren Preisvergleich ist der Vergleichspreis derjenige Preis, der bei einem Geschäft zwischen zwei völlig unabhängigen Dritten vereinbart worden ist (Weber & Schäffer, 2014, S. 219). Der äussere Preisvergleich wird vor allem bei börsennotierten Waren (homogene Ware) und marktgängigen Dienstleistungen angewendet (Kleinhietpass & Hanken, 2014, S. 115). In der nebenstehenden Abbildung ist der äussere Vergleichspreis der Verkaufspreis zwischen den beiden konzernfremden Unternehmen X und Y AG. Dieser Preis wird als Transferpreis für konzerninterne Transaktionen verwendet.

Direkter und indirekter Preisvergleich

Ein direkter Preisvergleich ist dann möglich, wenn die relevanten Vergleichskriterien zwischen zwei Geschäften ähnlich oder identisch sind (Brähler, 2014, S. 436). Dann ist keine Anpassung des Vergleichspreises nötig. Jedoch sind in der Praxis identische Verhältnisse so gut wie nie vorhanden (Kleinhietpass & Hanken, 2014, S. 114).

Beim indirekten Preisvergleich können auch Geschäfte verglichen werden, wenn die Vergleichskriterien sehr unterschiedlich sind (Brähler, 2014, S. 436). Jedoch sind dann Anpassungen bezüglich Stückzahl, Zahlungsziel etc. nötig. Dieses Vorgehen ist in der Praxis der Regelfall (Kleinhietpass & Hanken, 2014, S. 114).

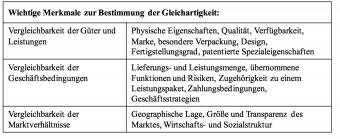

Zu den wichtigsten Vergleichskriterien gehören die Eigenschaften der gekauften und verkauften Güter oder Dienstleistungen, die ausgeübten Funktionen der beteiligten Unternehmen unter Berücksichtigung von eingesetzten Vermögensgegenständen sowie übernommenen Risiken. Dazu zählen auch Vertragsbedingungen, die wirtschaftlichen Umstände sowie Geschäftsstrategien der teilnehmenden Transaktionspartner. Die Vergleichbarkeit von Produkten und Funktionen wird bei der Preisvergleichsmethode als sehr hoch angesetzt. Um diesen Anforderungen gerecht zu werden, sollten die Transaktionen im Einzelfall anhand folgenden Kriterien geprüft werden (Schwerdt, 2013, S. 143).

Anwendbarkeit

Zur Prüfung der Fremdüblichkeit konzerninterner Transaktionen wird die Preisvergleichsmethode in der Praxis als direkt und zuverlässig betrachtet. Als erstes ist zu untersuchen ob diese Methode für den vorliegenden Fall anzuwenden ist. Aus diesem Grund ist zu prüfen ob die Daten aus dem externen Preisvergleich, also aus vergleichbaren Geschäften zwischen nicht verbundenen Unternehmen oder Daten aus dem internen Preisvergleich, also aus vergleichbaren Geschäften zwischen verbunden Unternehmen verfügbar sind (Schwerdt, 2013, S. 144).

Die Verwendung von der Preisvergleichsmethode in der Praxis findet nur selten Anwendung, da die Anwendungsvoraussetzungen der Vergleichskriterien trotz der Möglichkeit von Preisanpassungen sehr hoch sind. Aus diesem Grund wird diese Methode häufig bei marktüblichen Transaktionen, wie zum Beispiel bei homogenen Gütern, wie Rohstoffen oder Dienstleistungen angewendet (Rieke, 2013, S. 74).

Vor- und Nachteile

Beispiel

Muttergesellschaft A (USA) verkauft der Tochtergesellschaft AB (Schweiz) 1‘000 Tonnen eines Produkt zum Preis von CHF 12/Tonne und vereinbaren den Incoterm FCA (inkl. Fracht). Die unabhängige Firma X verkauft 1‘000 Tonnen des gleichen Produkts an ihren Kunden Y zu einem Preis von CHF 10/Tonne und vereinbaren den Incoterm Exworks (exkl. Fracht). Damit diese zwei Transaktionen vergleichbar sind, müssen bei der geschäftsinternen Transaktion die Frachtkosten abgezogen werden. Nehmen wir an, dass die Frachtkosten CHF 2‘000 betragen, dann wäre der korrekte Transferpreis für diese Transaktion CHF 10/Tonne (= CHF 12‘000 – CHF 2‘000) (in Anlehnung: OECD, 2010, S. 25).

Lern- und Praxismaterial

| Aufgabe |

|---|

Quellen

Literaturverzeichnis

- Brähler, G. (2014). Internationales Steuerrecht: Grundlagen für Studium und Steuerberaterprüfung. Wiesbaden: Springer Gabler.

- Brähler, G., Engelhard, C. & Käse, J. (2010). Die Dokumentationspflichten im Rahmen von Verrechnungspreisen. Ilmenau: proWiWi.

- Dawid, R. & Dorner, K. (2013). Verrechnungspreise: Grundlagen und Praxis. Wiesbaden: Springer Gabler.

- Kleinhietpass, G. & Hanken, J. (2014). Verrechnungspreise: Im Spannungsfeld von Controlling und Steuern. Freiburg: Hauve-Lexware.

- OECD (2010). OECD Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations.

- Raschle, N. (2012). Funktions- und Risikoanalyse / Verrechnungspreismethoden. Seminarunterlagen: Transfer Pricing. Zürich: veb.ch.

- Rieke, S. (2013). Verrechnungspreise im Spannungsfeld zwischen Konzernsteuerung und internationalem Steuerrecht. Wiesbaden: Springer Gabler.

- Schwerdt, D. (2013). Verrechnungspreismethoden und Ökonomische Analysen. In: R. David & K. Dorner (Hrsg.). Verrechnungspreise. Grundlagen und Praxis (S. 137-197). Wiesbaden: Springer Gabler.

- Weber, J. & Schäffer, U. (2014). Einführung in das Controlling (14. Aufl.). Stuttgart: Schäffer-Poeschel.

Weiterführende Literatur

- OECD (2014). Model Tax Convention on Income and on Capital.

- Stocker, R. & Studer, C. (2009). Bestimmung von Verrechnungspreisen. Ausgewählte Aspekte der schweizerischen Praxis. Der Schweizer Treuhänder, 5 (2009), S. 368-393.

Autoren

Nicole Isenrich, Sandro Iten, Saverio La Bella, Jelena Miljkovic