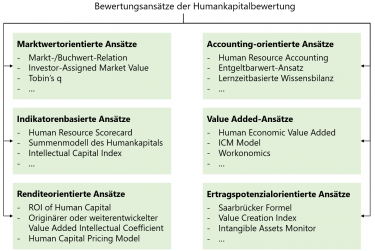

Bewertungsansätze der Humankapitalbewertung

Bei der Humankapitalbewertung kann zwischen sechs Bewertungsansätzen gewählt werden. Die Ansätze werden mit je einem Modell im Folgenden erläutert. In Abbildung 1 ist jeweils eine nicht abschliessende Auswahl an möglichen Modellen zum jeweiligen Ansatz aufgelistet.

Marktwertorientierte Ansätze (spekulativ)

Dieser Ansatz nimmt eine marktseitige Einschätzung des Humankapitals vor und weist überwiegend monetäre Grössen aus. Aus diesem Grund ist dieser Ansatz vor allem für Analysten und Investoren von grossem Interesse (Scholz, Stein & Bechtel, 2011, S. 60). Die auf Basis tatsächlicher, am Markt beobachtbaren und erzielbaren Preise, ermöglichen eine objektive Bewertung (Schäfer & Lindenmayer, 2005, S. 59). Durch die Ausrichtung, beispielsweise auf den Aktienkurs, ist der Ansatz jedoch deutlich spekulationsanfälliger (Scholz, Stein & Bechtel, 2011, S. 60).

Das Modell der Marktwert-Buchwert-Relation setzt den Marktwert ins Verhältnis zum Buchwert. Ist der Quotient grösser als eins, kann aufgefasst werden, dass nicht bilanzierte immaterielle Werte existieren. Jedoch wird die Aussagekraft der Ergebnisse im Zähler durch die Volatilität und der Abhängigkeit des Börsenkurses und im Nenner durch die Bildung von stillen Reserven beeinflusst (Schäfer & Lindenmayer, 2005, S. 60). Dieses Modell ist in der Berechnung einfach. Unter der Annahme, dass sämtliche Vermögenswerte, welche nicht dem Buchwert zugerechnet werden können, den immateriellen Werten zugerechnet werden können. Je höher somit die Verhältniszahl ist, desto grösser der Wert des Humankapitals. Bei börsenkotierten Unternehmen ist der Marktwert das Ergebnis aus der Multiplikation von der Anzahl Aktien mit dem Börsenkurs. Der Buchwert entspricht der Position Eigenkapital in der Bilanz (Steinhübel & Distel, 2007, S. 16).

Accounting-orientierte Ansätze (kalkulativ)

Diese Ansätze verfolgen den Zweck, dass die Bewertungen von Investitionen und Abschreibungen des Humankapitals gemäss den traditionellen Rechnungslegungs- und Bilanzierungsprinzipien vorzunehmen sind (Scholz, Stein & Bechtel, 2006, S. 78, zit. in Schmeisser, Becker, Clausen, Seifert & Stülpner, 2011, S. 33). Der Ansatz orientiert sich daher an bekannten Abschreibungsmethoden (Scholz, Stein & Bechtel, 2011, S. 79). Die Ergebnisse sollen intern als Planungs-, Entscheidungs- und Kontrollinstrumente und extern als Rechenschaft gegenüber Stakeholdern dienen (Ossadnik, 2008, S. 4, 10f.; Becker, 2008, S. 19f. zit. in Schwarz, 2010, S. 81).

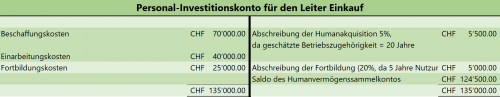

Ein verbreiteter Ansatz ist die Humanvermögensrechnung (Human-Resource-Accounting), deren Modelle in input- und outputorientierte Ansätze unterteilt werden (Jung, 2014, S. 537). Die inputorientierten Ansätze orientieren sich nach dem Kostenprinzip, welche Personalaufwände wie Anwerbung, Auswahl, Einstellung, Einarbeitung oder Weiterbildung monetär als Kosten erfassen und über die Nutzungsdauer abgeschrieben werden. Die outputorientierten Ansätze richten sich nach dem Wertprinzip, bei denen die Leistungsbeiträge von Mitarbeiteten wie Fähigkeiten, Persönlichkeitsmerkmale oder Zufriedenheit bewertet werden (Oechsler, 2006, S. 182; Bühner, 2005, S. 343 f. zit. in Schmeisser et al., 2011, S. 33). Voraussetzung für dieses Modell sind daher Angaben über Kosten und Werte der Mitarbeitenden, welche nur schwer prognostizierbar sind und somit mit Unsicherheiten verbunden sind. Abbildung 2 illustriert ein Beispiel für eine Humanvermögensrechnung. Das Personalinvestitionskonto des ersten Jahres stellt die einzelnen Kosten auf der linken Seite gegenüber den Abschreibungen rechts dar (Jung, 2014, S. 539).

Indikatorenbasierte Ansätze (kumulativ)

Bei der Anwendung der indikatorenbasierten Ansätze wird das Humankapital mittels Indikatoren beschrieben und bewertet. Die Bewertung kann mit nicht-monetären Kennzahlen, monetären Kennzahlen oder kombiniert erfolgen (Schmeisser & Lukowsky, 2006, S. 56; North, 2002, S. 229, zit. in Schmeisser et al., 2011, S. 34). Daraus wird eine Bewertungsgrundlage für die Humankapitalbewertung. Die Methode ermöglicht ein Bewusstsein für die Wichtigkeit und Notwendigkeit immaterieller Vermögenswerte (Scholz, Stein & Bechtel, 2011, S. 93). Da die kontextbezogenen Kennzahlen jedoch unternehmerspezifisch sind, können Vergleiche mit anderen Unternehmen kaum durchgeführt werden (Scholz, Stein & Bechtel, 2006, S. 95, zit. in Schmeisser et al., 2011, S. 34).

Die Human-Resource-Scorecard versucht auf Basis der klassischen Balanced Scorecard die Messung- und Steuerungsdefizite von Humankapital zu beseitigen. Sie verfolgt das Ziel, Aktivitäten in Bezug auf das Humankapital zu messen, zu überprüfen, aber vor allem dem Management Handlungsempfehlungen zu ermöglichen. Die Human-Resource-Scorecard kann Kausalzusammenhänge zwischen den einzelnen Komponenten des Humankapitals und dem Unternehmenswert definieren. Die Messgrössen unterscheiden sich je nach Strategie und ist daher ein internes Controllinginstrument (Huselid & Barnes, 2002, S. 4, zit. in Schäfer & Lindenmayer, 2005, S. 66–68).

Value Added-Ansätze (derivativ)

Dieser Ansatz beruht auf Informationen, welche zum Teil durch die interne Rechnungslegung bereitgestellt werden. Der Humankapitalwert wird abgeleitet aus den mitarbeiterbezogenen Wertschöpfungserträgen. Die Differenz zwischen Outputgrössen (z. B. Umsatzerlös) und Inputgrössen (z. B. Personalkosten) führt zu der monetären Grösse des Humankapitals (Scholz, Stein & Bechtel, 2011, S. 151). Im besten Fall resultiert für das Unternehmen ein Mehrwert (Value Added) indem das Ergebnis ein positives Vorzeichen aufweist. Die Ansätze berücksichtigen ausschliesslich gegenwärtige Informationen. Somit bleiben Chancen und Risiken über die Entwicklung des Humankapitals unbeachtet. Als Vorteil erweist sich, dass die Berechnungen auf Informationen beruhen, welche durch die interne Rechnungslegung bereitgestellt werden und somit leichter in Unternehmen einzuführen sind (Stein, 2004, S. 10 f.; Wucknitz, 2002, S. 6; Scholz, Stein & Bechtel, 2006, S. 161, zit. in Schmeisser et al., 2011, S. 34).

Der Human Economic Value Added (HEVA) beruht auf dem Konzept des EVA®. Der EVA® stellt einen Residualgewinn dar und ist eine absolute Nettogrösse eines Gewinns nach Abzug der Kapitalkosten für das eingesetzte Gesamtkapital. Der HEVA gibt Auskunft darüber, welchen ökonomischen Wertbeitrag ein durchschnittlicher Vollzeitbeschäftigte leistet. Dieser errechnet sich, indem der EVA durch den Vollzeitäquivalent dividiert wird. Dies hat zur Folge, dass jede Arbeitskraft den gleichen Beitrag zur Wertsteigerung erbringt. Ein positiver HEVA ist das Resultat aus einem positivem Leistungsbeitrag des Personals. Der Wert gewinnt an Aussagekraft, wenn er auf einzelne Abteilungen heruntergebrochen wird. Jedoch ist auch so noch keine Interpretation für das Humankapital für einen einzelnen Mitarbeitenden möglich. Hinzu kommt, dass Entlassungen von Mitarbeitenden den HEVA verzerren, indem der Vollzeitäquivalent reduziert und somit den HEVA erhöht wird (Steinhübel & Distel, 2007, S. 20).

Renditeorientierte Ansätze (relativ)

Basis für diesen Ansatz ist das Verhältnis einer Erfolgsgrösse (z. B. Umsatzerlös, Gewinn) und des aufgewendeten Kapitals, welches sich beides über einen festgelegten Zeitraum erstreckt (Scholz, Stein & Bechtel, 2011, S. 183). Im Vordergrund liegt die Ermittlung einer Humankapitalrendite. Dadurch sind die Ergebnisse meistens in Prozentzahlen angegeben (Wilson, 1971, S. 203 zit. in Schwarz, 2010, S. 90).

Der Return on Investment of Human Capital (HCROI) ist eine nicht-monetäre Kennzahl, die mit finanzwirtschaftlichen Inputgrössen für das gesamte Unternehmen berechnet wird. Der HCROI ergibt sich, indem vom Ertrag der Aufwand sowie der Human Capital Cost Factor (HCCF) subtrahiert wird und ins Verhältnis zum HCCF gesetzt wird. Der HCCF bildet die Summe aus Löhnen und Gehältern, Leih- und Zeitarbeitskosten sowie Kosten für Abwesenheit und Fluktuation (Scholz, Stein & Bechtel, 2011, S. 192-193). Der Quotient stellt der Gewinn aus jedem investierten Franken in das Humankapital dar. Der ermittelte Wert sollte im Idealfall über eins liegen. Der HCROI verfolgt das Ziel, einen Zusammenhang zwischen der Unternehmensperformance und der beschäftigten Mitarbeitenden darzustellen. Die Kennzahl HCROI basiert auf rein vergangenheitsorientierten Daten, die durch die Momentaufnahme zu Fehlentscheidungen führen können. Durch Entlassungen von Mitarbeitenden wird die Kennzahl HCROI positiv. Auf lange Sicht können Mitarbeiterpotenziale allerdings verloren gehen (Steinhübel & Distel, 2007, S. 18–19).

Ertragspotenzialorientierte Ansätze (integrativ)

Dieser Ansatz versucht, den Mitarbeitenden einen Wert zuzuweisen, welcher unabhängig von den aktuell erzielten Erträgen ist. Der Ansatz bildet das Potenzial ab, welches in den Mitarbeitenden steckt. Deshalb bildet das Ergebnis des Ansatzes den Mindestbetrag, welcher das Unternehmen mit seinen Mitarbeitenden erwirtschaften kann (Scholz, Stein & Bechtel, 2011, S. 195). Das bekannteste Beispiel des Ansatzes ist die Saarbrücker Formel.

Quellen

- Jung, H. (2014). Controlling (4. aktual. Aufl.). München: Oldenbourg Wissenschaftsverlag.

- Schäfer, H. & Lindenmayer, P. (2005). Externe Rechnungslegung und Bewertung von Humankapital. Stand der betriebswirtschaftlichen Diskussion. Düsseldorf: Hans-Böckler-Stiftung.

- Schmeisser, W., Becker, M., Clausen, L., Seifert, A. & Stülpner, K. (2011). Modelle zur Humankapitalbewertung. Im Vergleich zum Berliner Humankapitalbewertungsmodell (2. Aufl.). In T. R. Hummel (Hrsg.). Schriften zum Internationalen Management. München: Mering Rainer Hampp. doi: 10.1688/9783866187542

- Scholz, C., Stein, V. & Bechtel, R. (2011). Human Capital Management. Raus aus der Unverbindlichkeit (3. aktual. Auflage). Köln: Wolters Kluwer Deutschland.

- Schwarz, D. (2010). Strategische Personalplanung und Humankapitalbewertung. Simulationen anhand der Cottbuser Formel. Wiesbaden: Springer Gabler.

- Steinhübel, V. & Distel, K. (2007). Humankapitalmanagement. In S. Laske, A. Orthey & M. J. Schmid (Hrsg.). Personal Entwickeln. Loseblatt (111). Köln: Deutscher Wirtschaftsdienst.

Autoren

Nadja Waser, Adrian Wespi, Maurice Westphal