Investitionsrechnung: Unterschied zwischen den Versionen

Keine Bearbeitungszusammenfassung |

Keine Bearbeitungszusammenfassung |

||

| Zeile 74: | Zeile 74: | ||

* Horvath, P., Gleich, R. & Seiter, M. (2015). Controlling. München: Franz Vahlen. | * Horvath, P., Gleich, R. & Seiter, M. (2015). Controlling. München: Franz Vahlen. | ||

* Jung, H. (2014). Controlling. (4. Aufl.) München: Oldenbourg. | * Jung, H. (2014). Controlling. (4. Aufl.) München: Oldenbourg. | ||

* Müller, C. & Rautenstrauch, T. (2006). Investitionscontrolling in kleinen und mittleren Unternehmen (KMU). Controlling & Management, 2006 (50), 100-105. | * Müller, C. & Rautenstrauch, T. (2006). [https://elearning.hslu.ch/ilias/goto.php?target=file_3552333_download&client_id=hslu Investitionscontrolling in kleinen und mittleren Unternehmen (KMU).] Controlling & Management, 2006 (50), 100-105. | ||

* Reichmann, T. (2006). Controlling mit Kennzahlen und Managementberichten (7. Aufl.). München: Franz Vahlen. | * Reichmann, T. (2006). Controlling mit Kennzahlen und Managementberichten (7. Aufl.). München: Franz Vahlen. | ||

* Vollmuth, H.J. (2008). Controlling-Instrumente von A-Z. Die wichtigsten Werkzeuge zur Unterneh-menssteuerung (7. Aufl.). München: Haufe. | * Vollmuth, H.J. (2008). Controlling-Instrumente von A-Z. Die wichtigsten Werkzeuge zur Unterneh-menssteuerung (7. Aufl.). München: Haufe. | ||

Version vom 17. Dezember 2017, 20:38 Uhr

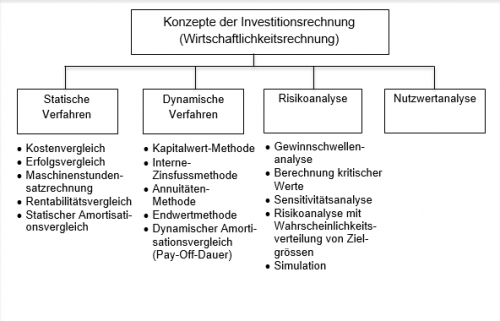

Ist die strategische Ausrichtung bezüglich der Investitionspolitik bestimmt und stehen bereits verschiedene Investitionsalternativen zur Auswahl, geht es darum das optimale Investitionsprojekt zu erörtern. Abbildung 1 illustriert verschiedene Instrumente und Konzepte der Investitionsrechnung, welche dem Investitionscontrolling zur Verfügung stehen. Es gilt das zweckentsprechende Konzept zu wählen und durch eine Risikoanalyse sowie allenfalls durch eine Nutzwertanalyse zu ergänzen (Reichmann, 2006, S. 297-298).

Statische Verfahren

Die statischen Verfahren zur Erstellung einer Investitionsrechnung zeichnen sich insbesondere durch die einfache und effiziente Anwendung aus. Es wird lediglich ein bestimmter, repräsentativer Zeitabschnitt der gesamten Nutzungsdauer oder eine hypothetische Durchschnittsperiode berücksichtigt (Götze, 2008, S. 50). Dabei wird die Betrachtung der exakten Zahlungsstruktur und Zinswirkung vernachlässigt (Müller & Rautenstrauch, 2006, S. 103).

Folgende vier statistischen Verfahren werden in der Praxis oft angewendet (Jung, 2014, S. 114):

Kostenvergleich

Dieses Instrument vergleicht die Gesamtkosten von mehreren Investitionsvarianten. Die Anwendung der Investitionsvergleichsrechnung erfolgt unter der Prämisse, dass die einzelnen Investitionsvarianten aufgrund gleicher Kapazitäten dieselben Erlöse einbringen (Jung, 2014, S. 114–117).

Erfolgsvergleich

Unternehmen vergleichen im Rahmen der Erfolgsvergleichsrechnung neben den Kosten auch die Erlöse. Für die Berechnung verwenden die Unternehmen die aufgrund der Investition zusätzlich verursachten Kosten und Erlösen. Dieses Verfahren ist bei Investitionsobjekten, welche Erlöse generieren, geeignet (Weber und Schäffer, 2016, S. 353).

Rentabilitätsvergleich

Der Rentabilitätsvergleich zeigt die sogenannte Periodenrentabilität. Dabei wird im Vergleich zu den beiden erst genannten Instrumenten zusätzlich die Kapitalbindung berücksichtigt, indem der durchschnittliche Gewinn ins Verhältnis zum durchschnittlichen Kapitaleinsatz gesetzt wird (Jung, 2014, S. 122–123).

Statischer Amortisationsvergleich

Diese Verfahren ermittelt den Zeitraum, in welchem das investierte Kapital durch die Erträge amortisiert wird. Unternehmungen nutzen dieses Instrument auch für die Risikoabschätzung. Je länger das Kapital gebunden ist, desto risikobehafteter ist die Investition (Jung, 2014, S. 123–125). Kritiker halten fest, dass die Amortisationsrechnung leidglich die Periode berücksichtigt, während der das Kapital zurückgewonnen wird (Horvath et al., 2015, S. 219).

In der Praxis werden statische Verfahren vorallem von KMUs eingesetzt. Die Investitionsrechnungen können schnell und einfach erstellt werden und meist reichen weniger detaillierte Daten als bei dynamischen Verfahren nötig sind (Vollmuth, 2008, S. 101).

Dynamische Verfahren

Im Gegensatz zu den statischen Verfahren betrachten die dynamischen Verfahren die gesamte erwartete Nutzungsdauer einer Investition. Ausserdem werden die Ein- und Auszahlungen, die mit der Investition in Verbindung stehen, zeitlich differenziert betrachtet (Reichmann, 2006, S. 308). Um die verschiedenen Investitionsprojekte zu vergleichen, werden die Ein- und Auszahlungen auf einen Bezugszeitpunkt auf- oder abgezinst. Der Bezugszeitpunkt liegt jeweils ganz am Anfang eines Investitionsprojekts. Es gilt einen möglichst realistischen Kalkulationszinssatz zu wählen. Der Zins für Geldanlagen am Kapitalmarkt gibt Aufschluss über die Höhe des Zinses. Da eine Investition mit einem grösseren Risiko behaftet ist, als beispielsweise der Kauf einer Bundesanleihe, wird zum Kapitalmarktzins ein Risikozuschlag gerechnet (Vollmuth, 2008, S. 114).

Mit steigender Unternehmensgrösse nimmt die Verwendung von dynamischen Verfahren zu. Das liegt insbesondere daran, dass dynamische Verfahren mehr Ressourcen benötigen, weil oft eine grössere Informationsdichte vorausgesetzt wird (Müller & Rautenstrauch, 2006, S. 103).

Folgende Instrumente zählen zur dynamischen Investitionsrechnung:

Kapitalwert-Methode

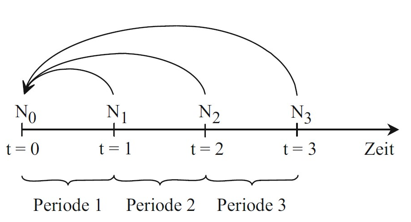

Mit der Kapitalwertmethode bestimmen Unternehmen den Barwert der Geldzuflüsse und -abflüsse. Diese zu unterschiedlichen Zeiten stattfindenden Geldzuflüsse und -abflüsse werden mit dem kalkulatorischen Zinssatz abgezinst. Die Abbildung 2 visualisiert dazu die Handhabung der Kapitalwertmethode. Investitionen mit einem Kapitalwert > 0 übertreffen die Mindestverzinsung und gelten somit als vorteilhaft (Jung, 2014, S. 125–126). Die Kapitalwertmethode basiert somit auf der Annahme der Gewinnmaximierung. (Weber & Schäffer, 2016, S. 334).

Interne Zinsfussmethode

Mit diesem Instrument berechnen Unternehmen den internen Zinssatz, bei welchem der Kapitalwert 0 ist. Investitionsobjekte gelten als vorteilhaft, wenn der interne Zinssatz höher ist als der kalkulatorische Zinssatz (Fischer, Möller & Schultze, 2015, S. 20). Entsprechend zeigt auch dieses Verfahren den Zinssatz des investierten Kapitals. Bei der Berechnung des internen Zinssatzes gilt die Prämisse zu berücksichtigen, dass ein eindeutiges positives Ergebnis resultiert. Weiter steht diese Methode in Verbindung zur Kapitalwertmethode. Hingegen ist das Ziel der internen Zinssatzmethode nicht die Gewinnmaximierung, sondern die Renditemaximierung (Weber & Schäffer, 2016, S. 358).

Annuitäten-Methode

Die Annuitätenmethode vergleicht die durchschnittlichen jährlichen Zahlungen. Somit wir der Barwert über die gesamte Laufzeit gerechnet. Dabei rechnen Unternehmen den Kapitalwert in jährliche gleichbleibende Zahlungsströme bzw. Annuitäten um. Anlehnend an die Kapitalwertmethode sind auch bei diesem Instrument Annuitäten > 0 vorteilhaft. Von mehreren Investitionsalternativen ist jene Investition zu favorisieren, bei welcher die grösste Differenz zwischen Ein- und Auszahlungsannuitäten resultiert (Jung, 2015, S. 133).

Dynamischer Amortisationsvergleich

Dieses Instrument zeigt auf, wie lange es dauert, bis die Investition amortisiert ist. Im Vergleich zur statischen Amortisationsrechnung wird bei der dynamischen Amortisationsrechnung der Zeitwert des Geldes bzw. der Zahlungszeitpunkt berücksichtigt. Unternehmen diskontieren demnach alle Geldflüsse mit dem kalkulatorischen Zinssatz auf den Basiszeitpunkt ab. Somit bewerten Unternehmen das Ergebnis der dynamischen Amortisationsrechnung unter dem Kriterium der Risikominimierung (Weber & Schäffer, 2016, S. 358–359).

Risikoanalyse

Horvath et al. (2015) halten fest, dass die Unsicherheit insbesondere in Bezug auf die genutzten Daten eine wesentliche Problematik bei Investitionsprojekten darstellt. Für die Berechnung der verschiedenen Verfahren müssen die Zahlungsströme und Zahlungszeitpunkte bereits sehr exakt geschätzt werden. Dabei bringen Schätzungen immer ein Mass an Unsicherheit mit sich. Zwecks Eindämmung des Risikos der Unsicherheit wenden Unternehmen beispielsweise die Sensitivitätsanalyse oder die Risikoanalyse an. Dabei wird das Risiko als Differenz zwischen dem effektivem Nettogeldfluss und dem geschätzten Geldfluss identifiziert (S. 220).

Auch die Szenarioanalyse ist ein mehrwertiges dynamisches Investitionsverfahren und schliesst zukünftige Ungewissheiten in den Entscheidungsprozess mit ein. Zum Beispiel werden bei der Kapitalwert-Methode je nach Zukunftsentwicklung verschiedene Kapitalwerte pro Investitionsalternative berechnet. Die Resultate werden danach in die langfristigen Investitionsüberlegungen miteinbezogen (Reichmann, 2006, S. 318).

Nutzwertanalyse

Für den Vergleich von Investitionsalternativen sind oft auch monetär schwer quantifizierbare Zielgrössen von Bedeutung, wie zum Beispiel die Anpassungsfähigkeit oder die Arbeitssicherheit. Statische und dynamische Verfahren tragen diesem Umstand zu wenig Rechnung (Reichmann, 2006, S. 330). Die Nutzwertanalyse leistet dabei Abhilfe.

Lern- und Praxismaterialien

| Aufgaben | Fallstudien |

|---|---|

Quellen

Literaturverzeichnis

- Fischer, T., Möller, K. & Schultze W. (2015). Controlling Grundlagen, Instrumente und Entwicklungsperspektiven. Stuttgart: Schäffer-Poeschel.

- Götze, U. (2008). Investitionsrechnung. Modelle und Analysen zur Beurteilung von Investitionsvorhaben. Berlin: Springer.

- Horvath, P., Gleich, R. & Seiter, M. (2015). Controlling. München: Franz Vahlen.

- Jung, H. (2014). Controlling. (4. Aufl.) München: Oldenbourg.

- Müller, C. & Rautenstrauch, T. (2006). Investitionscontrolling in kleinen und mittleren Unternehmen (KMU). Controlling & Management, 2006 (50), 100-105.

- Reichmann, T. (2006). Controlling mit Kennzahlen und Managementberichten (7. Aufl.). München: Franz Vahlen.

- Vollmuth, H.J. (2008). Controlling-Instrumente von A-Z. Die wichtigsten Werkzeuge zur Unterneh-menssteuerung (7. Aufl.). München: Haufe.

- Weber. J. & Schäffer, W. (2016). Einführung in das Controlling (15. Aufl.) Stuttgart: Schäffer-Poeschel.

Autoren

Eliane Albisser, Claudia Buholzer, David Fischer, Dominik Gabler