Wertorientierte Messgrössen: Unterschied zwischen den Versionen

Keine Bearbeitungszusammenfassung |

|||

| Zeile 203: | Zeile 203: | ||

{| class="wikitable" border="1" | {| class="wikitable" border="1" | ||

|- | |- | ||

! '''Fallstudien''' | ! '''Fallstudien''' | ||

|- | |- | ||

| | | | ||

* [[Aare-Tessin Holding AG – Implementierung wertorientiertes Kennzahlensystem]] | * [[Aare-Tessin Holding AG – Implementierung wertorientiertes Kennzahlensystem]] | ||

Version vom 11. Februar 2020, 10:00 Uhr

Das Ziel „nachhaltiges Unternehmenswachstum“ kann durch die Renditemessgrössen und die Messgrössen aus der Erfolgsrechnung nur indirekt gemessen werden. Diese traditionellen Messgrössen beachten ausschliesslich eine kurzfristige Erfolgsperiode. Um das langfristige Unternehmenswachstum zu analysieren, sollten bei der Leistungsmessung von Investment-Centern die traditionellen Erfolgskennzahlen durch wertorientierte Kennzahlen ersetzt, beziehungsweise ergänzt, werden. Diese Denkweise ist auf den Shareholder-Value-Ansatz zurückzuführen.

Entwicklung

Traditionellerweise orientiert sich die Leistungsmessung eines Unternehmens an Renditemessgrössen. Eine rein auf buchhalterischen Erfolgszahlen basierende Messung wird heute jedoch hinterfragt. Beck (2003) erwähnt die folgenden negativen Aspekte von Renditemessgrössen (S. 5-6):

- Mangelnde Übereinstimmung mit dem Marktwert des Unternehmens

- Mangelnde Berücksichtigung von Investitionserfordernissen

- Manipulierbarkeit aufgrund der Ansatz- und Bewertungswahlrechte

- Kurzfristige Betrachtung

- Mangelnde Risikoberücksichtigung

- Vergangenheitsorientierung

Um diese negativen Aspekte zu vermeiden, wird die Leistung von Unternehmen vermehrt anhand wertorientierter Kennzahlensysteme beurteilt.

Ziele

Wertorientierte Kennzahlen beantworten die Frage, ob die Unternehmung während einer bestimmten Zeitperiode Wert generiert oder vernichtet. Jedes Unternehmen will nachhaltiges Unternehmenswachstum erreichen. Deshalb werden mit Hilfe wertorientierter Kennzahlensysteme die richtigen Anreize geschaffen, um die Mitarbeitenden auf das Unternehmensziel „nachhaltige Wertsteigerung“ auszurichten. Das Anreizsystem sowie das Kennzahlensystem sollten regelmässig auf die strategischen Zielsetzungen der Unternehmung abgestimmt werden (Ossadnik, 2009, S. 325-326).

Anforderungen und Umsetzung

Eine wertorientierte Leistungsmessung erfüllt die in nachfolgender Tabelle aufgeführten Anforderungen an das Kennzahlensystem. In der Praxis werden oftmals Abstriche bezüglich Messgenauigkeit gebilligt. Dadurch befindet sich die Unternehmung bei der Umsetzung der wertorientierten Leistungsmessung immer in einem Spannungsfeld zwischen der Messgenauigkeit und der Praktikabilität (Beck, 2003, S. 66).

| Anforderung | Umsetzung |

|---|---|

| Zahlungsstromorientierung | Erfassung von Cash Flows anstatt von buchhalterischen Erfolgsgrössen |

| Zukunftsbezogenheit | Erfassung zukünftiger Erfolgsgrössen |

| Erfassung einer Vergleichsgrösse | Berücksichtigung der Kosten des eingesetzten Kapitals |

| Langfristiger Bezug | Unendlicher Betrachtungszeitraum |

| Berücksichtigung des Zeitwertes des Geldes | Diskontierung der Erfolgsgrössen |

| Marktwertorientierung | Bezug auf Marktwerte anstatt auf Werte, die z. B. dem Vorsichtsprinzip unterliegen |

| Berücksichtigung von Risiken | Nutzung risikoangepasster Zinssätze |

| Berücksichtigung von Wachstumserfordernissen | Abzug der erforderlichen Investitionen in das Anlage- und Nettoumlaufvermögen |

Bei der Erarbeitung des Kennzahlensystems sollten nicht nur einzelne Kennzahlen, sondern auch deren Werttreiber berücksichtigt werden. Dies sind spezifische Wertgrössen, die aus quantitativer oder qualitativer Sicht einen Einfluss auf das Kennzahlensystem haben. Ein solches Konzept mit diesen Werttreibern stellt das Wertsteigerungsnetzwerk von Rappaport dar. Dabei bestimmt die Unternehmungsführung eine wertorientierte Schlüsselkennzahl, um die Leistung der Gesamtunternehmung zu messen. Anschliessend werden alle Werttreiber, die einen Einfluss auf diese Kennzahl haben, aufgeführt. Diese werden den einzelnen Geschäftsbereichen zugeordnet und durch ein effektives Anreizsystem optimal gefördert (Ahlrichs & Knuppertz, 2006, S. 33-34).

Die Vielzahl von Werttreibern, die teilweise nicht durch das Unternehmen selbst beeinflusst werden, unterliegen grossen Bewertungsunsicherheiten. Deshalb muss davon ausgegangen werden, dass einst getroffene Annahmen die aktuelle wie auch die künftige Unternehmenssituation nicht immer zutreffend abbilden können. Dies bedarf einer ständigen Kontrolle der gewählten Prämissen und getroffenen Annahmen (Coenenberg & Salfeld, 2007, S. 270).

Methoden

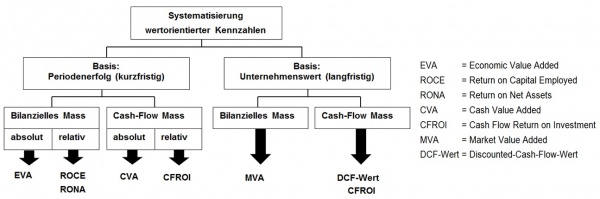

Abbildung 1 zeigt eine Übersicht über alle wertorientierten Kennzahlen. In der Abbildung ist ersichtlich, dass die wertorientierten Kennzahlenberechnungen sowohl auf Cash Flows als auch auf rein bilanziellen Erfolgskennzahlen basieren. Wesentlich bei der Beurteilung der ermittelten Kennzahlen ist die Unterscheidung zwischen absoluten und relativen Kennzahlen. Absolute Zahlen veranschaulichen eine konkrete Wertveränderung. Sie können jedoch nicht zum Vergleich verschiedener Unternehmen herbeigezogen werden, da die Relation der Wertveränderung im Verhältnis zum eingesetzten Kapital nicht dargelegt wird. Diese Information wird durch relative Kennzahlen abgedeckt, welche mit jenen anderer Unternehmen vergleichbar sind (Beck, 2003, S. 68-69).

Investment-Center sind autonome Geschäftseinheiten. Diese Autonomie muss beim Erstellen des Kennzahlensystems berücksichtigt werden. Faktoren, auf welche das Investment-Center keinen Einfluss nehmen kann (z. B. eine von der Unternehmensleitung vorgegebene Steuerstrategie), verzerren die ermittelten Werte. Um dies zu vermeiden, müssen die entsprechenden Inputgrössen der jeweiligen Unternehmensstruktur angepasst werden (Jung, 2007, S. 43-44).

Nachfolgend werden die Messgrössen, welche für die wertorientierte Leistungsmessung von Investment-Centern verwendet werden, erläutert (Beck, 2003, S. 68). Der Return on Capital Employed sowie der Return on Net Assets gehören auch zu den Erfolgsmessgrössen und werden im Rahmen der Renditemessgrössen behandelt.

Discounted Cash Flow Methoden (DCF)

Die Discounted Cash Flow Methoden ermitteln den Marktwert des (Eigen)kapitals. Es wird zwischen der Entity und der Equity Methode unterschieden, wobei die Entity Methode den Wert des Gesamtkapitals und die Equity Methode den Wert des Eigenkapitals errechnet. Die Discounted Cash Flow Bewertung gehört zu den wichtigsten Messgrössen der Unternehmensbewertung (Gladen, 2008, S. 116-118).

Vorteile für die Leistungsmessung

(in Anlehnung an Stiefl & von Westerholt, 2008, S. 69-70)

Die Discounted Cash Flow Verfahren:

- analysieren das gesamte Investment-Center über seine gesamte zukünftige Bestehungszeit (ganzheitlicher Ansatz);

- basieren auf zukunftsorientierten Werten;

- setzen Anreize, um mit wenig Kapital hohe Gewinne zu erwirtschaften;

- veranlassen, dass nur in Projekte investiert wird, welche eine höhere Rendite als der Kapitalkostensatz erzielen;

- sind frei von buchhalterischen Verzerrungen;

- werden durch die Rechnungslegungsstandards nicht beeinflusst;

- sind international bekannt und stossen somit auf eine breite Akzeptanz.

Nachteile für die Leistungsmessung

(in Anlehnung an Stiefl & von Westerholt, 2008, S. 70-71)

- Operative Ergebnisse und Entscheidungen in einer Geschäftsperiode haben nur geringen Einfluss auf die nach den Discounted Cash Flow Verfahren evaluierten Unternehmenswerte.

- Der Residualwert hat einen grossen Einfluss auf den Unternehmenswert und unterliegt beträchtlichen Bewertungsunsicherheiten.

- Die Ermittlung der Kapitalkosten (vgl. Weighted Average Cost of Capital) sowie der zukünftigen Cash Flows unterliegen oftmals einer subjektiven und aufwändigen Bewertung.

- Die Kapitalkostensätze sind aufgrund der Umweltentwicklung und der Kapitalstruktur des Unternehmens Schwankungen unterzogen. Im Modell wird jedoch ein konstanter Kapitalkostensatz angenommen.

Economic Value Added Methode® (EVA®)

Der EVA® ist eine Messgrösse, welche die Veränderung des Unternehmenswerts in einer Geschäftsperiode identifiziert. Resultiert ein positiver EVA®, bedeutet dies, dass alle Kosten für das eingesetzte Kapital gedeckt und zusätzlich ein Wertbeitrag erwirtschaftet werden konnte (Sharma & Kumar, 2010, S. 200-201).

Vorteile für die Leistungsmessung

(in Anlehnung an Stiefl & von Westerholt, 2008, S. 77-78)

Der EVA®:

- basiert auf Werten der bewerteten Leistungsperiode;

- unterliegt einer im Verhältnis zu den Discounted Cash Flow Methoden einfachen Berechnung;

- ist einfach kommunizierbar und ist für Nicht-Fachverständige einfach zu verstehen;

- setzt Anreize, um mit wenig Kapital hohe Gewinne zu erwirtschaften;

- veranlasst, dass nur in Projekte investiert wird, welche eine höhere Rendite als der Kapitalkostensatz erzielen;

- berücksichtigt die Kapital- und Risikostruktur der Unternehmung.

Nachteile für die Leistungsmessung

(in Anlehnung an Stiefl & von Westerholt, 2008, S. 78-81; Gladen, 2008, S. 138-142)

- Die kurzfristige Maximierung des EVA® in der laufenden Geschäftsperiode kann den zukünftigen EVA® schaden. Dies bewirkt, dass Projekte, welche während der ersten Geschäftsperiode einen negativen EVA® haben, nicht realisiert werden, obwohl diese Projekte langfristig positive EVA® generieren würden.

- Diese Messgrösse bezieht sich auf Vergangenheitswerte. Die Zukunft wird ignoriert.

- Bewertungsgrundsätze (vgl. Rechnungslegungsstandards) haben Auswirkungen auf den EVA®, da diese in der Praxis nur teilweise adjustiert werden.

Market Value Added Methode (MVA)

Die MVA Methode baut auf dem Verfahren der EVA® Methode auf. Diese Methode diskontiert alle zukünftigen EVA® auf einen Barwert ab. Addiert man zum MVA das investierte Kapital (Net Operating Asset), erhält man den Unternehmenswert. Theoretisch sollten der Discounted Cash Flow Ansatz und der MVA Ansatz zum selben Unternehmenswert führen (Hoke, 2002, S. 766-769).

Vorteile für die Leistungsmessung

(in Anlehnung an Stiefl & von Westerholt, 2008, S. 69-78; Hoke, 2002, S. 766-769)

Der MVA:

- analysiert das gesamte Investment-Center über seine gesamte zukünftige Bestehungszeit (ganzheitlicher Ansatz);

- basiert auf zukunftsorientierten Werten;

- setzt Anreize, um mit wenig Kapital hohe Gewinne zu erwirtschaften;

- veranlasst, dass nur in Projekte investiert wird, welche eine höhere Rendite als der Kapitalkostensatz erzielen;

- ist einfach kommunizierbar und ist für Nicht-Fachverständige einfacher zu verstehen als die Discounted Cash Flow Methoden;

- berücksichtigt die Kapital- und Risikostruktur der Unternehmung.

Nachteile für die Leistungsmessung

(in Anlehnung an Stiefl & von Westerholt, 2008, S. 70-81; Hoke, 2002, S. 766-769)

- Operative Ergebnisse und Entscheidungen in einer Geschäftsperiode haben nur geringen Einfluss auf den MVA.

- Der Residualwert hat einen grossen Einfluss auf den Unternehmungsbewertungswert und unterliegt beträchtlichen Bewertungsunsicherheiten.

- Die Ermittlung der Kapitalkosten (vgl. Weighted Average Cost of Capital) sowie der zukünftigen EVA® unterliegen oftmals einer subjektiven und aufwändigen Bewertung.

- Die Kapitalkostensätze sind aufgrund der Umweltentwicklung und der Kapitalstruktur des Unternehmens Schwankungen unterzogen. Im Modell wird jedoch ein konstanter Kapitalkostensatz angenommen.

- Bewertungsgrundsätze (vgl. Rechnungslegungsstandards) haben Auswirkungen auf den MVA, da diese in der Praxis nur teilweise adjustiert werden.

Cash Flow Return on Investment Methode (CFROI)

In der Theorie existieren zwei verschiedene Arten des CFROI. Die neuste Variante von der Boston Consulting Group ist einfacher zu berechnen, aussagekräftiger und wird in der Praxis mehrheitlich verwendet. Beide Varianten ergeben eine relative Grösse. Der gesamte CFROI basiert auf dem Bruttocashflow (Gladen, 2008, S. 143-145).

Anhand des CFROI (Variante II) kann festgestellt werden, welche Geschäftseinheiten Wert generieren resp. vernichten. Dadurch können die verfügbaren Ressourcen besser eingesetzt werden (Ossadnik, 2009, S. 333-334).

Vorteile für die Leistungsmessung

(in Anlehnung an Stiefl & von Westerholt, 2008, S. 71-73; Gladen, 2008, S. 143-145)

Der CFROI:

- basiert auf Werten der bewerteten Leistungsperiode;

- setzt Anreize, um mit wenig Kapital hohe Gewinne beziehungsweise positive Cash Flows zu erwirtschaften;

- ist frei von buchhalterischen Verzerrungen;

- wird durch die Rechnungslegungsstandards nicht beeinflusst;

- ist weitgehend unbeeinflusst vom Alter des Anlagevermögens;

- ist eine relative Messgrösse und ermöglicht dadurch den direkten Vergleich zwischen zwei oder mehr Unternehmen.

Nachteile für die Leistungsmessung

(in Anlehnung an Stiefl & von Westerholt, 2008, S. 73-76; Gladen, 2008, S. 143-145)

- Die kurzfristige Maximierung des CFROI in der laufenden Geschäftsperiode kann den zukünftigen CFROI schaden. Dies bewirkt, dass Projekte, welche während der ersten Geschäftsperiode einen tiefen CFROI haben, nicht realisiert werden. Obwohl diese Projekte langfristig hohe CFROI generieren.

- Desinvestitionen erhöhen kurzfristig den CFROI. Diese Fehlanreize schaden den zukünftigen CFROI.

- Diese Messgrösse bezieht sich auf Vergangenheitswerte. Die Zukunft wird ignoriert.

- In der Praxis ist die Aufschlüsselung in verzinsliches und nicht verzinsliches Fremdkapital nur schwer ermittelbar (vgl. Bruttoinvestitionsbasis).

- Die Berechnung des CFROI ist komplex und aufwändig.

- Verändert sich die Kapital- beziehungsweise die Risikostruktur des Unternehmens bleibt dies im CFROI unberücksichtigt.

- Der CFROI unterliegt grossen Schwankungen, da der Bruttocashflow volatil ist.

Cash Value Added Methode (CVA)

Wie der EVA® ist auch der CVA eine Residualgewinngrösse. Der CVA überführt den CFROI in eine absolute Messgrösse (Gladen, 2008, S. 143-145).

Vorteile für die Leistungsmessung

(in Anlehnung an Stiefl & von Westerholt, 2008, S. 77; Gladen, 2008, S. 143-145)

Der CVA:

- basiert auf Werten der bewerteten Leistungsperiode;

- setzt Anreize, um mit wenig Kapital hohe Gewinne beziehungsweise positive Cash Flows zu erwirtschaften;

- ist frei von buchhalterischen Verzerrungen;

- beseitigt den Desinvestitionsanreiz vom Cash Flow Return on Investment;

- berücksichtigt die Kapital- und Risikostruktur der Unternehmung;

- wird durch die Rechnungslegungsstandards nicht beeinflusst.

Nachteile für die Leistungsmessung

(in Anlehnung an Stiefl & von Westerholt, 2008, S. 73-76; Gladen, 2008, S. 143-145)

- Die kurzfristige Maximierung des CVA in der laufenden Geschäftsperiode kann den zukünftigen CVA schaden. Dies bewirkt, dass Projekte, welche während der ersten Geschäftsperiode einen tiefen CVA haben, nicht realisiert werden, obwohl diese Projekte langfristig hohe CVA generieren würden.

- Diese Messgrösse bezieht sich auf Vergangenheitswerte. Die Zukunft wird ignoriert.

- In der Praxis ist die Aufschlüsselung in verzinsliches und nicht verzinsliches Fremdkapital nur schwer ermittelbar (vgl. Bruttoinvestitionsbasis).

- Die Berechnung des CVA ist komplex und aufwändig.

- Der CFRoI unterliegt grossen Schwankungen, da der Bruttocashflow volatil ist. Deshalb weist auch der Cash Value Added starke Veränderungen auf.

Lern- und Praxismaterialien

Quellen

Literaturverzeichnis

- Ahlrichs, F. & Knuppertz, T. (2006). Controlling von Geschäftsprozessen. Stuttgart: Schaeffer-Poeschel Verlag.

- Beck, R. (2003). Erfolg durch wertorientiertes Controlling. Entscheidungen unterstützende Konzepte. Berlin: Erich Schmid Verlag.

- Coenenberg, A. G. & Salfeld, R. (2007). Wertorientierte Unternehmensführung. Vom Strategieentwurf zur Implementierung (2. Aufl.). Stuttgart: Schäffer-Poeschel Verlag.

- Gladen, W. (2008). Performance Measurement. Controlling mit Kennzahlen (4. Aufl.). Wiesbaden: Gabler Fachverlage GmbH.

- Hoke, M. (2002). Unternehmensbewertung auf Basis EVA. Erfahrungen bei der Implementierung eines EVA-basierten Bewertungsmodells. Der Schweizer Treuhänder, 9/02, S. 765-770.

- Jung, H. (2007). Controlling (2. Aufl.). München: Oldenbourg Wissenschaftsverlag GmbH.

- Ossadnik, W. (2009). Controlling (4. Aufl.). München: Oldenbourg Verlag.

- Sharma, A. & Kumar, S. (2010). Economic Value Added (EVA). Literature Review and Relevant Issues. International Journal of Economics and Finance, Nr. 2, S. 200-220.

- Stiefl, J. & von Westerholt, K. (2008). Wertorientiertes Management. Wie der Unternehmenswert gesteigert werden kann. München: Oldenbourg Wissenschaftsverlag GmbH.

Weiterführende Literatur

- Arbeitskreis Internes Rechnungswesen der Schmalenbach-Gesellschaft. (2010). Vergleich von Praxiskonzepten zur wertorientierten Unternehmenssteuerung. Zeitschrift für betriebswirtschaftliche Forschung, November, S. 797-820.

- Hardt, F.-S. & Rindler, G. (2003). Wertorientierte Unternehmensführung in einem IT/TK-Unternehmen. ZfCM - Zeitschrift für Controlling & Management, 47. Jg., H. 4, S. 273-277.

- Högsdal, N., Binder Ch. & Brüggemann, J. (2017). Kennzahlen zur Wertorientierung. Controlling & Management Review, Nr. 5, S. 50-57.

- Martin, J. & Petty, J. (2001). Value Based Management: The Corporate Response to the Shareholder Revolution. Harvard: Harvard Business School Press.

- Schüler, A., Bauer, G. & Krotter, S. (2008). Unternehmenswertorientierte Performance-Messung mit Cashflows und Residualgewinnen. ZfCM - Zeitschrift für Controlling & Management, 52. Jg., H. 5, S. 336-345.

Autoren

Anna Furrer, Andrea Grundbacher, Florian Häller, Daniel Halter