Wiederverkaufspreismethode: Unterschied zwischen den Versionen

Keine Bearbeitungszusammenfassung |

|||

| (86 dazwischenliegende Versionen von 5 Benutzern werden nicht angezeigt) | |||

| Zeile 1: | Zeile 1: | ||

{{Geprueft|+}} | |||

Die Wiederverkaufsmethode wird auch Resale Price Methode (RPM) genannt. Es ist eine von drei [[Internationale Verrechnungspreise#Steuerliche Verrechnungspreismethoden|geschäftsvorfallbezogenen Verrechnungspreismethoden]] zur Bestimmung angemessener Verrechnungspreise für konzerninterne Geschäfte (Brähler, 2014, S. 433-437). Bei dieser Methode orientiert sich der Verrechnungspreis am Absatzpreis abzüglich einer angemessenen Bruttomarge. Bei der Anwendung dieser Methode wird somit die Bruttomarge bei verbundenen Unternehmen mit Bruttomargen aus vergleichbaren Transaktionen zwischen unabhängigen Dritten verglichen (Schwerdt, 2013, S. 149). Die Wiederverkaufspreismethode wird auch als Marktpreis-Minus-Methode bezeichnet (Rieke, 2015, S. 74). | |||

{| | |||

|- valign="bottom" | |||

|style="width:100%"| | |||

== Funktionsweise == | == Funktionsweise == | ||

Bei der Wiederverkaufsmethode gilt der Absatzpreis als Massstab. Die Wiederverkaufsmethode geht von dem Preis aus, zu dem ein Gut oder eine Dienstleistung, | |align="right"|[[Datei:Flag_für_Struktur.png|link=Struktur|Struktur]] | ||

|} | |||

Bei der Wiederverkaufsmethode gilt der Absatzpreis als Massstab. Die Wiederverkaufsmethode geht von dem Preis aus, zu dem ein Gut oder eine Dienstleistung, welche von einem konzerninternen Unternehmen erworben wurde, an einen fremden Dritten weiter verkauft wird (OECD, 2011, S. 65). Von diesem Preis (Wiederverkaufspreis) wird eine angemessene Bruttomarge abgezogen (Brähler, 2014, S. 435). | |||

{| class="wikitable" | |||

|- | |||

! Darstellung der Wiederverkaufspreismethode | |||

|- | |||

| Marktpreis bei Weiterverkauf an fremde Dritte | |||

|- | |||

| - marktübliche Gewinnspanne | |||

|- | |||

| '''= angemessener Verrechnungspreis''' | |||

|} | |||

Mit der Bruttomarge sollen die Aufwendungen für den Vertrieb und die sonstigen betrieblichen Aufwendungen gedeckt und gleichzeitig noch ein Gewinn erzielt werden (Schwerdt, 2013, S. 150). Die Schwierigkeit bei dieser Methode besteht aber in der Herleitung der Bruttogewinnmarge, da diese vom Risiko und der Funktion des Wiederverkäufers abhängig ist. | |||

[[Datei:WPM Preisvergleich.png|300px|mini|Abb. 1: Innerer und äusserer Preisvergleich (Raschle, 2012, Folie 45)]] | |||

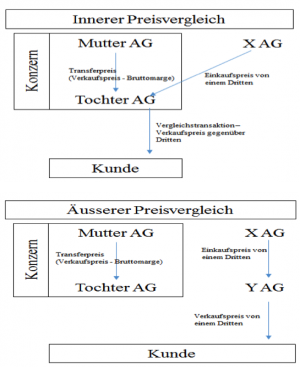

Die Bruttogewinnmarge kann durch einen äusseren oder inneren Betriebsvergleich ermittelt werden. Beim inneren Preisvergleich wird die Gewinnmarge aus vergleichbaren Geschäften mit unabhängigen Dritten bestimmt. Dementsprechend vergleicht der innere Preisvergleich die Bruttomarge des Wiederkäufers, der die Transaktion mit einem unabhängigen Lieferanten oder Käufer abgewickelt hat (Rek, Brück, Labermeier & Pache, 2008, S. 59). Wie in Abbildung 1 zu sehen ist, ergibt sich der innere Transferpreis aus der Vergleichstransaktion zwischen der Tochter AG und dem Kunden. Dabei wird vom Wiederverkaufspreis eine angemessene Bruttomarge abgezogen. | |||

Beim äusseren Preisvergleich wird die Bruttomarge aufgrund eines vergleichbaren Geschäfts zwischen einem unabhängigen Wiederverkäufer mit einem unabhängigen Kunden definiert (OECD, 2011, S. 25). Wie in Abbildung 1 ersichtlich ist, ergibt sich der äussere Transferpreis aus der Vergleichstransaktion zwischen der Y AG und dem Kunden. Dabei wird vom Wiederverkaufspreis eine angemessene Bruttomarge abgezogen. | |||

Im Vergleich zur [[Preisvergleichsmethode]] werden beim Wiederverkaufspreis weniger hohe Anforderungen an die Vergleichbarkeit der Produkte gestellt. Dadurch ist der Vergleich von Bruttomargen von hoher Bedeutung. Dieser setzt einen detaillierten Vergleich der Funktionen, Risiken und Vertragsbedingungen voraus. Aus diesem Grund ist bei konzerninternen und nicht konzerninternen Transaktionen des gleichen Wiederverkäufers (innerer Preisvergleich) mit grosser Wahrscheinlichkeit ein höheres Mass an Vergleichbarkeit zu erwarten. Hingegen ist bei einem Vergleich von Transaktionen zwischen fremden Dritten (äusserer Preisvergleich) ein tieferes Mass an Vergleichbarkeit zu erwarten. Die äussere Methode ist deshalb nur anzuwenden, wenn nicht auf innere Vergleichstransaktionen zurückgegriffen werden kann (Schwerdt, 2013, S. 150). | |||

== Anwendbarkeit == | == Anwendbarkeit == | ||

Gemäss den OECD Richtlinien (2011) eignet sich die Wiederverkaufspreismethode zur Bestimmung von Verrechnungspreisen gegenüber Vertriebsgesellschaften, da diese Unternehmen ihre Leistungen vor dem Verkauf an Dritte nicht verändern. In der Regel beziehen diese Gesellschaften Waren zu Marktpreisen von verbunden Unternehmen und veräussern diese an externe Geschäftspartner (S. 65-66). | |||

Die Anwendung des äusseren Preisvergleichs erweist sich in der Praxis als sehr schwierig, da ausreichende Informationen nicht vorhanden sind. Üblicherweise sind Daten über erzielte Bruttomargen aus einzelnen Geschäften nicht öffentlich zugänglich. Falls solche Daten aus anderen Gründen verfügbar sein sollten, wird es dennoch schwierig, die Vergleichbarkeit von Funktionen und Risiken zu gewährleisten. Falls ein Unternehmen bei verbundenen als auch bei unverbundenen Unternehmen unter gleichen Umständen einkaufen würde und anschliessend an fremde Dritte verkauft, kann der innere Preisvergleich alternativ angewendet werden. In diesem Fall ist es möglich, dass die erzielten Gewinnmargen aus beiden Transaktionen verglichen werden können (Schwerdt, 2013, S. 151-152). | |||

Üben Unternehmen neben dem Vertrieb weitere Funktionen aus, welche einen wesentlichen Mehrwert generieren, so können bei der Anwendung des Wiederverkaufspreises Schwierigkeiten entstehen (Schwerdt, 2013, S. 150). Die Schwierigkeit dieser Methode besteht in der Zuweisung eines angemessenen Gewinns an das Vertriebsunternehmen. Die Höhe des Gewinnabschlags ist von der Verantwortung und den getragenen Risiken der Vertriebsgesellschaft abhängig (OECD, 2011, S. 25). | |||

== Vor- und Nachteile == | == Vor- und Nachteile == | ||

Die Wiederverkaufspreismethode weist einige wichtige Vor- und Nachteile auf. Zu den Vorteilen gehören insbesondere der Nachweis der Fremdüblichkeit sowie die einfachere Anwendbarkeit im Gegensatz zur [[Preisvergleichsmethode]], da die Anforderungen im Hinblick auf die Produktvergleichbarkeit weniger hoch sind. Des Weiteren können Informationen aus öffentlich zugänglichen Datenbanken eingesetzt werden, was vorteilhaft ist (Schwerdt, 2013, S. 149-151). | |||

Neben den Vorteilen, sind auch die Nachteile der Wiederverkaufspreismethode zu beachten. Die vergleichbaren Unternehmen sind für fremdübliche Handelsspannen nur schwer ermittelbar. Ebenfalls gestaltet sich die Vergleichbarkeit zwischen den Unternehmen immer schwieriger, je mehr Funktionen das Vetriebsunternehmen übernimmt (z. B. Marketingstrategie, Konfektionierung oder sogar Endverarbeitung der Produkte) (RSM, 2015, S. 11). Ein weiterer Nachteil besteht in der Messung der Marge, welche sich immer schwieriger gestaltet (Brähler, 2014, S. 8). Bei der Anwendung der Wiederverkaufspreismethode wird das Gewinnerzielungspotenzial der Vertriebseinheit nicht beachtet (RSM, 2015, S. 11). | |||

== Beispiel == | == Beispiel == | ||

Die Vertriebsgesellschaft A kauft Personenwagen bei ihrer Muttergesellschaft ein und verkauft diese an Drittkunden weiter. Die Vertriebsgesellschaft A kann den Personenwagen der Marke XYZ an einen Drittkunden B zu einem Preis von CHF 15‘000 verkaufen. Bei dieser Transaktion fallen der Vertriebsgesellschaft Vertriebskosten von CHF 1‘500 an und die marktkonforme Marge liegt bei CHF 3‘500. In diesem Fall beträgt der Transferpreis CHF 10‘000 (= CHF 15‘000 abzgl. CHF 1‘500 und CHF 3‘500). | |||

== Lern- und Praxismaterial == | == Lern- und Praxismaterial == | ||

* | |||

{| class="wikitable" | |||

|- | |||

! Aufgabe | |||

|- | |||

| | |||

* [[Automobile AG – Anwendung der Wiederverkaufspreismethode]] | |||

|} | |||

== Quellen == | == Quellen == | ||

| Zeile 22: | Zeile 64: | ||

=== Literaturverzeichnis === | === Literaturverzeichnis === | ||

* Brähler, G. (2014). Internationales Steuerrecht | * Brähler, G. (2014). [http://link.springer.com/book/10.1007/978-3-658-03845-8 Internationales Steuerrecht. Grundlagen für Studium und Steuerberaterprüfung (8. Aufl.).] Wiesbaden: Gabler. | ||

* Rieke, S. ( | * OECD (Hrsg.). (2011). [https://elearning.hslu.ch/ilias/goto.php?target=file_2991660_download&client_id=hslu OECD-Verrechnungspreisleitlinien für multinationale Unternehmen und Steuerverwaltungen 2010.] OECD Publishing. | ||

* Schwerdt, D. (2013). Verrechnungspreismethoden und Ökonomische | * Raschle, N. (2012). Funktions- und Risikoanalyse / Verrechnungspreismethoden. Unveröff. Seminarunterlagen: Transfer Pricing. Zürich: veb.ch. | ||

* Rek, R., Brück, M., Labermeier, A. & Pache, S. (2008). [http://link.springer.com/book/10.1007/978-3-8349-9826-2 Internationales Steuerrecht in der Praxis.] Wiesbaden: GWV Fachverlage GmbH. | |||

* Rieke, S. (2015). [http://link.springer.com/book/10.1007/978-3-658-07719-8 Verrechnungspreise im Spannungsfeld zwischen Konzernsteuerung und internationalem Steuerrecht.] Wiesbaden: Springer Gabler. | |||

* RSM (Hrsg.). (2015). [https://elearning.hslu.ch/ilias/goto.php?target=file_2941664_download&client_id=hslu Internationale Verrechnungspreise und ihre Dokumentation. Ein Ratgeber für international tätige Unternehmen.] Berlin: RSM Deutschland GmbH. | |||

* Schwerdt, D. (2013). Verrechnungspreismethoden und Ökonomische Analyse. In: R. Dawid & K. Dorner (Hrsg.). [http://link.springer.com/book/10.1007/978-3-658-01118-5 Verrechnungspreise. Grundlagen und Praxis (S. 137-197).] Wiesbaden: Springer Gabler. | |||

=== Weiterführende Quellen === | === Weiterführende Quellen === | ||

* | |||

* OECD (2014). [https://elearning.hslu.ch/ilias/goto.php?target=file_2992785_download&client_id=hslu Model Tax Convention on Income and on Capital. Condensed Version.] OECD Publishing. | |||

* Schrade, D. & Neumann, B. (2008). Steuerliche Relevanz von Verrechnungspreisen. Finanz-Betrieb, 9, S. 578-586. | |||

* Schuster, P. (2015). [http://link.springer.com/book/10.1007/978-3-319-14750-5 Transfer Prices and Management Accounting.] Heidelberg: Springer. | |||

== Autoren == | == Autoren == | ||

Nicole Isenrich, Sandro Iten, Saverio La Bella, Jelena Miljkovic | Nicole Isenrich, Sandro Iten, Saverio La Bella, Jelena Miljkovic | ||

[[Kategorie:Verrechnungspreise]] | |||

[[Kategorie:CODEZ]] | |||

Aktuelle Version vom 4. Dezember 2020, 11:05 Uhr

Die Wiederverkaufsmethode wird auch Resale Price Methode (RPM) genannt. Es ist eine von drei geschäftsvorfallbezogenen Verrechnungspreismethoden zur Bestimmung angemessener Verrechnungspreise für konzerninterne Geschäfte (Brähler, 2014, S. 433-437). Bei dieser Methode orientiert sich der Verrechnungspreis am Absatzpreis abzüglich einer angemessenen Bruttomarge. Bei der Anwendung dieser Methode wird somit die Bruttomarge bei verbundenen Unternehmen mit Bruttomargen aus vergleichbaren Transaktionen zwischen unabhängigen Dritten verglichen (Schwerdt, 2013, S. 149). Die Wiederverkaufspreismethode wird auch als Marktpreis-Minus-Methode bezeichnet (Rieke, 2015, S. 74).

Funktionsweise |

|

Bei der Wiederverkaufsmethode gilt der Absatzpreis als Massstab. Die Wiederverkaufsmethode geht von dem Preis aus, zu dem ein Gut oder eine Dienstleistung, welche von einem konzerninternen Unternehmen erworben wurde, an einen fremden Dritten weiter verkauft wird (OECD, 2011, S. 65). Von diesem Preis (Wiederverkaufspreis) wird eine angemessene Bruttomarge abgezogen (Brähler, 2014, S. 435).

| Darstellung der Wiederverkaufspreismethode |

|---|

| Marktpreis bei Weiterverkauf an fremde Dritte |

| - marktübliche Gewinnspanne |

| = angemessener Verrechnungspreis |

Mit der Bruttomarge sollen die Aufwendungen für den Vertrieb und die sonstigen betrieblichen Aufwendungen gedeckt und gleichzeitig noch ein Gewinn erzielt werden (Schwerdt, 2013, S. 150). Die Schwierigkeit bei dieser Methode besteht aber in der Herleitung der Bruttogewinnmarge, da diese vom Risiko und der Funktion des Wiederverkäufers abhängig ist.

Die Bruttogewinnmarge kann durch einen äusseren oder inneren Betriebsvergleich ermittelt werden. Beim inneren Preisvergleich wird die Gewinnmarge aus vergleichbaren Geschäften mit unabhängigen Dritten bestimmt. Dementsprechend vergleicht der innere Preisvergleich die Bruttomarge des Wiederkäufers, der die Transaktion mit einem unabhängigen Lieferanten oder Käufer abgewickelt hat (Rek, Brück, Labermeier & Pache, 2008, S. 59). Wie in Abbildung 1 zu sehen ist, ergibt sich der innere Transferpreis aus der Vergleichstransaktion zwischen der Tochter AG und dem Kunden. Dabei wird vom Wiederverkaufspreis eine angemessene Bruttomarge abgezogen.

Beim äusseren Preisvergleich wird die Bruttomarge aufgrund eines vergleichbaren Geschäfts zwischen einem unabhängigen Wiederverkäufer mit einem unabhängigen Kunden definiert (OECD, 2011, S. 25). Wie in Abbildung 1 ersichtlich ist, ergibt sich der äussere Transferpreis aus der Vergleichstransaktion zwischen der Y AG und dem Kunden. Dabei wird vom Wiederverkaufspreis eine angemessene Bruttomarge abgezogen.

Im Vergleich zur Preisvergleichsmethode werden beim Wiederverkaufspreis weniger hohe Anforderungen an die Vergleichbarkeit der Produkte gestellt. Dadurch ist der Vergleich von Bruttomargen von hoher Bedeutung. Dieser setzt einen detaillierten Vergleich der Funktionen, Risiken und Vertragsbedingungen voraus. Aus diesem Grund ist bei konzerninternen und nicht konzerninternen Transaktionen des gleichen Wiederverkäufers (innerer Preisvergleich) mit grosser Wahrscheinlichkeit ein höheres Mass an Vergleichbarkeit zu erwarten. Hingegen ist bei einem Vergleich von Transaktionen zwischen fremden Dritten (äusserer Preisvergleich) ein tieferes Mass an Vergleichbarkeit zu erwarten. Die äussere Methode ist deshalb nur anzuwenden, wenn nicht auf innere Vergleichstransaktionen zurückgegriffen werden kann (Schwerdt, 2013, S. 150).

Anwendbarkeit

Gemäss den OECD Richtlinien (2011) eignet sich die Wiederverkaufspreismethode zur Bestimmung von Verrechnungspreisen gegenüber Vertriebsgesellschaften, da diese Unternehmen ihre Leistungen vor dem Verkauf an Dritte nicht verändern. In der Regel beziehen diese Gesellschaften Waren zu Marktpreisen von verbunden Unternehmen und veräussern diese an externe Geschäftspartner (S. 65-66). Die Anwendung des äusseren Preisvergleichs erweist sich in der Praxis als sehr schwierig, da ausreichende Informationen nicht vorhanden sind. Üblicherweise sind Daten über erzielte Bruttomargen aus einzelnen Geschäften nicht öffentlich zugänglich. Falls solche Daten aus anderen Gründen verfügbar sein sollten, wird es dennoch schwierig, die Vergleichbarkeit von Funktionen und Risiken zu gewährleisten. Falls ein Unternehmen bei verbundenen als auch bei unverbundenen Unternehmen unter gleichen Umständen einkaufen würde und anschliessend an fremde Dritte verkauft, kann der innere Preisvergleich alternativ angewendet werden. In diesem Fall ist es möglich, dass die erzielten Gewinnmargen aus beiden Transaktionen verglichen werden können (Schwerdt, 2013, S. 151-152).

Üben Unternehmen neben dem Vertrieb weitere Funktionen aus, welche einen wesentlichen Mehrwert generieren, so können bei der Anwendung des Wiederverkaufspreises Schwierigkeiten entstehen (Schwerdt, 2013, S. 150). Die Schwierigkeit dieser Methode besteht in der Zuweisung eines angemessenen Gewinns an das Vertriebsunternehmen. Die Höhe des Gewinnabschlags ist von der Verantwortung und den getragenen Risiken der Vertriebsgesellschaft abhängig (OECD, 2011, S. 25).

Vor- und Nachteile

Die Wiederverkaufspreismethode weist einige wichtige Vor- und Nachteile auf. Zu den Vorteilen gehören insbesondere der Nachweis der Fremdüblichkeit sowie die einfachere Anwendbarkeit im Gegensatz zur Preisvergleichsmethode, da die Anforderungen im Hinblick auf die Produktvergleichbarkeit weniger hoch sind. Des Weiteren können Informationen aus öffentlich zugänglichen Datenbanken eingesetzt werden, was vorteilhaft ist (Schwerdt, 2013, S. 149-151).

Neben den Vorteilen, sind auch die Nachteile der Wiederverkaufspreismethode zu beachten. Die vergleichbaren Unternehmen sind für fremdübliche Handelsspannen nur schwer ermittelbar. Ebenfalls gestaltet sich die Vergleichbarkeit zwischen den Unternehmen immer schwieriger, je mehr Funktionen das Vetriebsunternehmen übernimmt (z. B. Marketingstrategie, Konfektionierung oder sogar Endverarbeitung der Produkte) (RSM, 2015, S. 11). Ein weiterer Nachteil besteht in der Messung der Marge, welche sich immer schwieriger gestaltet (Brähler, 2014, S. 8). Bei der Anwendung der Wiederverkaufspreismethode wird das Gewinnerzielungspotenzial der Vertriebseinheit nicht beachtet (RSM, 2015, S. 11).

Beispiel

Die Vertriebsgesellschaft A kauft Personenwagen bei ihrer Muttergesellschaft ein und verkauft diese an Drittkunden weiter. Die Vertriebsgesellschaft A kann den Personenwagen der Marke XYZ an einen Drittkunden B zu einem Preis von CHF 15‘000 verkaufen. Bei dieser Transaktion fallen der Vertriebsgesellschaft Vertriebskosten von CHF 1‘500 an und die marktkonforme Marge liegt bei CHF 3‘500. In diesem Fall beträgt der Transferpreis CHF 10‘000 (= CHF 15‘000 abzgl. CHF 1‘500 und CHF 3‘500).

Lern- und Praxismaterial

| Aufgabe |

|---|

Quellen

Literaturverzeichnis

- Brähler, G. (2014). Internationales Steuerrecht. Grundlagen für Studium und Steuerberaterprüfung (8. Aufl.). Wiesbaden: Gabler.

- OECD (Hrsg.). (2011). OECD-Verrechnungspreisleitlinien für multinationale Unternehmen und Steuerverwaltungen 2010. OECD Publishing.

- Raschle, N. (2012). Funktions- und Risikoanalyse / Verrechnungspreismethoden. Unveröff. Seminarunterlagen: Transfer Pricing. Zürich: veb.ch.

- Rek, R., Brück, M., Labermeier, A. & Pache, S. (2008). Internationales Steuerrecht in der Praxis. Wiesbaden: GWV Fachverlage GmbH.

- Rieke, S. (2015). Verrechnungspreise im Spannungsfeld zwischen Konzernsteuerung und internationalem Steuerrecht. Wiesbaden: Springer Gabler.

- RSM (Hrsg.). (2015). Internationale Verrechnungspreise und ihre Dokumentation. Ein Ratgeber für international tätige Unternehmen. Berlin: RSM Deutschland GmbH.

- Schwerdt, D. (2013). Verrechnungspreismethoden und Ökonomische Analyse. In: R. Dawid & K. Dorner (Hrsg.). Verrechnungspreise. Grundlagen und Praxis (S. 137-197). Wiesbaden: Springer Gabler.

Weiterführende Quellen

- OECD (2014). Model Tax Convention on Income and on Capital. Condensed Version. OECD Publishing.

- Schrade, D. & Neumann, B. (2008). Steuerliche Relevanz von Verrechnungspreisen. Finanz-Betrieb, 9, S. 578-586.

- Schuster, P. (2015). Transfer Prices and Management Accounting. Heidelberg: Springer.

Autoren

Nicole Isenrich, Sandro Iten, Saverio La Bella, Jelena Miljkovic