Internationale Verrechnungspreise: Unterschied zwischen den Versionen

Keine Bearbeitungszusammenfassung |

|||

| (40 dazwischenliegende Versionen von 3 Benutzern werden nicht angezeigt) | |||

| Zeile 1: | Zeile 1: | ||

{{Geprueft|+}} | |||

Verrechnungspreise sind Wertansätze für innerbetrieblich erstellte Leistungen, die von anderen, rechnerisch abgrenzbaren Unternehmensbereichen bezogen werden (Ewert & Wagenhofer, 2014, S. 567). Sie zählen heute zu den wichtigsten Instrumenten in der Führung von dezentralen Organisationen (Pfaff & Stefani, 2006, S. 1). Im internationalen Kontext haben [[Verrechnungspreise]] im Rahmen der (Konzern-)Besteuerung eine besondere Bedeutung. Mit dem Ansetzen von Verrechnungspreisen kann die Erfolgshöhe zwischen den grenzüberschreitenden Geschäftseinheiten und somit der national anfallende Steueraufwand beeinflusst werden (Weber & Schäffer, 2014, S. 213). Um der grenzüberschreitenden Steuerverschiebung entgegenzusetzen, haben insbesondere westliche Industrieländer mit vergleichsweise hohen Steuersätzen in den letzten Jahren die [[Verrechnungspreisvorschriften|Vorschriften zur Verrechnungspreisbestimmung]] und zur [[Verrechnungspreisdokumentation|Dokumentationspflicht]] deutlich verschärft (Baumhoff, Dücker & Köhler, 2010, S. 301). | |||

== Funktionen von internationalen Verrechnungspreisen == | == Funktionen von internationalen Verrechnungspreisen == | ||

Innerhalb | Innerhalb eines Konzerns werden verschiedene Leistungen unter den Konzerngesellschaften ausgetauscht. Die wichtigsten grenzüberschreitenden Leistungsbeziehungen sind folgende (Brähler, 2014, S. 399): | ||

* Übertragung von Wirtschaftsgütern | * Übertragung von Wirtschaftsgütern | ||

* Gebrauchsüberlassung von materiellen Wirtschaftsgütern | * Gebrauchsüberlassung von materiellen Wirtschaftsgütern | ||

* Gebrauchsüberlassung von immateriellen Gütern | * Gebrauchsüberlassung von immateriellen Gütern | ||

* Dienstleistungen | * Dienstleistungen | ||

* Kapitalverkehr | * Kapitalverkehr | ||

Diese grenzüberschreitenden Leistungen werden mit Hilfe von sogenannten internationalen Verrechnungspreisen gegenseitig verrechnet. Verrechnungspreisen kommt im internationalen Leistungsaustausch eine besondere Bedeutung zu, da mit Hilfe von ihnen Gewinne bzw. Verluste von einem Konzernunternehmen zu einem anderen Konzernunternehmen über die Landesgrenze hinaus verlagert werden können, so dass eine möglichst geringe Steuerbelastung für den gesamten Konzern entsteht (Brähler, 2014, S. 402). Zudem erfüllen internationale Verrechnungspreise folgende Funktionen zur Reduzierung aussenhandelsspezifischer Kosten bzw. Risiken (Friedl, Hofmann & Pedell, 2013, S. 559): | |||

* Begrenzung von Wechselkursrisiken | * Begrenzung von Wechselkursrisiken | ||

* Reduzierung von Zollzahlungen | * Reduzierung von Zollzahlungen | ||

* Einhaltung von Import- und Exportbeschränkungen | * Einhaltung von Import- und Exportbeschränkungen | ||

Über die Ausgestaltung und Festlegung von Verrechnungspreisen kann die Steuerlast des Gesamtkonzerns direkt beeinflusst und optimiert werden. Dabei werden die Gewinne in steuerlich vorteilhafte Länder innerhalb der einzelnen Konzerngesellschaften verschoben (Brähler, 2014, S. 402). Das [http://www.youtube.com/watch?v=TLSYwkWCIzA Video der Khan Academy (2012)] über Transfer Pricing zeigt mit einem Zahlenbeispiel die Auswirkungen von internationalen Verrechnungspreisen auf die Steuerbelastung und somit wiederum auf den Konzerngewinn auf. | |||

Über die Ausgestaltung und Festlegung von Verrechnungspreisen kann die Steuerlast des Gesamtkonzerns direkt beeinflusst und optimiert werden. Dabei werden die Gewinne in steuerlich vorteilhafte Länder innerhalb der einzelnen Konzerngesellschaften verschoben (Brähler, | |||

Zur Vermeidung extremer steuerlicher Gestaltungen durch die Unternehmen haben jedoch Fisken sowie internationale Organisationen Gestaltungsempfehlungen und steuerliche [[Verrechnungspreisvorschriften|Vorschriften]] erlassen. Insbesondere die Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD, engl. Organisation for Economic Co-operation and Development) hat sich diesem Thema angenommen (Weber & Schäffer, 2014, S. 213-214). Es bestehen jedoch weiterhin Fisken, die über ausgeklügelte Methoden die Steueroptimierung über Verrechnungspreise zulassen. | |||

== | == Fremdvergleichsgrundsatz == | ||

Als zentraler Grundsatz für die Verrechnungspreisbestimmung auf nationaler sowie auf internationaler Ebene gilt der Fremdvergleichsgrundsatz der OECD, das sogenannte „dealing at arm’s length principle“. Der Fremdvergleichsgrundsatz ist im OECD-Musterabkommen vom 22. Juli 2010 Art. 9 verankert (Kahle, 2007, S. 96). Er verlangt, dass der [[Verrechnungspreise|Verrechnungspreis]] für einen internen Leistungsaustausch gleich hoch sein soll, wie wenn dieser Leistungsaustausch mit einem unabhängigen Dritten erfolgt wäre. Dies bedeutet, dass der jeweils gewählte Verrechnungspreis dem Fremdvergleich standhalten muss (Brähler, 2014, S. 405-406). Dabei bestehen gemäss Brähler (2014) verschiedene Arten des Fremdvergleichs: | |||

* '''Der betriebsinterne vs. betriebsexterne Fremdvergleich:''' Der betriebsinterne Fremdvergleich vergleicht eine Transaktion, die ein Konzern mit einer zum gleichen Konzern angehörigen Gesellschaft durchführt, mit einer Transaktion, die derselbe Konzern mit einem fremden Unternehmen durchführen würde. Der betriebsexterne Fremdvergleich hingegen vergleicht eine Transaktion eines Konzerns mit einer zwischen zwei anderen, unabhängigen Unternehmen durchgeführten Transaktion. | |||

* '''Der konkrete vs. hypothetische Fremdvergleich:''' Der konkrete Fremdvergleich lässt sich nur anwenden, wenn die Transaktion nicht nur innerhalb des Konzerns, sondern auch zwischen unabhängigen Dritten tatsächlich stattgefunden hat. Falls keine solchen Transaktionen stattfinden, kommt der hypothetische Fremdvergleich zur Anwendung. | |||

* '''Der direkte vs. indirekte Fremdvergleich:''' Der direkte Fremdvergleich wird angewendet, wenn die entscheidenden Faktoren der verglichenen Transaktionen deckungsgleich sind. Falls ähnliche Geschäftstransaktionen zugrunde gelegt werden, die um die Abweichung der tatsächlichen Transaktion korrigiert werden, wird von einem indirekten Fremdvergleich gesprochen (S. 405-409). | |||

Ein wesentliches Element eines jeden Fremdvergleichs stellt die [[Vergleichbarkeitsanalyse]] dar, wozu die OECD einen Neun-Schritte-Prozess zur Verfügung stellt (Raschle & Borriello, 2011, S. 1075-1080). Da der Fremdvergleichsgrundsatz mit Schwierigkeiten behaftet ist, haben Unternehmen ausserdem die Möglichkeit, Advanced Pricing Agreements (APA) zu vereinbaren. Diese stellen zeitlich befristete Vereinbarungen zwischen den Steuerpflichtigen und den beteiligten Steuerverwaltungen dar. APA regeln, welche Verrechnungspreismethode und welche Preise oder Margen im Rahmen des internen Leistungsaustausches anwendbar sind und von den jeweiligen Finanzverwaltungen akzeptiert werden. Dadurch entsteht für das steuerpflichtige Unternehmen eine Rechts- und Planungssicherheit. In der Schweiz und in den USA ist dieses Verfahren weit verbreitet (Kahle, 2007, S. 98). | |||

* '''Der direkte vs. indirekte Fremdvergleich:''' Der direkte Fremdvergleich wird angewendet, wenn die entscheidenden Faktoren der verglichenen Transaktionen deckungsgleich sind. Falls ähnliche Geschäftstransaktionen zugrunde gelegt werden, die um die Abweichung der tatsächlichen Transaktion korrigiert werden, wird von einem indirekten Fremdvergleich gesprochen. | |||

=== Kalkulationsverfahren | == Steuerliche Verrechnungspreismethoden == | ||

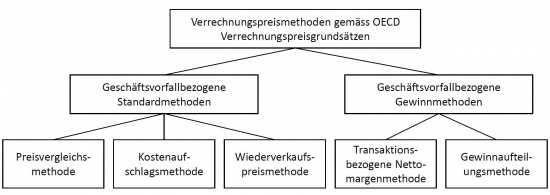

Der Fremdvergleichsgrundsatz alleine schreibt kein bindendes Kalkulationsverfahren zur Berechnung der Verrechnungspreise vor. Vielmehr ist ein geeignetes Kalkulationsverfahren durch den Steuerpflichtigen selbst zu operationalisieren (Weber & Schäffer, 2014, S. 219). Grundsätzlich haben sich fünf Verrechnungspreismethoden zur Bestimmung einer fremdvergleichskonformen Vergütung für den Austausch konzerninterner Waren und Dienstleistungen etabliert, wie Abbildung 1 veranschaulicht (Schwerdt, 2013, S. 139). Gemäss den OECD-Verrechnungspreisrichtlinien wird dabei zwischen den folgenden geschäftsvorfallbezogenen Standard- und Gewinnmethoden unterschieden (OECD, 2011, S. 59). | |||

[[Datei:Steuerliche Verrechnungspreismethoden.jpg|miniatur|550px|Abb. 1: Steuerliche Verrechnungspreismethoden (in Anlehnung an Schwerdt, 2013, S. 139)]] | |||

Die '''geschäftsvorfallbezogenen Standardmethoden''' stellen als Basis für den Fremdvergleich auf Preise oder Bruttomargen ab, wie sie fremde Dritte untereinander vereinbart haben. | |||

* [[Preisvergleichsmethode]] | * [[Preisvergleichsmethode]] | ||

* [[Kostenaufschlagsmethode]] | * [[Kostenaufschlagsmethode]] | ||

* [[Wiederverkaufspreismethode]] | * [[Wiederverkaufspreismethode]] | ||

Die '''geschäftsvorfallbezogenen Gewinnmethoden''' vergleichen den Gewinn der verbundenen Unternehmen mit dem Gewinn vergleichbarer unverbundener Unternehmen, um zu bestimmen, ob die Verrechnungspreise der verbundenen Unternehmen dem Fremdvergleichsgrundsatz entsprechen. | |||

* [[Transaktionsbezogene Nettomargenmethode]] | * [[Transaktionsbezogene Nettomargenmethode]] | ||

* [[Gewinnaufteilungsmethode]] | * [[Gewinnaufteilungsmethode]] | ||

Im Grundsatz richtet sich die Wahl der angemessen Verrechnungspreismethode nach der Verteilung der Funktionen, Risiken sowie den wesentlichen Wirtschaftsgütern. Zudem hängt die Angemessenheit von der Verfügbarkeit zuverlässiger Fremdvergleichsdaten der an der konzerninternen Transaktion beteiligten Parteien ab (Schwerdt, 2013, S. 141). Die OECD-Richtlinien bezeichnen die geschäftsvorfallbezogenen Standardmethoden als die Methoden, mit denen sich am unmittelbarsten feststellen lässt, ob die kaufmännischen und finanziellen Beziehungen zwischen verbundenen Unternehmen dem Fremdvergleich entsprechen (OECD, 2011, S. 59-60). Allerdings wird anerkannt, dass die Standardmethoden in der Praxis aufgrund mangelnder empirischer Fremdvergleichswerte weniger geeignet sein können als die gewinnbezogenen Methoden. Insofern ist die OECD mittlerweile von der Sichtweise abgekommen, dass die Standardmethoden bevorzugt anzuwenden sind. Vielmehr wird nun für jeden Einzelfall die „am besten geeignete“ Methode in den Vordergrund gestellt (Schwerdt, 2013, S. 141; OECD, 2011, S. 59-60). | |||

== | == Empirische Ergebnisse == | ||

Die folgende Tabelle zeigt die Ergebnisse einer Untersuchung von Hummel & Pedell (2009) bei grösseren deutschen Unternehmen zur Anwendung der steuerlichen Verrechnungspreismethoden. Die drei Standardmethoden kommen zusammengefasst mit etwa 70% am häufigsten zur Anwendung, wobei dieser Anteil bei Markenrechten mit insgesamt 42% deutlich geringer ist. Vielfach stehen bei Markenrechten aufgrund deren Einzigartigkeit [[Verhandlungsbasierte Verrechnungspreise|verhandlungsbasierte]] oder andere Methoden im Fokus. Am wenigsten häufig wird gemäss der Studie die transaktionsbezogene Nettomargenmethode in der Praxis genutzt (S. 6-12). | |||

== | {| class="wikitable centered" style="margin: 1em auto 1em auto;" | ||

|- | |||

! style="text-align:left" | Transaktion !! Preisvergleichs- <br /> methode !! Kostenaufschlags- <br /> methode !! Wiederverkaufspreis- <br /> methode !! Transaktionsbezogene <br /> Nettomargenmethode !! Gewinnaufteilungs- <br /> methode !! Verhandlungsorientierte <br /> Methode !! Andere | |||

|- | |||

| Vorprodukte || 15% || 54% || 5% || 2% || 5% || 14% || 6% | |||

|- | |||

| Fertigprodukte|| 19% || 28% || 24% || 6% || 9% || 10% || 3% | |||

|- | |||

| Dienstleistungen || 14% || 56% || 3% || 1% || 3% || 16% || 7% | |||

|- | |||

| Markenrechte || 17% || 19% || 6% || 3% || 11% || 20% || 23% | |||

|- | |||

|} | |||

== | == Lern- und Praxismaterialien == | ||

{| class="wikitable" | {| class="wikitable" | ||

|- | |- | ||

! | ! Fallstudien | ||

|- | |||

| | | | ||

* [[Wirkung von internationalen Verrechnungspreisen]] | * [[PolTax Ltd. – Wirkung von internationalen Verrechnungspreisen]] | ||

* [[ | * [[App-Go Ltd. – Double Irish With a Dutch Sandwich]] | ||

|} | |} | ||

== Quellen == | == Quellen == | ||

=== Literaturverzeichnis === | === Literaturverzeichnis === | ||

* Baumhoff, H., Dücker, R. & Köhler, S. (2010). Besteuerung, Rechnungslegung und Prüfung der | |||

* Brähler, G. ( | * Baumhoff, H., Dücker, R. & Köhler, S. (2010). [http://link.springer.com/book/10.1007/978-3-8349-8819-5 Besteuerung, Rechnungslegung und Prüfung der Unternehmen.] Wiesbaden: Gabler. | ||

* [http:// | * Brähler, G. (2014). [http://link.springer.com/book/10.1007/978-3-658-03845-8 Internationales Steuerrecht. Grundlagen für Studium und Steuerberaterprüfung (8. Aufl.).] Wiesbaden: Gabler. | ||

* | * Ewert, R. & Wagenhofer, A. (2014). [http://link.springer.com/book/10.1007/978-3-642-35961-3 Interne Unternehmensrechnung (8. Aufl.).] Berlin: Springer. | ||

* | * Friedl, G., Hofmann, C. & Pedell, B. (2013). Kostenrechnung. Eine entscheidungsorientierte Einführung (2. Aufl.). München: Vahlen. | ||

* Kahle, H. (2007). Internationale Verrechnungspreise aus steuerlicher Sicht. ZfCM, Controlling & Management, 51 H.2 | * Hummel, K. & Pedell, B. (2009). Verrechnungspreissysteme in der Unternehmenspraxis. Controlling, 21. Jg., Heft 11, S. 6-12. | ||

* Khan Academy (2012). Transfer Pricing and Tax Havens. Online ( | * Kahle, H. (2007). [https://elearning.hslu.ch/ilias/goto.php?target=file_2975323_download&client_id=hslu Internationale Verrechnungspreise aus steuerlicher Sicht.] ZfCM, Controlling & Management, 51 H. 2, S. 96-101. | ||

* | * Khan Academy (2012, 08. Oktober). Transfer Pricing and Tax Havens (Online-Video). Online (26.02.2016): http://www.youtube.com/watch?v=TLSYwkWCIzA. | ||

* OECD (Hrsg.). (2011). [https://elearning.hslu.ch/ilias/goto.php?target=file_2991660_download&client_id=hslu OECD-Verrechnungspreisleitlinien für multinationale Unternehmen und Steuerverwaltungen 2010.] OECD Publishing. | |||

* Pfaff, D. & Stefani, U. (2006). Verrechnungspreise im Spannungsfeld zwischen Theorie und Praxis. Universität Zürich. | * Pfaff, D. & Stefani, U. (2006). [https://elearning.hslu.ch/ilias/goto.php?target=file_2931130_download&client_id=hslu Verrechnungspreise im Spannungsfeld zwischen Theorie und Praxis.] Universität Zürich. | ||

* Raschle, N. & Borriello, M. (2011). Neue OECD-Verrechnungspreis-Richtlinien in der Unternehmenspraxis. Der Schweizer Treuhänder, 12/11, S. 1075-1080. | * Raschle, N. A. & Borriello, M. (2011). [https://elearning.hslu.ch/ilias/goto.php?target=file_2975327_download&client_id=hslu Neue OECD-Verrechnungspreis-Richtlinien in der Unternehmenspraxis.] Der Schweizer Treuhänder, 12/11, S. 1075-1080. | ||

* | * Schwerdt, D. (2013). Verrechnungspreismethoden und Ökonomische Analyse. In: R. Dawid & K. Dorner (Hrsg.). [http://link.springer.com/book/10.1007/978-3-658-01118-5 Verrechnungspreise. Grundlagen und Praxis (S. 137-197).] Wiesbaden: Springer Gabler. | ||

* Weber, J. & Schäffer, U. (2014). Einführung in das Controlling (14. Aufl.). Stuttgart: Schäffer-Poeschel. | |||

* Weber, J. & Schäffer, | |||

=== Weiterführende Literatur === | === Weiterführende Literatur === | ||

* EY. (2013). [https://elearning.hslu.ch/ilias/goto.php?target=file_2991630_download&client_id=hslu Navigating the choppy waters of international tax. 2013 Global Transfer Pricing Survey.] EYGM Limited. | |||

* | * KPMG. (2011). [https://elearning.hslu.ch/ilias/goto.php?target=file_2991631_download&client_id=hslu Global Transfer Pricing Review.] KPMG International. | ||

* KPMG | * OECD (Hrsg.). (2011). [https://elearning.hslu.ch/ilias/goto.php?target=file_2991629_download&client_id=hslu OECD-Leitsätze für multinationale Unternehmen.] OECD Publishing. | ||

* | |||

== Autoren == | |||

Pascal Sommer, Adrian Tschopp, Jasmin Wydler | |||

[[Kategorie:Verrechnungspreise]] | |||

[[Kategorie:CODEZ]] | |||

Aktuelle Version vom 4. Dezember 2020, 12:01 Uhr

Verrechnungspreise sind Wertansätze für innerbetrieblich erstellte Leistungen, die von anderen, rechnerisch abgrenzbaren Unternehmensbereichen bezogen werden (Ewert & Wagenhofer, 2014, S. 567). Sie zählen heute zu den wichtigsten Instrumenten in der Führung von dezentralen Organisationen (Pfaff & Stefani, 2006, S. 1). Im internationalen Kontext haben Verrechnungspreise im Rahmen der (Konzern-)Besteuerung eine besondere Bedeutung. Mit dem Ansetzen von Verrechnungspreisen kann die Erfolgshöhe zwischen den grenzüberschreitenden Geschäftseinheiten und somit der national anfallende Steueraufwand beeinflusst werden (Weber & Schäffer, 2014, S. 213). Um der grenzüberschreitenden Steuerverschiebung entgegenzusetzen, haben insbesondere westliche Industrieländer mit vergleichsweise hohen Steuersätzen in den letzten Jahren die Vorschriften zur Verrechnungspreisbestimmung und zur Dokumentationspflicht deutlich verschärft (Baumhoff, Dücker & Köhler, 2010, S. 301).

Funktionen von internationalen Verrechnungspreisen

Innerhalb eines Konzerns werden verschiedene Leistungen unter den Konzerngesellschaften ausgetauscht. Die wichtigsten grenzüberschreitenden Leistungsbeziehungen sind folgende (Brähler, 2014, S. 399):

- Übertragung von Wirtschaftsgütern

- Gebrauchsüberlassung von materiellen Wirtschaftsgütern

- Gebrauchsüberlassung von immateriellen Gütern

- Dienstleistungen

- Kapitalverkehr

Diese grenzüberschreitenden Leistungen werden mit Hilfe von sogenannten internationalen Verrechnungspreisen gegenseitig verrechnet. Verrechnungspreisen kommt im internationalen Leistungsaustausch eine besondere Bedeutung zu, da mit Hilfe von ihnen Gewinne bzw. Verluste von einem Konzernunternehmen zu einem anderen Konzernunternehmen über die Landesgrenze hinaus verlagert werden können, so dass eine möglichst geringe Steuerbelastung für den gesamten Konzern entsteht (Brähler, 2014, S. 402). Zudem erfüllen internationale Verrechnungspreise folgende Funktionen zur Reduzierung aussenhandelsspezifischer Kosten bzw. Risiken (Friedl, Hofmann & Pedell, 2013, S. 559):

- Begrenzung von Wechselkursrisiken

- Reduzierung von Zollzahlungen

- Einhaltung von Import- und Exportbeschränkungen

Über die Ausgestaltung und Festlegung von Verrechnungspreisen kann die Steuerlast des Gesamtkonzerns direkt beeinflusst und optimiert werden. Dabei werden die Gewinne in steuerlich vorteilhafte Länder innerhalb der einzelnen Konzerngesellschaften verschoben (Brähler, 2014, S. 402). Das Video der Khan Academy (2012) über Transfer Pricing zeigt mit einem Zahlenbeispiel die Auswirkungen von internationalen Verrechnungspreisen auf die Steuerbelastung und somit wiederum auf den Konzerngewinn auf.

Zur Vermeidung extremer steuerlicher Gestaltungen durch die Unternehmen haben jedoch Fisken sowie internationale Organisationen Gestaltungsempfehlungen und steuerliche Vorschriften erlassen. Insbesondere die Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD, engl. Organisation for Economic Co-operation and Development) hat sich diesem Thema angenommen (Weber & Schäffer, 2014, S. 213-214). Es bestehen jedoch weiterhin Fisken, die über ausgeklügelte Methoden die Steueroptimierung über Verrechnungspreise zulassen.

Fremdvergleichsgrundsatz

Als zentraler Grundsatz für die Verrechnungspreisbestimmung auf nationaler sowie auf internationaler Ebene gilt der Fremdvergleichsgrundsatz der OECD, das sogenannte „dealing at arm’s length principle“. Der Fremdvergleichsgrundsatz ist im OECD-Musterabkommen vom 22. Juli 2010 Art. 9 verankert (Kahle, 2007, S. 96). Er verlangt, dass der Verrechnungspreis für einen internen Leistungsaustausch gleich hoch sein soll, wie wenn dieser Leistungsaustausch mit einem unabhängigen Dritten erfolgt wäre. Dies bedeutet, dass der jeweils gewählte Verrechnungspreis dem Fremdvergleich standhalten muss (Brähler, 2014, S. 405-406). Dabei bestehen gemäss Brähler (2014) verschiedene Arten des Fremdvergleichs:

- Der betriebsinterne vs. betriebsexterne Fremdvergleich: Der betriebsinterne Fremdvergleich vergleicht eine Transaktion, die ein Konzern mit einer zum gleichen Konzern angehörigen Gesellschaft durchführt, mit einer Transaktion, die derselbe Konzern mit einem fremden Unternehmen durchführen würde. Der betriebsexterne Fremdvergleich hingegen vergleicht eine Transaktion eines Konzerns mit einer zwischen zwei anderen, unabhängigen Unternehmen durchgeführten Transaktion.

- Der konkrete vs. hypothetische Fremdvergleich: Der konkrete Fremdvergleich lässt sich nur anwenden, wenn die Transaktion nicht nur innerhalb des Konzerns, sondern auch zwischen unabhängigen Dritten tatsächlich stattgefunden hat. Falls keine solchen Transaktionen stattfinden, kommt der hypothetische Fremdvergleich zur Anwendung.

- Der direkte vs. indirekte Fremdvergleich: Der direkte Fremdvergleich wird angewendet, wenn die entscheidenden Faktoren der verglichenen Transaktionen deckungsgleich sind. Falls ähnliche Geschäftstransaktionen zugrunde gelegt werden, die um die Abweichung der tatsächlichen Transaktion korrigiert werden, wird von einem indirekten Fremdvergleich gesprochen (S. 405-409).

Ein wesentliches Element eines jeden Fremdvergleichs stellt die Vergleichbarkeitsanalyse dar, wozu die OECD einen Neun-Schritte-Prozess zur Verfügung stellt (Raschle & Borriello, 2011, S. 1075-1080). Da der Fremdvergleichsgrundsatz mit Schwierigkeiten behaftet ist, haben Unternehmen ausserdem die Möglichkeit, Advanced Pricing Agreements (APA) zu vereinbaren. Diese stellen zeitlich befristete Vereinbarungen zwischen den Steuerpflichtigen und den beteiligten Steuerverwaltungen dar. APA regeln, welche Verrechnungspreismethode und welche Preise oder Margen im Rahmen des internen Leistungsaustausches anwendbar sind und von den jeweiligen Finanzverwaltungen akzeptiert werden. Dadurch entsteht für das steuerpflichtige Unternehmen eine Rechts- und Planungssicherheit. In der Schweiz und in den USA ist dieses Verfahren weit verbreitet (Kahle, 2007, S. 98).

Steuerliche Verrechnungspreismethoden

Der Fremdvergleichsgrundsatz alleine schreibt kein bindendes Kalkulationsverfahren zur Berechnung der Verrechnungspreise vor. Vielmehr ist ein geeignetes Kalkulationsverfahren durch den Steuerpflichtigen selbst zu operationalisieren (Weber & Schäffer, 2014, S. 219). Grundsätzlich haben sich fünf Verrechnungspreismethoden zur Bestimmung einer fremdvergleichskonformen Vergütung für den Austausch konzerninterner Waren und Dienstleistungen etabliert, wie Abbildung 1 veranschaulicht (Schwerdt, 2013, S. 139). Gemäss den OECD-Verrechnungspreisrichtlinien wird dabei zwischen den folgenden geschäftsvorfallbezogenen Standard- und Gewinnmethoden unterschieden (OECD, 2011, S. 59).

Die geschäftsvorfallbezogenen Standardmethoden stellen als Basis für den Fremdvergleich auf Preise oder Bruttomargen ab, wie sie fremde Dritte untereinander vereinbart haben.

Die geschäftsvorfallbezogenen Gewinnmethoden vergleichen den Gewinn der verbundenen Unternehmen mit dem Gewinn vergleichbarer unverbundener Unternehmen, um zu bestimmen, ob die Verrechnungspreise der verbundenen Unternehmen dem Fremdvergleichsgrundsatz entsprechen.

Im Grundsatz richtet sich die Wahl der angemessen Verrechnungspreismethode nach der Verteilung der Funktionen, Risiken sowie den wesentlichen Wirtschaftsgütern. Zudem hängt die Angemessenheit von der Verfügbarkeit zuverlässiger Fremdvergleichsdaten der an der konzerninternen Transaktion beteiligten Parteien ab (Schwerdt, 2013, S. 141). Die OECD-Richtlinien bezeichnen die geschäftsvorfallbezogenen Standardmethoden als die Methoden, mit denen sich am unmittelbarsten feststellen lässt, ob die kaufmännischen und finanziellen Beziehungen zwischen verbundenen Unternehmen dem Fremdvergleich entsprechen (OECD, 2011, S. 59-60). Allerdings wird anerkannt, dass die Standardmethoden in der Praxis aufgrund mangelnder empirischer Fremdvergleichswerte weniger geeignet sein können als die gewinnbezogenen Methoden. Insofern ist die OECD mittlerweile von der Sichtweise abgekommen, dass die Standardmethoden bevorzugt anzuwenden sind. Vielmehr wird nun für jeden Einzelfall die „am besten geeignete“ Methode in den Vordergrund gestellt (Schwerdt, 2013, S. 141; OECD, 2011, S. 59-60).

Empirische Ergebnisse

Die folgende Tabelle zeigt die Ergebnisse einer Untersuchung von Hummel & Pedell (2009) bei grösseren deutschen Unternehmen zur Anwendung der steuerlichen Verrechnungspreismethoden. Die drei Standardmethoden kommen zusammengefasst mit etwa 70% am häufigsten zur Anwendung, wobei dieser Anteil bei Markenrechten mit insgesamt 42% deutlich geringer ist. Vielfach stehen bei Markenrechten aufgrund deren Einzigartigkeit verhandlungsbasierte oder andere Methoden im Fokus. Am wenigsten häufig wird gemäss der Studie die transaktionsbezogene Nettomargenmethode in der Praxis genutzt (S. 6-12).

| Transaktion | Preisvergleichs- methode |

Kostenaufschlags- methode |

Wiederverkaufspreis- methode |

Transaktionsbezogene Nettomargenmethode |

Gewinnaufteilungs- methode |

Verhandlungsorientierte Methode |

Andere |

|---|---|---|---|---|---|---|---|

| Vorprodukte | 15% | 54% | 5% | 2% | 5% | 14% | 6% |

| Fertigprodukte | 19% | 28% | 24% | 6% | 9% | 10% | 3% |

| Dienstleistungen | 14% | 56% | 3% | 1% | 3% | 16% | 7% |

| Markenrechte | 17% | 19% | 6% | 3% | 11% | 20% | 23% |

Lern- und Praxismaterialien

| Fallstudien |

|---|

Quellen

Literaturverzeichnis

- Baumhoff, H., Dücker, R. & Köhler, S. (2010). Besteuerung, Rechnungslegung und Prüfung der Unternehmen. Wiesbaden: Gabler.

- Brähler, G. (2014). Internationales Steuerrecht. Grundlagen für Studium und Steuerberaterprüfung (8. Aufl.). Wiesbaden: Gabler.

- Ewert, R. & Wagenhofer, A. (2014). Interne Unternehmensrechnung (8. Aufl.). Berlin: Springer.

- Friedl, G., Hofmann, C. & Pedell, B. (2013). Kostenrechnung. Eine entscheidungsorientierte Einführung (2. Aufl.). München: Vahlen.

- Hummel, K. & Pedell, B. (2009). Verrechnungspreissysteme in der Unternehmenspraxis. Controlling, 21. Jg., Heft 11, S. 6-12.

- Kahle, H. (2007). Internationale Verrechnungspreise aus steuerlicher Sicht. ZfCM, Controlling & Management, 51 H. 2, S. 96-101.

- Khan Academy (2012, 08. Oktober). Transfer Pricing and Tax Havens (Online-Video). Online (26.02.2016): http://www.youtube.com/watch?v=TLSYwkWCIzA.

- OECD (Hrsg.). (2011). OECD-Verrechnungspreisleitlinien für multinationale Unternehmen und Steuerverwaltungen 2010. OECD Publishing.

- Pfaff, D. & Stefani, U. (2006). Verrechnungspreise im Spannungsfeld zwischen Theorie und Praxis. Universität Zürich.

- Raschle, N. A. & Borriello, M. (2011). Neue OECD-Verrechnungspreis-Richtlinien in der Unternehmenspraxis. Der Schweizer Treuhänder, 12/11, S. 1075-1080.

- Schwerdt, D. (2013). Verrechnungspreismethoden und Ökonomische Analyse. In: R. Dawid & K. Dorner (Hrsg.). Verrechnungspreise. Grundlagen und Praxis (S. 137-197). Wiesbaden: Springer Gabler.

- Weber, J. & Schäffer, U. (2014). Einführung in das Controlling (14. Aufl.). Stuttgart: Schäffer-Poeschel.

Weiterführende Literatur

- EY. (2013). Navigating the choppy waters of international tax. 2013 Global Transfer Pricing Survey. EYGM Limited.

- KPMG. (2011). Global Transfer Pricing Review. KPMG International.

- OECD (Hrsg.). (2011). OECD-Leitsätze für multinationale Unternehmen. OECD Publishing.

Autoren

Pascal Sommer, Adrian Tschopp, Jasmin Wydler