Renditeorientierte Messgrössen: Unterschied zwischen den Versionen

K (Schützte „Renditeorientierte Messgrössen“ ([edit=sysop] (unbeschränkt) [move=sysop] (unbeschränkt))) |

|

(kein Unterschied)

| |

Version vom 12. September 2013, 23:08 Uhr

Um die Leistung verschiedener Investment-Center vergleichen zu können, werden oft Kennzahlen der Kapitalrentabilität verwendet. Diese ermöglichen einen leichteren Vergleich als absolute Grössen wie beispielsweise Reingewinn, EBIT oder EBITDA und nehmen Bezug auf das eingesetzte Kapital. In der Praxis werden verschiedene Varianten zur Messung der Kapitalrentabilität verwendet (Gladen, 2011, S. 73).

Rentabilitätskennzahlen

Um die Leistung von Investment-Centern zu messen, steht eine Vielzahl von Rentabilitätskennzahlen zur Verfügung. Diese werden in der Fachliteratur nicht einheitlich definiert. In den nachfolgenden Kapiteln werden die gängigsten Rentabilitätskennzahlen erläutert.

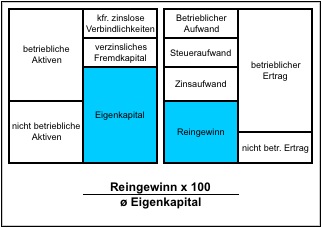

ROE

Mit dem Return on Equity (ROE) – auch Eigenkapitalrendite genannt – kann berechnet werden, wie sich das ins Investment-Center investierte Kapital verzinst. Die Kernaussage dieser Kennzahl ist somit, wie effizient der Mitteleinsatz aus Sicht der Inhaber ist (Hail, 2002, S. 56). Die Leistung verschiedener Investment-Center kann auf diese Weise gut miteinander verglichen werden. Der ROE kann für den Reingewinn vor Steuern (Bruttorendite) oder nach Steuern (Nettorendite) berechnet werden. Da Investment-Center in der Regel keinen Einfluss auf die Steuern nehmen können, empfiehlt sich oft die Bruttorendite (Gladen, 2011, S. 73). Insbesondere, wenn die Leistung von Investment-Centern in verschiedenen Ländern verglichen werden soll, ist es sinnvoll die Bruttorendite zu verwenden. Auf diese Weise kann der Einfluss steuerlicher Unterschiede zwischen den einzelnen Ländern ausgeschlossen werden (Brühl, 2012, S. 420). Zu beachten gibt es bei dieser Kennzahl, dass sie von der Finanzierungsstruktur abhängig ist. Der Verschuldungsgrad beeinflusst einerseits die Eigenkapitalrendite (ertragsbezogener finanzieller Leverage-Effekt), andererseits aber auch die Volatilität der Eigenkapitalrendite (risikobezogener finanzieller Leverage-Effekt) (Gladen, 2011, S.73).

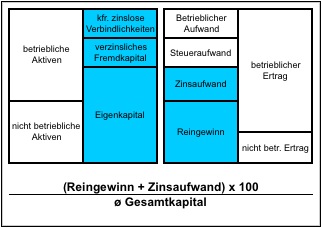

ROI / ROA

Der Return on Investment (ROI) wird in der Fachliteratur unterschiedlich berechnet. Während Brühl (2012, S. 420) den Reingewinn vor Zinsaufwand und Steueraufwand verwendet, nehmen Gladen (2011, S. 74) und Ewert & Wagenhofer (2007) den Reingewinn vor Zinsaufwand, jedoch nach Steueraufwand. Letzterer entspricht häufig auch dem Return on Assets (ROA) (Ewert & Wagenhofer, 2007, S. 528). Bei der Berechnung des ROI von Investment-Centern ist es zweckmässig, den betrieblichen Erfolg im Verhältnis zum gesamten betriebsnotwendigen Vermögen zu messen. Auf diese Weise ist es möglich, die Ertragskraft eines Investment-Centers unabhängig von der Finanzierungsstruktur zu ermitteln. Die Vernachlässigung der Finanzierungsstruktur ist für Investment-Center insofern richtig, da sie in der Regel keine Finanzierungsentscheidungen treffen dürfen (Gladen, 2011, S. 73-74).

Der ROI ermöglicht zwei Interpretationen (Hail, 2002, S. 56):

- Die Fähigkeit der optimalen Nutzung des investierten Vermögens (Aktivseite der Bilanz)

- Die gesamten Rückflüsse an die Kapitalgeber, unabhängig von der Finanzierungsform

Der ROI eignet sich, um die Unternehmenszentrale nicht mit Detailinformationen zu überfluten. Aufgrund dessen wurde der ROI als finaler Indikator sowohl für die operative Effizienz als auch für den daraus resultierenden finanziellen Erfolg einer Geschäftseinheit verbreitet. Folglich wird der ROI in vielen Unternehmen als eine der zentralen Spitzenkennzahlen zur finanziellen Führung von Investment-Centern verwendet (Schedler, 2005, S. 88).

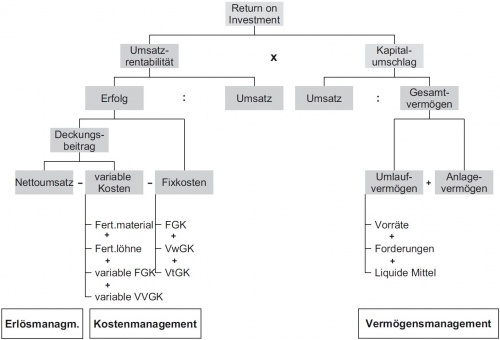

DuPont-Kennzahlensystem

In der Praxis wird am häufigsten der ROI für die Leistungsmessung von Investment-Center verwendet (Albrecht, Stice, Stice & Swain, 2008, S. 964). Mittels des DuPont-Kennzahlensystems kann die Berechnung des ROI in der nebenstehenden Grafik übersichtlich dargestellt werden (Gladen, 2011, S. 83-85). Bei der Kontrolle von Investment-Centern mittels des DuPont-Kennzahlensystems werden lediglich Kennzahlen für das Erfolgsziel berücksichtigt. Dies wird darin begründet, dass die Verantwortung für Finanzierung, Liquidität, Steuerpolitik und die Unternehmensstrategie der obersten Konzernleitung vorbehalten bleibt. An der Spitze (oberste Ebene) der DuPont-Kennzahlenpyramide steht der Erfolg aus dem eingesetzten Kapital (ROI), welcher das oberste Ziel eines Investment Centers verkörpert. Damit die Gewinne der Investment-Center miteinander verglichen werden können, werden sie durch die Höhe des eingesetzten Kapitals relativiert. Auf der mittleren Ebene wird der ROI getrennt in die relativen Kennzahlen Umsatzrentabilität und Umschlagshäufigkeit. Diese beiden Kennzahlen dienen der Ursachenanalyse und weisen auf Ansatzpunkte zur Verbesserung des ROI hin. Auf der untersten Ebene werden nur noch absolute Grössen dargestellt. Einerseits wird auf dieser Ebene die Entstehung von Erlösen und Kosten als wichtiger Bestimmungsfaktor des Gewinnes analysiert. Andererseits bezieht sich die Analyse auf die Höhe und Zusammensetzung des Vermögens, insbesondere des kurzfristig beeinflussbaren Umlaufvermögens (Gladen, 2011, S. 83-85).

ROC / RONA / ROIC

Die folgend beschriebene Kennzahl hat in der Literatur unterschiedliche Bezeichnungen. Diese lauten: Return on Capital (ROC), Return on Net Assets (RONA) oder Return on Invested Capital (ROIC) (Ewert & Wagenhofer, 2007, S. 528-529; Gladen, 2011, S. 74-75).

Bei diversen nichtverzinslichen Verbindlichkeiten, wie beispielsweise Anzahlungen von Kunden oder Lieferantenkreditoren, wird ein implizierter Zins einberechnet, welcher dementsprechend den Reingewinn mindert. Falls diese Verbindlichkeiten bei der Renditeberechnung in der Gesamtkapitalgrösse verbleiben, erfolgt eine Doppelverrechnung dieser Kapitalkosten (Ewert & Wagenhofer, 2007, S. 528-529). Um dies zu vermeiden, wird bei dieser Kennzahl der Reingewinn mit dem Zinsaufwand addiert und ins Verhältnis zum Kapital abzüglich der nicht verzinslichen Verbindlichkeiten (Abzugskapital) gesetzt (Gladen, 2011, S. 74-75). Diese Methode hat den Vorteil, dass keine Doppelberechnung der Kapitalkosten erfolgt. Im Zähler wurde der implizite Zins bereits berücksichtigt, beispielsweise in Form von Verzichten auf Skontoabzügen bei den Lieferantenrechnungen (Gladen, 2011, S.74). Anstatt mit Reingewinn addiert um den Zinsaufwand kann diese Kennzahl auch mit dem EBIT berechnet werden (Prätsch, Schikorra & Ludwig, 2007, S. 276).

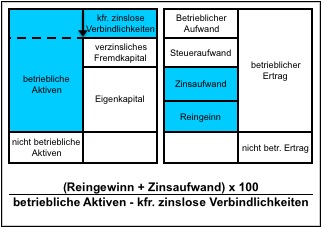

ROCE / RONOA

Der oben beschriebene ROC und der Return on Capital Employed (ROCE) – in der Fachliteratur auch als Return on Net Operating Assets (RONOA) bezeichnet (Sutton, 2004, S. 613) – unterscheiden sich nur in der Berechnungsart. Bei der Berechnung des ROCE wird der Fokus nicht mehr auf das Unternehmen sondern auf den Betrieb gelegt. Deshalb werden in der Bilanz und Erfolgsrechnung die nicht betrieblichen Bilanz- und Erfolgsrechnungspositionen abgezogen. Zudem werden die kurzfristigen zinslosen Verbindlichkeiten den betrieblichen Aktiven abgezogen, aus denselben Gründen wie beim ROC. Auf diese Weise wird das Betriebsergebnis vor Zinsen im Verhältnis zu den betrieblichen Aktiven abzüglich der kurzfristigen zinslosen Verbindlichkeiten gemessen (Gladen, 2011, S. 74-75).

Analog wie beim ROC kann auch der ROCE anstatt mit Reingewinn vor Zinsaufwand mit dem EBIT berechnet werden (Prätsch, Schikorra & Ludwig, 2007, S. 276).

Vorteile Renditekennzahlen

Die Leistungsmessung mittels Renditekennzahlen wird unter anderem aus folgenden Gründen angewandt:

- Die Messung von Investment-Centern mit Renditegrössen ermöglicht einen Quervergleich zwischen Unternehmungen unterschiedlicher Grösse (Hail, 2002, S. 53).

- Da die Kennzahlen jeweils das Kapital im Nenner haben, gibt es den Anreiz, das Kapital möglichst tief zu halten. Der Gewinn im Zähler ist zu steigern.

- Der Einfluss des Verschuldungsgrades auf die Eigenkapitalrendite bewirkt, dass das Eigenkapital möglichst tief gehalten werden soll (ertragsbezogener finanzieller Leverage-Effekt), sofern die Kapitalstruktur überhaupt im Einflussbereich des Managements im Investment-Center liegt (Gladen, 2011, S. 73).

Nachteile Renditekennzahlen

Neben den genannten Vorteilen sind folgende Nachteile der renditeorientierten Messgrössen zu beachten:

- Projekte mit einem positiven Kapitalwert, aber einem ROI unter dem bestehenden ROI, werden nicht durchgeführt (Ewert & Wagenhofer, 2008, S. 529).

- Die Optimierung von kurzfristigen Gewinnen zur Verbesserung von Renditekennzahlen kann dazu führen, dass die Konzentration auf langfristige Gewinne vernachlässigt wird (Controllingportal, online).

- Die Chancen und die Risiken werden bei den Renditekennzahlen nicht berücksichtigt (Eller, 2002, S. 111).

- Rentabilitätskennzahlen sind abhängig vom verwendeten Rechnungslegungssystem (Winter, 2004, S. 37).

Anwendung in der Praxis

Renditekennzahlen werden in der Praxis als die wichtigsten Anhaltspunkte für die Beurteilung der operativen Leistungskraft eines Unternehmens benutzt (Hail, 2002, S. 54 ). Um den Bezug von eingesetztem Kapital zu messen, werden Renditegrössen (Rentabilitätskennzahlen) in Betracht gezogen. Renditegrössen werden in Unternehmen oft als Anreizsystem für Manager verwendet und geben Auskunft über deren Leistung (Ewert, Wagenhofer, 2007, S. 523 - 526).

Quellen

Literaturverzeichnis

- Albrecht, S., Stice, E., Stice, J. & Swain, M. (2008). Accounting concepts & applications (11. Aufl.). Mason: Rob Dewey.

- Brühl, R. (2012). Controlling. Grundlagen des Erfolgscontrollings (3. Aufl.). München: Oldenbourg Wissenschaftsverlag.

- Controllingportal. Homepage. Online (05.11.2012): http://www.controllingportal.de

- Eller, R. (Hrsg.). (2002). Modernes Risikomanagement. Wiesbaden: Gabler.

- Ewert, R. & Wagenhofer, A. (2008). Interne Unternehmensrechnung (7. Aufl.). Berlin: Springer.

- Gladen, W. (2011). Performance Measurement. Controlling mit Kennzahlen (5. Aufl.). Wiesbaden: Gabler.

- Hail, L. (2002). Kennzahlenanalyse. Beurteilung von Abschlussinformationen mit Hilfe finanzieller Kennzahlen und Kennzahlensysteme.Der Schweizer Treuhänder, 1-2/2002, S. 53-66.

- Prätsch, J., Schikorra, U. & Ludwig, E. (2007). Finanzmanagement (3. Aufl.). Berlin: Springer.

- Schedler, B.H. (2005). Leistungsmessung in multinationalen Unternehmen. Dissertation Nr. 3057 an der Universität St. Gallen

- Sutton, T. (2004). Corporate Financial Accounting & Reporting (2. Aufl.). Glasgow: Bell & Bain.

- Trachsel, V. (2012). Modul Controlling Performance Measurement. Unveröffentlichter Foliensatz, Hochschule Luzern-Wirtschaft.

- Winter, H. (2004). Risikomanagement und effektive Corporate Governance. Das Spannungsfeld von wertorientierter Unternehmenssteuerung und externer Rechnungslegung. Wiesbaden: Gabler.

Weiterführende Literatur

- Gygi, B. (2011, 7. Oktober). Die Karriere der Kennzahl Rona im Oerlikon-Konzern. Neue Zürcher Zeitung, S. 13

- Preissler, P. (2008). Betriebswirtschaftliche Kennzahlen. München: Oldenbourg Wissenschaftsverlag.

- Schäfler, U. & Weber, J. (2011). Die Kennzahl ROCE ist ein Biest, denn es gibt nichts, was ihr entgeht. Zeitschrift für Controlling & Management. 05/2011. S. 291-294.