Working Capital Management

Das Working Capital Management (WCM) ist ein Instrument des strategischen Controllings, des Risikocontrollings sowie des Finanzcontrollings (Heesen & Moser, 2017, S. 5–6). Das WCM beinhaltet das Management des Umlaufvermögens und der kurzfristigen Verbindlichkeiten eines Betriebes (Sure, 2014, S. 12). Unter Working Capital wird das Nettoumlaufvermögen verstanden, also die Differenz zwischen dem Umlaufvermögen und den kurzfristigen Verbindlichkeiten (S. 2). Das Management hat das Ziel der Effizienzsteigerung, der Optimierung des gebundenen Kapitals und der Verbesserung der Finanzstruktur (Heesen & Moser, 2017, S. 6). Ein Liquiditätsengpass und die Gefahr der Zahlungsunfähigkeit sollen minimiert werden. Um diese Ziele zu erreichen sollen Prozesse, Grössenordnungen der Posten, Konditionen und Zusammenhänge überdenkt, neu definiert und umgesetzt werden (S. 3).

Definition des Working Capitals

Gross vs. Net Working Capital

Zuerst müssen die Begriffe Bruttoumlaufvermögen (Gross Working Capital) und Nettoumlaufvermögen (Net Working Capital) klar voneinander abgegrenzt werden. Das Bruttoumlaufvermögen (also das Total des Umlaufvermögens) gibt Auskunft über die vorhandene Liquidität bzw. den Finanzierungsspielraum (Heesen & Moser, 2017, S. 7).

Eine engere bzw. konservativere Betrachtung bietet da schon das Nettoumlaufvermögen, welches die mögliche Verfügbarkeit vom Umlaufvermögen nach Abzug der kurzfristigen Verbindlichkeiten zeigt (Sure, 2014, S. 7). Deshalb wird diesem auch eine grössere Bedeutung zugemessen (Heesen & Moser, 2017, S. 7). Unter dem Working Capital versteht man deshalb normalerweise auch das Netto- und nicht das Bruttoumlaufvermögen (Sure, 2014, S. 7). So auch in den weiteren Ausführungen auf dieser Seite.

Mögliche Definitionen

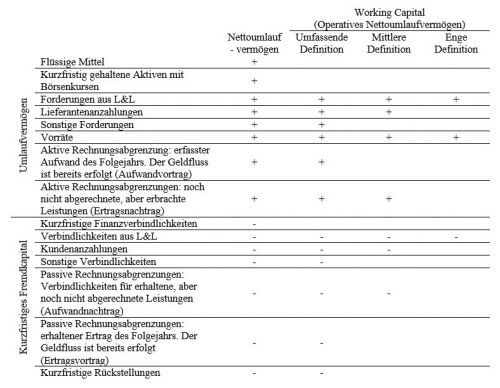

Es gibt auch innerhalb der Begrifflichkeit des Nettoumlaufvermögens umfassendere und engere Definitionen, wobei deren Abgrenzungen teilweise auch etwas unscharf sein können. Nachfolgend in Abbildung 1 die Definition nach Lütolf et al. (2019), welche zum einen das Working Capital mit dem operativen Nettoumlaufvermögen gleichsetzt und dieses dann in eine umfassende, mittlere und enge Betrachtung unterteilt (S. 560).

Kennzahlen

Kapitalbindungsdauer

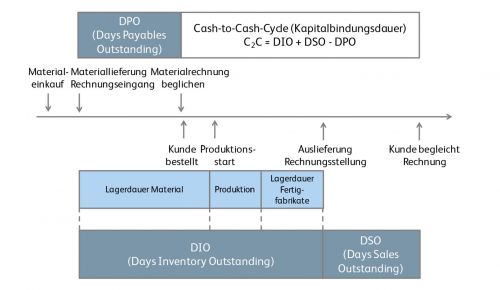

Beim Working Capital handelt es sich um kurzfristige Investitionen zur Erfüllung der operativen Geschäftsprozesse (Wöhrmann et al., 2012, S. 84). Das Kapital ist dabei für eine bestimmte Zeitdauer gebunden. Diese Kapitalanbindungsdauer wird oft als Cash-to-Cash Cycle (C2C) bzw. Net Trade Cycle (NTC) bezeichnet. Die Kennzahl dient als Performance-Messung des WCM (Passardi & Rupp, 2016, S. 532).

In Abbildung 2 sind die wichtigsten Kennzahlen des Working Capitals (enge Definition) ersichtlich. Der C2C errechnet sich demnach aus der Debitorenlaufzeit (DSO, Days Sales Outstanding), der Lagerdauer (DIO, Days Inventory Outstanding) und der Kreditorenlaufzeit (DPO, Days Payables Outstanding). Deren Höhen sind branchen- und länderabhängig, wobei sich vor allem beim DSO grosse Unterschiede zeigen. Eine Branche mit einem tiefen DSO ist beispielsweise der Detailhandel, während die Maschinen- und Elektroindustrie hohe Debitorenlaufzeiten aufweisen. Im Ländervergleich sind die Schweiz oder die USA mit einer durchschnittlichen Laufzeit von etwa 50 Tagen am schnellsten im Bezahlen der Rechnungen. In Ländern wie Italien, China oder Griechenland lässt man sich mit rund 90 Tagen vergleichsweise viel Zeit (Lütolf et al., 2019, S. 573–574). Die Berechnung kann sowohl auf Jahresbasis wie auch auf Basis von monatlichen oder quartalsweisen Beständen erfolgen. Bei Unternehmen mit grossen saisonalen Schwankungen kann eine Berechnung auf Jahresbasis der Aussagekraft schaden (S. 571). Für die Berechnung auf Monatsbasis werden in den folgenden Formeln Monatsgrössen statt Jahresgrössen eingesetzt und diese mit 30 statt 360 Tagen multipliziert.

|

DSO = [math]\displaystyle{ \frac{FLL}{Umsatz} }[/math] x 360 DIO = [math]\displaystyle{ \frac{Lagerbestand}{Umsatzkosten} }[/math] x 360 DPO = [math]\displaystyle{ \frac{VLL}{Umsatzkosten} }[/math] x 360 |

(VLL = Verbindlichkeiten aus Lieferungen und Leistungen, FLL = Forderungen aus Lieferungen und Leistungen)

Weiter können auch Debitorenumschlag (STR, Sales Turnover Ratio), Lagerumschlag (ITR, Inventory Turnover Ratio) und Kreditorenumschlag (PTR, Payables Turnover Ratio) errechnet werden. Eine Lagerdauer von 90 Tagen heisst beispielsweise, dass sich das Lager viermal im Jahr umschlägt (Lütolf et al., 2019, S. 569).

|

STR = [math]\displaystyle{ \frac{360}{DSO} }[/math] ITR = [math]\displaystyle{ \frac{360}{DIO} }[/math] PTR = [math]\displaystyle{ \frac{360}{DPO} }[/math] |

Working Capital Ratio

Ergänzend zur tagesgenauen Ermittlung des Kapitalbedarfs mit dem C2C ist für Unternehmen auch die Relation zwischen Working Capital und Umsatz zentral. Die Working Capital Ratio (WCR) stellt das Working Capital ins Verhältnis zum Umsatz. Bei steigendem Umsatz ist dabei eine möglichst konstante oder sogar sinkende Kennzahl anzustreben (Passardi & Rupp, 2016, S. 534). Die WCR erlaubt den Vergleich zwischen unterschiedlich grossen Unternehmen. Berücksichtigt werden müssen jedoch allfällige Unterschiede bei der Definition des Working Capitals oder beim Erhebungszeitpunkt (Lütolf et al., 2019, S. 574).

|

WCR = [math]\displaystyle{ \frac{WC}{Umsatz} }[/math] |

Strategische Ausrichtung

Beim Working Capital Management (WCM) geht es kurz gesagt um den Trade-off zwischen der erwarteten Profitabilität und dem Risiko in einen Liquiditätsengpass zu geraten. Es gibt demnach zwei Hauptziele, welche im Rahmen des WCM verfolgt werden. Je nachdem welchem Ziel mehr Bedeutung zugemessen wird, wird eine konservative oder eine aggressive Strategie eingeschlagen. Als moderate Strategie wird ein Kompromiss zwischen den beiden Strategien bezeichnet (Sure, 2014, S. 18–20).

Konservative Strategie

Bei der konservativen Strategie geht es um die Liquiditätssicherung. Der Saldo des Working Capitals zeigt auf, ob die kurzfristige Liquidität per Stichtag gewährleistet ist (Passardi & Rupp, 2016, S. 532). Um das Risiko eines Liquiditätsengpasses zu reduzieren, wird dabei eine niedrige Profitabilität hingenommen (Sure, 2014, S. 19–20). Dies geht meist mit einem positivem Working Capital einher (Passardi & Rupp, 2016, S. 532). Das bedeutet, dass kurzfristige aktive Bilanzpositionen teilweise langfristig finanziert sind, was den gängigen Finanzierungsregeln entspricht (Wöhrmann et al., 2012, S. 84).

Aggressive Strategie

Bei der aggressiven Strategie geht es um die Liquiditätsfreisetzung. Der Saldo des Working Capitals stellt einen Teil des durch die operativen Geschäftsprozesse gebundenen Vermögens dar. Für dessen Finanzierung fallen Zinsaufwendungen an (Passardi & Rupp, 2016, S. 532). Um diesen Aufwand möglichst gering zu halten, wird ein hohes Liquiditätsrisiko zu Gunsten einer vergleichsweise hohen Profitabilität hingenommen (Sure, 2014, S. 20). Dies kann unter gewissen Umständen auch mit einem negativen Working Capital einher gehen (Passardi & Rupp, 2016, S. 532). Das bedeutet, dass langfristige aktive Bilanzpositionen teilweise kurzfristig finanziert sind, was den gängigen Finanzierungsregeln widerspricht. Dies stellt bei Unternehmen mit einem schnellen Warenumschlag, jedoch kein grösseres Problem dar. Die Waren müssen in diesem Fall schneller verkauft werden, als dass Lieferantenrechnungen bezahlt werden müssen (Wöhrmann et al., 2012, S. 84).

Working Capital als Wertgenerator

Traditionell wurde ein hohes Working Capital als eine positive Komponente in der Unternehmensführung betrachtet. Die moderne Sichtweise ist, dass es eine Bremse für die Financial Performance darstellt. Der Aspekt der Liquiditätssicherung wird in seiner Wichtigkeit zunehmend vom Aspekt der Liquiditätsfreisetzung verdrängt (Sagner, 2014, Kap. 1). Bei der Unternehmenssteuerung überwiegt regelmässig die aggressive Strategie. Das WCM ist deshalb darauf ausgerichtet, das nötige Working Capital für die betriebliche Leistungserstellung auf ein Minimum zu beschränken. Dies wird vor allem dadurch erreicht, dass die Kapitalanbindungsdauer möglichst reduziert wird (Passardi & Rupp, 2016, S. 532).

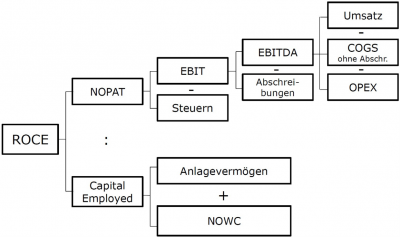

Die Grundidee hinter der Implementierung eines Working Capital Managements (WCM) ist es, die im operativen Geschäft gebundenen finanziellen Mittel aktiv zu managen und dadurch, wenn möglich, finanzielle Mittel freizusetzen. Durch diese Freisetzung kann der Wert der Unternehmung gesteigert werden. Am besten erklärt werden, kann dieser Vorgang mithilfe der in Abbildung 3 aufgezeigten Zusammenhänge zwischen den einzelnen Grössen (Lütolf et al., 2018, S. 564–566).

Durch ein aktives WCM kann, das in den Net Operating Assets (NOA) gebundene Vermögen reduziert werden. Dafür gibt es verschiedene Herangehensweisen. Eine Möglichkeit ist die Reduzierung der Anzahl Tage, die an Lagerhaltung benötigt werden. Da dadurch weniger Wert im Lager liegt, sinken die NOA. Ein anderer Ansatzpunkt ist die Verminderung der Forderungen aus Lieferungen und Leistungen oder eine Erhöhung der Verbindlichkeiten aus Lieferungen und Leistungen. Dadurch sind weniger eigene Mittel gebunden und die NOA sinken. Wie der Abbildung 3 zu entnehmen ist, führen tiefere NOA, in Kombination mit einem konstanten Net Operating Profit after Taxes (NOPAT) zu einer höheren Rendite auf dem Kapital. Dadurch kann ein aktives WCM als Wertgenerator eingesetzt werden (Lütolf et al., 2018, S. 565).

Laut der jährlichen Working Capital Studie des Wirtschaftsprüfers PwC kann eine Optimierung des Working Capitals zur Freisetzung von finanziellen Mitteln führen, die rund 55 Prozent der bisherigen Investitionen ausmachen. Dies ist insofern spannend, als dass diese Mittel ohne grosse Einschränkungen und ohne Aufnahme zusätzlichen Kapitals zur Verfügung stehen (PwC, 2019, S. 2).

Massnahmen des Working Capital Managements

Wie im vorigen Kapitel erläutert, steht in der heutigen Betrachtung des WCM vor allem die Liquiditätsfreisetzung im Zentrum. Für eine Optimierung des Working Capitals (enge Definition) mit dem Ziel einer Rentabilitätssteigerung können Massnahmen in drei verschiedenen Bereichen ergriffen werden. Das WCM besteht aus den Bereichen Forderungsmanagement (Order to Cash), Lagermanagement (Forecast to Fulfill) und Verbindlichkeitenmanagement (Purchase to Pay) (Lütolf et al., 2019, S. 582). Diese sind in häufig in den Verantwortungsbereichen der Kreditabteilung, der Marketing-/Produktionsabteilung und der Einkaufsabteilung angesiedelt. Darüber hinaus benötigt ein effektives und effizientes WCM jedoch auch eine übergeordnete Management- und Kontrollfunktion. Diese Funktion soll eine gesamtunternehmerische Sichtweise sicherstellen und wird meist dem CFO zugeschrieben (Sure, 2014, S. 22–23).

Im Folgenden werden verschiedene Massnahmen aufgezählt, welche direkt oder indirekt die Kapitalanbindungsdauer reduzieren und damit zu einer Abnahme des Working Capitals führen. Diese Aufzählung soll jedoch nicht so verstanden werden, dass ein Unternehmen willkürlich einzelne dieser Massnahmen auswählen kann. Zielführend ist ein ganzheitliches WCM. Dabei muss ermittelt werden, in welchem Bereich der Grund für das überhöhte Working Capital liegt und dort zielgerichtet die Massnahmen angesetzt werden. Dieser Umstand zeigt die hohe Komplexität des WCM (Wöhrmann et al., 2012, S. 85).

Forderungsmanagement

Ein Kernprozess zur Verbesserung des Working Capitals ist das Forderungsmanagement , «Order-to-Cash» (Klepzig, 2014, S. 29). Wesentliche Elemente des aktiven Forderungsmanagements liegen in der Festlegung unternehmensweit gültiger Finanz- und Kreditrichtlinien, der Vereinfachung und Beschleunigung der Forderungsliquidation, der Gewährleistung einer zeitnahen Rechnungsstellung sowie in der Erhöhung der Kundenzufriedenheit durch effiziente Prozessgestaltung (Sure, 2014, S. 27). Bei einer zeitnahen Rechnungsstellung ist es zum Beispiel von Vorteil, wenn die Kundinnen und Kunden ihre Rechnungen möglichst schnell bezahlen, da dies zu einem kleineren DSO führt und somit auch zu einer geringeren Kapitalbindung im Working Capital (Lütolf et al., 2018, S. 585). Bonitätsprüfungen können des Weiteren ebenfalls positive Auswirkungen auf das Working Capital haben (Meyer, 2007, S. 59). Damit in Verbindung können Zahlungsausfälle vermindert und individuelle Kreditlimiten vergeben werden.

Die Reduktion der DSO und damit des Debitorenbestands kann mit folgenden Massnahmen erreicht werden:

| Bereich | Massnahmen |

|---|---|

| Kreditrisikomanagement | Bonitätsprüfung |

| Vertragsgestaltung | Vorauszahlungen, Akontozahlungen |

| Rechnungsstellung | Zeitnahe Rechnungsstellung, Gewährung Skonto |

| Inkassomanagement | Verschärfung Mahnwesen, Factoring |

(Lütolf et al., 2019, S. 584–589; Sure, 2014, S. 24–51)

Verbindlichkeitsmanagement

Das Verbindlichkeitsmanagement «Purchase-to-Pay» ist ein essenzieller Baustein des Working Capital Managements (Klepzig, 2014, S. 29). Im Rahmen eines geschlossenen Ansatzes zum Management von Verbindlichkeiten sind wichtige Entscheidungs- bzw. Verhandlungsaspekte die Einkaufsbedingungen, die Kosten von Lieferantenkrediten sowie die Methode und der Zeitpunkt der Zahlung an die Lieferanten verbunden mit der übergeordneten Zielsetzung, so viele spontane kostengünstige Finanzierungsmittel wie möglich für die Organisation zur Verfügung zu stellen und in diesem Zuge maximale Zahlungspotenziale entweder in Form möglichst langer Zahlungsziele oder in Form maximaler Skontoausnutzung auszuschöpfen sowie die Lieferantenstruktur im Sinne eines möglichst effizienten Einkaufs zu optimieren (Sure, 2014, S. 53). In Betrachtung einer wertorientierten Unternehmensführung ist es sinnvoll eine möglichst lange Kreditorenfrist anzustreben, denn damit sinkt das gebundene Kapital unter sonst gleichen Bedingungen (Lütolf et al., 2018, S. 589).

Die Reduktion der DPO und damit des Kreditorenbestands kann mit folgenden Massnahmen erreicht werden:

| Bereich | Massnahmen |

|---|---|

| Lieferantenstrategie | Reduktion Lieferantenzahl |

| Zahlungsbedingungen | Standardisierung und Harmonisierung Zahlungsbedingungen |

| Zahlungsverhalten | Ausnutzung Skonto, Reduktion Zahlungsläufe |

| Geldverkehr | Schnelle und fehlerfreie Zahlungsverbuchung |

(Lütolf et al., 2019, S. 589–590; Sure, 2014, S. 51–74)

Lagermanagement

Zu guter Letzt ist das Lagermanagement «Forecast-to-Fulfill» ein bedeutungsvolles Element zur Optimierung des Working Capitals (Klepzig, 2014, S. 29). Das Lager dient zwischen verschiedenen Phasen des Beschaffungs-, des Produktions- und des Vertriebsprozesses als Puffer und erlaubt es der Unternehmung durch Entkoppelung der Phasen Flexibilität hinsichtlich des Zeitpunktes der Beschaffung von Vorräten, der Planung von Produktionsaufträgen sowie der Bedienung fluktuierender Kundennachfrage, absorbiert dadurch allerdings im Gegenzug finanzielle Ressourcen, was zugleich das Erfordernis eines Vorratsmanagements darlegt (Sure, 2014, S. 75). Durch eine Reduktion von Vorräten wird Working Capital freigesetzt und trägt so zu einer Steigerung der Kapitalrendite bei. Im Rahmen der Produktentwicklung sollte zum Beispiel bereits beachtet werden, dass bei der Verwendung mehrerer Varianten eines Produktes die Variantenbildung möglichst spät im Wertschöpfungsprozess erfolgt (Lütolf et al., 2018, S. 591).

Die Reduktion der DIO und damit des Lagerbestands kann mit folgenden Massnahmen erreicht werden:

| Bereich | Massnahmen |

|---|---|

| Absatzplanung | Verbesserung Nachfrageprognose |

| Einkaufsmanagement | Reduktion Lieferantenzahl, Just–in–Time–Konzept |

| Produktionsmanagement | Späte Variantenbildung, Standardisierung Produktion |

| Lagermanagement | Reduktion Sicherheits– oder Pufferbestände |

| Auslieferung | Minimierung Transportwege |

(Lütolf et al., 2019, S. 591–592; Sure, 2014, S. 74–107)

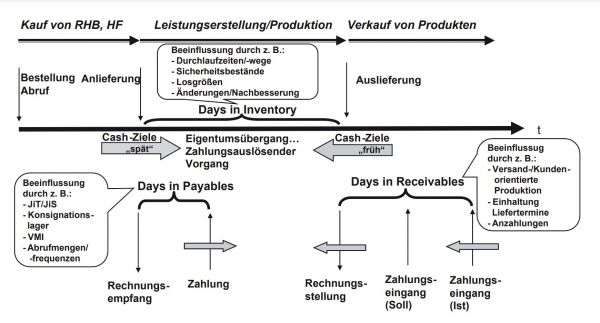

Im Rahmen des Working Capital Zyklus gelingt es guten Finanzcontroller/innen entlang der Zeitachse jeweils Verbindlichkeiten, Forderungen und Bestände im Gleichgewicht zu halten (Klepzig, 2014, S. 26). Das Ziel einer wertorientierten Unternehmensführung ist es, dass die Rendite auf dem eingesetzten Kapital den Kapitalkostensatz übersteigt (Lütolf et al., 2018, S. 582). Wie bereits dargelegt kann eine Freisetzung von Working Capital den Unternehmenswert steigern. Nachfolgend eine Übersicht über mögliche Massnahmen des Working Capital Managements in der Abbildung 4.

Kritische Würdigung

Wie bereits in der Einleitung erwähnt, ist das Working Capital Management (WCM) ein Instrument, um in einer Unternehmung die Finanzstruktur effizienter zu gestalten und dient der Optimierung des gebundenen Kapitals (Heesen, 2013, S. 5). Durch eine Freisetzung von Vermögenswerten, welche im Umlaufvermögen gebunden sind, wirkt sich bei einem konstanten Kapitalkostensatz (WACC) der Abbau des Working Capitals wertsteigernd aus (Lütolf et al., 2018, S. 565). Vorteile sind also eine zielgerichtetere Kapitalbindung und ein potenziell höherer Unternehmenswert.

Weitere positive Auswirkungen entstehen auch indirekt wie ein verbessertes Kreditrating bei der Bank oder höhere Kreditlinien bei Lieferanten (PwC, 2017, S. 14). Eine Reduzierung des Working Capital wird insbesondere durch Beherrschung der relevanten Prozesse erreicht, was das WCM nicht nur zu einem finanziellen Tool macht, sondern auch zu einem operativen Instrument im Tagesgeschäft (Klepzig, 2014, S. 7). Das bedeutet folglich jedoch, dass WCM nicht nur unmittelbar im Blickpunkt der Geschäftsführung liegt. Vielmehr sind alle Parteien einzubeziehen, welche im Wertschöpfungsprozess mitwirken. Entlang der innerbetrieblichen Wertschöpfungskette ist aufgabenbedingt aufgrund unterschiedlicher Interessen der Beteiligten mit Konflikten zu rechnen (Klepzig, 2014, S. 21). Für den nachhaltigen Erfolg des WCM ist es entscheidend die unterschiedlichen Interessen im Unternehmen auszubalancieren, indem nicht einzelne Teilprozesse optimiert werden, sondern die Performance des gesamten Unternehmens im Blick behalten wird (Klepzig, 2014, S. 21). So ist ebenfalls auf den Spagat zwischen Lieferfähigkeit und einem möglichst geringen Lager im Sinne des Working Capitals zu achten.

Das WCM hat besonders seit der Wirtschafts- und Finanzkrise 2008 an Bedeutung gewonnen. Tatsache ist, dass dem WCM in wirtschaftlich guten Zeiten oft zu wenig Aufmerksamkeit geschenkt wird. In Krisenzeiten wie der der Corona-Pandemie wird die Auseinandersetzung mit den Kosten, die aus einem zu hohen Working Capital resultieren, aber nicht nur notwendig, sondern für Unternehmen häufig überlebenswichtig (Wöhrmann et al., 2012, S. 83; Sagner, 2014, Kap. 1). WCM wurde in der Krise oftmals eingesetzt, um innerhalb des Unternehmens verfügbare Liquiditätsreserven freizusetzen (Nevries & Gebhardt, 2013, S. 14). In normalen Zeiten sollte das WCM jedoch eine ebenso hohe Priorität haben, denn es spielt eine wichtige Rolle für die finanzielle Nachhaltigkeit von Unternehmen. Es kann sich nämlich direkt auf die Liquidität, die Rentabilität und die Zahlungsfähigkeit auswirken (Wang, 2020, Kap. 1.2).

Lern- und Praxismaterialien

| Aufgaben | Fallstudien |

|---|---|

Quellen

Literaturverzeichnis

- Birrer, T. K., Rupp, M., & Spillmann, M. (2018). Corporate Treasury Management. Konzepte für die Unternehmenspraxis. Springer.

- Heesen, B. & Moser, O. (2013). Working Capital Management: Bilanzierung, Analytik und Einkaufsmanagement (2. Auflage). Springer.

- Heesen, B. & Moser, O. (2017). Working Capital Management: Bilanzierung, Analytik und Einkaufsmanagement (3. Auflage). Springer.

- Klepzig, H.-J. (2014). Working Capital und Cash Flow. Finanzströme durch Prozessmanagement optimieren (3. Auflage). Springer.

- Lütolf, P., Rupp, M., & Birrer, T. K. (2018). Handbuch Finanzmanagement. Bewertungen, Finanzierungen und Risikomanagement im Rahmen der wertorientierten Unternehmensführung. Zürich: NZZ Libro.

- Lütolf, P., Rupp, M. & Birrer, T. K. (2019). Handbuch Finanzmanagemen. Bewertungen, Finanzierungen und Risikomanagement im Rahmen der wertorientierten Unternehmensführung (2., korrigierte Auflage). NZZ Libro.

- Meyer, C. (2007). Working Capital und Unternehmenswert. Eine Analyse zum Management der Forderungen und Verbindlichkeiten aus Lieferungen und Leistungen (1. Auflage). Deutscher Universitätsverlag.

- Nevries, P. & Gebhardt, R. (2013). Erfolgsfaktoren des Working Capital Managements. Control Manag Rev 57, 14–25.

- Passardi, M. & Rupp, M. (2016). Net Working Capital Management In Rechnungslegung und Unternehmenssteuerung. Expert Focus, 16(8), 530–535.

- PwC (2019). Annual Global Working Capital Study.

- Sagner, J. S. (2014). Working capital management: Applications and cases (E-Book). Wiley. https://learning.oreilly.com/library/view/working-capital-management/9781118933831/c02.xhtml

- Sure, M. (2014). Working Capital Management. Empirische Analyse der Gestaltungsfaktoren des Working Capitals und seiner Komponenten (1. Auflage). Springer.

- Wang, Z., Akbar, M. & Akbar, A. (2020). The Interplay between Working Capital Management and a Firm’s Financial Performance across the Corporate Life Cycle. Sustainability (Basel, Switzerland), 12(4), 1661–.

- Wöhrmann, A., Knauer, T. & Gefken, J. (2012). Kostenmanagement in Krisenzeiten: Rentabilitätssteigerung durch Working Capital Management? Z Control Manag, 56, 83–88.

Autoren

Florian Estermann, Joel Ettlin, Dario Filliger, Pascal Gabriel