Leistungsmessung bei Profit-Centern

Das Management eines Profit-Centers ist verantwortlich für Aufwände und Erträge, die von ihm beeinflusst werden können. Im Gegensatz zu Investment-Centern besitzen die Manager aber keine Verantwortung für Vermögenswerte. Die Leistungsmessung (Performance Measurement) bei Profit-Centern erfolgt deshalb hauptsächlich anhand von Erfolgskennzahlen wie dem Gewinn, den Margen und den Deckungsbeiträgen (Merchant & Van der Stede, 2012, S. 263–264).

Ausgangslage für die Leistungsmessung |

|

Die Leitenden der Profit-Center operieren wie eigenständige Unternehmer und werden auch entsprechend beurteilt. Um eine optimale Leistungsanreizwirkung bei Profit-Center-Managern zu erzielen, ist deshalb eine Abgrenzung nach der Zuständigkeit der Leistungsindikatoren nötig (Hauser, 2003, S. 117). Zuständig ist ein Manager für eine Messgrösse, wenn er diese direkt beeinflussen kann (Hauser, 2003, S. 138). In der Praxis gestaltet sich die Zurechnung von Erträgen und Kosten auf die dezentralen Einheiten oft kompliziert und aufwändig (Bullinger, Spath, Warnecke & Westkämper, 2009, S. 993; Hauser, 2003, S. 138; Weilenmann, 1989, S. 935).

Profit-Center-Arten auf Basis der Zuständigkeit

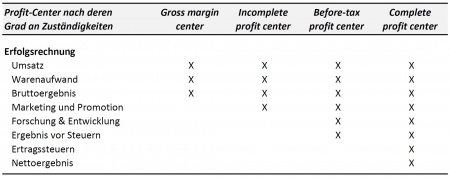

Merchant und Van der Stede (2012) unterscheiden grundsätzlich vier verschiedene Arten von Profit-Centern nach deren Grad der Zuständigkeiten (S. 264-266):

- Gross margin center: Die Manager sind zum Beispiel Verkäufer, die Produkte mit einer vorgegebenen Marge vertreiben. Mögliche Messgrössen sind die Einnahmen, Warenkosten und die Bruttomarge.

- Incomplete profit center: Zusätzlich zum Vertrieb haben Manager dieser Centerart auch die Verantwortung für andere anfallende Kosten wie bspw. für die Werbekosten.

- Before-tax profit center: Diese Art des Profit-Centers entspricht grundsätzlich dem Complete Profit-Center, mit dem Unterschied, dass die Steuern nicht berücksichtigt werden.

- Complete profit center: Das Complete Profit-Center umfasst eine ganze Business Unit. Die Manager sind für alle Leistungen in Zusammenhang mit diesem Geschäftssegment verantwortlich.

In Abbildung 1 sind die Verantwortlichkeiten der unterschiedlichen Profit-Center Typen zusammenfassend dargestellt.

Bedeutung der Verrechnungspreise

Für eine umfassende Leistungsmessung sind bei Profit-Centern neben der Abgrenzung der Verantwortungsbereiche auch Verrechnungspreise für Waren und Dienstleistungen zwischen den einzelnen Profit-Centern in einem Konzern essentiell. Grundsätzlich bilden Marktpreise die beste Bemessungsgrundlage (Ewert & Wagenhofer, 2014, S. 576). Nicht immer gibt es aber einen externen Markt, der die Preise bestimmt. Trotzdem werden oft einzelne organisatorische Einheiten ohne Bezug zu einem externen Markt als Profit-Center geführt. Deshalb wird oftmals auch von „Pseudo-Profit-Centern“ gesprochen (Merchant & Van der Stede, 2012, S. 264; Kleinaltenkamp, Wulff, Jacob & Söllner, 2006, S. 273). Die Preisfestlegung der internen Verrechnungspreise kann deshalb bei Profit-Centern grossen Einfluss auf die Margenaufteilung haben.

Monetäre Messgrössen

Messgrössen aus der Erfolgsrechnung

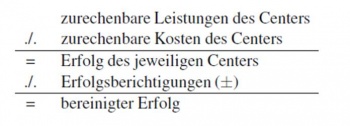

Weil in Profit-Centern die Kapitalstruktur nicht berücksichtigt wird, sind Kennzahlen aus der Erfolgsrechnung geeignete Messgrössen für die Leistungsmessung. Die Erfolgsrechnung eines Centers wird deshalb spezifisch an den Leistungsbeitrag angepasst, welcher das jeweilige Center zum gesamten Unternehmenserfolg beiträgt (Bullinger et al., 2009, S. 993). Mit dem bereinigten Erfolg kann somit ein Profit-Center an dem Aspekt gemessen werden, auf welchen die Teilorganisation einen Einfluss hat (Truijens, 2011, S. 175-176). Abbildung 2 zeigt das Basisschema auf, wie der bereinigte Erfolg eines Centers zustande kommt.

Aus der bereinigten Erfolgsrechnung können anschliessend folgende Kennzahlen für die Leistungsmessung eruiert werden:

- Umsatz

- Kosten

- Margen

- Bruttogewinn

- Deckungsbeiträge (DB)

- EBITDA (Earnings before interests, taxes, depreciation and amortisation)

- EBIT (Earnings before interest and taxes)

- NOPAT (Net operating profit after taxes)

Häufig werden Gewinngrössen wie der EBITDA oder EBIT als Zielgrössen eines Profit-Centers definiert, da mit den Gewinnkennzahlen der Bereichsleiter versucht, den Umsatz zu erhöhen und die Kosten zu senken (Trachsel & Gysler, 2012). Gemäss Gladen eignet sich auch der NOPAT für die Leistungsmessung von Profit-Centern. Der Vorteil dieser Gewinngrösse liegt darin, dass anrechenbare Steuern, welche Finanzierungskosten enthalten, abgezogen werden (Gladen, 2011, S. 72). Da es diverse Gewinngrössen gibt, ist es im Allgemeinen wichtig, dass genau definiert wird, wie diese errechnet werden. Insbesondere muss bestimmt werden, ob betriebsfremder Erfolg und zentrale Dienstleistungen vor oder nach Steuerabzug berücksichtigt werden (Weilenmann, 1989, S. 939). Bei der Leistungsmessung mit absoluten Gewinngrössen entsteht allerdings der Nachteil, dass die Profit-Center untereinander nicht verglichen werden können, wenn diese unterschiedlich gross sind. Der Gewinn eines Profit-Center kann erst nach Betrachtung der Grösse und des investierten Kapitals als gut oder schlecht bezeichnet werden (Trachsel & Gysler, 2012, S. 411).

Eine mögliche Alternative zu den reinen Gewinngrössen sind der Bruttogewinn und die Bruttomarge. Es ist naheliegend, dass sich diese Kennzahlen gerade für Gross margin center gut eignen, weil sich der Verantwortungsbereich eines solchen Center-Typs auf die Einnahmen und Warenkosten beschränkt, wie das auch beim Bruttogewinn der Fall ist. Die Bruttogewinnmarge hat zudem den Vorteil, dass sie im Bezug zu einer absoluten Zahl steht und damit das Vergleichen verschieden grosser Center ermöglicht (Merchant & Van der Stede, 2012, S. 264).

Deckungsbeitragsrechnung

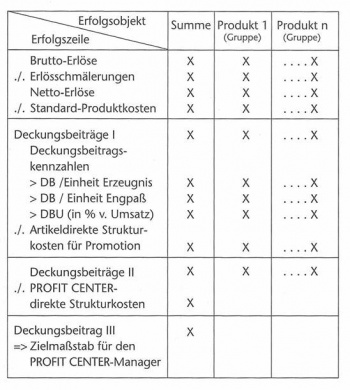

Für die Leistungsmessung von Profit-Centern sind auch Deckungsbeitragsrechnungen auf der Center-Ebene möglich. Dabei werden stufenweise die zurechenbaren Kosten von den zurechenbaren Leistungen jedes Profit-Centers abgezogen. Die Ergebnisse zeigen die Wertbeiträge jedes Profit-Centers am Unternehmensergebnis (Bullinger et al., 2009, S. 993).

Welcher Deckungsbeitragssatz zur Beurteilung eines Centers verwendet wird und wie die Abstufung der Kosten aussieht, hängt von den Kompetenzen bzw. dem Grad der Autonomie der Center-Leitenden ab. Für Hauser (2003) steckt hinter der Deckungsbeitragsrechnung deshalb keine „reine Rechenlogik“, sondern eine „Marktbearbeitungslogik“ (S. 119). Nach den oben erwähnten Center-Typen von Merchant und Van der Stede (2012, S. 264) macht die Bemessung aufgrund des Deckungsbeitrages nur für das Incomplete profit center und das Complete profit center einen Sinn, weil bei einem Gross margin center nur die Einnahmen, Warenkosten und die Bruttomarge aber keine Gemeinkosten oder sonstige Kosten in den Verantwortungsbereich der Center-Leitung fallen.

Abbildung 2 zeigt ein Schema einer stufenweisen Deckungsbeitragsrechnung. Die Abbildung verdeutlicht, dass die Deckungsbeitragsrechnung so aufgebaut ist, dass je nach Grad der Kostenbeeinflussbarkeit der Manager eines Centers eine entsprechend hohe Deckungsbeitragsstufe zu steuern hat. Ein Manager, der keine Strukturkosten beeinflussen kann, wird sich auf den Deckungsbeitrag I konzentrieren. Strukturkosten sind Kosten, die indirekt für den Vertrieb bestimmter Produkte anfallen wie Personalgemeinkosten, Werbeaufwendungen und Kundendienstkosten (Hauser, 2003, S. 122).

Die Leistungsmessung auf der Basis einer Deckungsbeitragsrechnung hat auch die Funktion eines Anreizsystems für die Center-Manager. Weil es sich bei Deckungsbeiträgen wie bei den Gewinngrössen um absolute Zahlen handelt, macht es keinen Sinn, diese Grössen zum Vergleich verschiedener Profit-Centern zu verwenden. Trotzdem werden sie in der Praxis nicht selten in Form von Rennlisten oder Rankings angewendet. Die Leistung wird damit nicht an den individuellen Zielen der einzelnen Personen gemessen, was aus motivationstheoretischer und führungsethischer Sicht fragwürdig erscheint (Hauser, 2003, S. 118).

Rentabilitätsanalyse

Der Return on Investment (ROI) eignet sich hauptsächlich für die Leistungsmessung bei Investment-Centern (Gladen, 2011, S. 84). Auch bei Profit-Centern kann aber unter bestimmten Umständen der Ertrag mit dem eingesetzten Kapital zur Leistungsmessung in Relation gesetzt werden. Weil Manager in Profit-Centern keinen Einfluss auf die Kapitalstruktur nehmen können, würde die Aufteilung des Kapitals in Eigen- und Fremdkapital keinen Sinn machen. Wird aber die Rentabilität auf Basis des Gesamtkapitals berechnet und somit die Finanzierungsstruktur vernachlässigt, kann das Gesamtkapital als Bezugsgrösse wie als Eigenkapital interpretiert werden und das Ergebnis ist sozusagen die durchschnittliche Verzinsung aller Investitionen eines Unternehmens (S. 74). Die angepasste Formel würde somit lauten:

Gesamtkapitalrentabilität = [math]\displaystyle{ \frac{ Erfolg *100}{ Gesamtkapital } }[/math]

Die Problematik von absoluten Leistungsgrössen, die das Vergleichen verschieden grosser Center verfälschen, besteht bei dieser Kennzahl nicht (Trachsel & Gysler, 2012, S. 411). Das Ausweisen der renditeorientierten Messgrösse ROI auf Basis des Gesamtkapitals ermöglicht somit einen Vergleich mehrerer Profit-Center aus unternehmensweiter Sicht.

Weitere Analysen zur Rentabilität können mit Hilfe des DuPont-Kennzahlensystems gemacht werden. Da ein Profit-Center lediglich Entscheidungen auf Erfolgsrechnungsstufe treffen kann, können nur die Kennzahlen im Bereich der Umsatzrentabilität für ein Profit-Center angewendet werden (Gladen, 2011, S. 89; Merchant & Van der Stede, 2012, 263-265). Der Ast der Umsatzrentabilität zeigt dabei den Zusammenhang der einzelnen Kennzahlen und die Einflussfaktoren des Periodenerfolgs (Gladen, 2011, S. 85). Für den Erfolg als Zielgrösse kann der Grad der Zielerreichung beurteilt werden, indem Abweichungsanalysen im Bereich der Kosten- und Erlösdifferenzen gemacht werden. Die bereits im Abschnitt der Deckungsbeitragsrechnung erwähnten Kosten werden noch mit der Analyse der Fixkosten ergänzt (Gladen, 2011, S. 88; Weilenmann, 1989, S. 939).

Nichtmonetäre Messgrössen |

|

Effiziente und schlanke Organisationsstrukturen sind in relativ autonomen Profit-Centern eine Grundlage, um Ziele schneller und besser als die Mitbewerbenden zu erreichen. Die Ziele können stärker auf die Kundenwünsche ausgerichtet und ein Wettbewerbsvorteil erreicht werden (Bullinger et al., 2009, S. 182-183). Für die Gesamtunternehmung ist es wichtig, dass langfristig interne und externe Erfolgspotenziale erschlossen und in kurzer Frist ausgeschöpft werden können. Die nichtmonetären Ziele verhindern dabei eine einseitige Orientierung an kurzfristigen Periodenerfolgen der Profit-Center und liefern einen Beitrag zur wertorientierten Unternehmensführung (Gladen, 2011, S. 49 & 88).

Bei der Dezentralisierung wird sowohl ein Teil der Kompetenz wie auch der Verantwortung an das Profit-Center abgegeben. Für die Verantwortung sind optionale Handlungsziele erforderlich, da der Verantwortungsmechanismus nur funktioniert, wenn die Ziele so bestimmt sind, dass sie mess- und umsetzbar sind und somit zum Mass der Beurteilung des Verantwortlichen dienen können (Bullinger et al., 2009, S. 182-184).

Das Konzept der Balanced Scorecard (BSC) dient dabei als ein mögliches strategisches Managementsystem zur ganzheitlichen Steuerung des Unternehmens, bei welchem alle erfolgsrelevanten Perspektiven bzw. Dimensionen ausgewogen berücksichtigt werden. Es handelt sich dabei um ein System von Masszahlen, das dem Management Anhaltspunkte zur Verbesserung der Unternehmensleistung aufzeigt. Das Konzept ist ein Instrument der strategischen Unternehmensführung, welches die qualitativen und nicht-finanziellen Grössen betont und die Schwächen rein finanzieller Zielsysteme zu vermeiden hilft (S. 205).

Quellen

- Bullinger, H.-J., Spath, D., Warnecke, H.-J. & Westkämper, E. (2009). Handbuch Unternehmensorganisation. Strategien, Planung, Umsetzung (3. Aufl.). Berlin, Heidelberg: Springer Verlag.

- Ewert, R. & Wagenhofer, A. (2014). Interne Unternehmensrechnung (8. Aufl.). Berlin: Springer.

- Gladen, W. (2011). Performance Measurement. Controlling mit Kennzahlen (5. Aufl.). Wiesbaden: Gabler.

- Hauser, M. (2003). Profit-Centers. Center-Controlling. Offenburg: VCW, Verlag für Controlling Wissen.

- Kleinaltenkamp, M., Wulff, P., Jacob, F. & Söllner, A. (2006). Markt- und Produktmanagement. Die Instrumente des Business-to-Business-Marketing (2. Aufl.). Wiesbaden: Gabler.

- Merchant, K. A. & Van der Stede, W. A. (2012). Management Control Systems. Performance Measurement, Evaluation and Incentives (3rd Ed.). Harlow, UK: Prentice Hall.

- Trachsel, V. & Gysler, T. (2012). Herausforderungen bei der Steuerung dezentraler Organisationen. In C. Lengwiler, L. Nadig & M. Pedergnana (Hrsg.). Management in der Finanzbranche - Finanzmanagement im Unternehmen (S. 405-426). Zug: Verlag IFZ.

- Truijens, T. (2011). Legenden der Profit Center Organisation. Controlling & Management, 55. Jg., H. 3, S. 175-179.

- Weilenmann, P. (1989). Dezentrale Führung: Leistungsbeurteilung und Verrechnungspreise. Zeitschrift für betriebswirtschaftliche Forschung, 59. Jg., S. 932-956.

Autoren

Marco Amrein, Ines Arnold, Esther Bärenbold, Fabrice Casagrande