Cashflow-basierte Messgrössen: Unterschied zwischen den Versionen

| (74 dazwischenliegende Versionen von 7 Benutzern werden nicht angezeigt) | |||

| Zeile 1: | Zeile 1: | ||

{{Geprueft|+}} | |||

Cashflows basieren auf Zahlungsflüssen und liefern objektive Angaben für die [[Performance Measurement|Performance-Analyse]] (Fickert, Geuppert & Künzle, 2003, S. 51). Die Kennzahlen lassen sich nach absoluten und relativen Messgrössen differenzieren (Behringer, 2014, S. 89). Auch Ewert et al. (2023) unterscheiden bei den Cashflow-basierten Kennzahlen als Performancemasse die [[Wertorientierte Messgrössen|Wertbeitragszahlen]] und die [[Renditeorientierte Messgrössen|Rentabilitätskennzahlen]]. Dabei stellen Wertbeitragskennzahlen absolute Grössen dar, welche die Wertänderung in einem gewissen Zeitraum ermitteln. Rentabilitätskennzahlen sind relative Werte, die das Verhältnis von einer Erfolgsgrösse zum verwendeten Kapital zeigen (Ewert et al., 2023, S. 476-477). | |||

Die Kennzahlen lassen sich | |||

==Absolute Cashflow Kennzahlen== | |||

{| | {| | ||

|- valign="bottom" | |- valign="bottom" | ||

|style="width:100%"| | |style="width:100%"| | ||

=== Messgrössen aus der Geldflussrechnung=== | |||

|align="right"|[[Datei:Flag_für_Struktur.png|link=Struktur|Struktur]] | |align="right"|[[Datei:Flag_für_Struktur.png|link=Struktur|Struktur]] | ||

|} | |} | ||

Horváth (2011) gliedert den Cashflow in die drei Bereiche operativer Cashflow, Investitions-Cashflow und Finanzierungs-Cashflow. Der operative Cashflow stellt dabei den Überschuss aus der Betriebstätigkeit dar. Bei der Definition von Horváth werden beim operativen Cashflow zusätzlich die Zinszahlungen mitberücksichtigt. Unter dem Investitions-Cashflow wird die Differenz zwischen Ein- und Auszahlungen bezüglich den langfristigen Betriebsressourcen verstanden. Der Finanzierungs-Cashflow resultiert schliesslich aus den Einlagen und Auslagen durch Bewegungen mit den Eigen- und Fremdkapitalgebern (S. 386). | |||

Nach Coenenberg, Fischer und Günther (2012) sind je nach Verantwortlichkeit eines [[Investment-Center|Investment-Centers]] der operative Cashflow sowie der Cashflow aus Investitionstätigkeit wichtig für die Liquiditätshandhabung der einzelnen Divisionen. Der Finanzierungs-Cashflow ist jedoch nur dann von Wichtigkeit, wenn die entsprechende Division auch bei Finanzierungsbeschlüssen Verantwortung trägt (S. 815). | |||

In diesem [https://www.youtube.com/watch?v=GkGdlgX3xYI Video von MoneyWeek (2012)] werden der Cashflow und die verschiedenen Bereiche genauer erläutert. | |||

{| | {| | ||

| Zeile 20: | Zeile 21: | ||

|style="width:100%"| | |style="width:100%"| | ||

=== Free Cashflow === | |||

|align="right"|[[Datei:Flag_für_Strategie.png|link=Strategie|Strategie]] | |align="right"|[[Datei:Flag_für_Strategie.png|link=Strategie|Strategie]] | ||

|} | |} | ||

Der Free Cashflow berechnet sich als Differenz vom operativen Cashflow und dem Cashflow aus Investitionstätigkeit. Der Free Cashflow (FCF) zeigt die Innenfinanzierungskraft eines Unternehmens (Coenenberg et al., 2012, S. 815). Falls der operative Cashflow den Cashflow aus Investitionstätigkeit übersteigt, stellt dies für die Investoren eine Wertgenerierung dar (Fickert et al., 2003, S. 223). Daher sind Divisionen mit einem positiven Free Cashflow Casherzeuger und solche mit einem negativen Free Cashflow dementsprechend Cashvernichter (Coenenberg et al., 2012, S. 820). Über längere Zeit beobachtet gibt der FCF Auskunft, ob eine Geschäftsstrategie genügend Liquidität generiert (Gehrig, 2013, S. 94-95). Bei der Interpretation darf nicht vergessen werden, dass einem hohen FCF auch Investitionseinschränkungen und übermässige Desinvestitionen zu Grunde liegen können (Fischer, Möller & Schultze, 2015, S. 355). | |||

Der | |||

=== | ===Cash Value Added=== | ||

Der [[Cash Value Added|Cash Value Added (CVA)]] basiert auf dem [[Cash Flow Return on Investment|CFROI]] und ist daher Cashflow basierend (Ossadnik, 2009, S. 334). Falls der CFROI den Kapitalkostensatz (z. B. den [[Weighted Average Cost of Capital|WACC]]) übersteigt, resultiert ein positiver Spread. Der absolute Wertzuwachs eines Unternehmens wird berechnet, indem man den Spread mit der Bruttoinvestitionsbasis (BIB) multipliziert. Dieser absolute Wertzuwachs wird Cash Value Added genannt (Ziegenbein, 2007, S. 279) (Berechnung siehe [[Cash Value Added|CVA]]). | |||

== | ==Relative Cashflow Kennzahlen== | ||

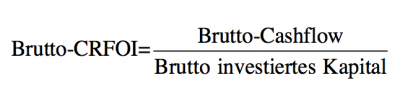

===Brutto Cashflow Return on Investment=== | |||

[[Datei:Brutto-CFROI.png|right|400px|Brutto-CFROI (Ewert & Wagenhofer, 2014, S. 524)]] | |||

[[Datei: | |||

Beim Brutto-CFROI wird der Brutto-Cashflow im Zähler eingesetzt. Als Verhältnisgrösse wird das brutto investierte Kapital verwendet. Das brutto investierte Kapital beinhaltet das Eigenkapital und das verzinsliche Fremdkapital. Dieses wird auf Basis der Buchwerte und unter Einbezug der angesammelten Abschreibungen berechnet (quasi zu „Anschaffungskosten“). Mit der Bezugsgrösse des brutto investierten Kapitals wird verhindert, dass mit einem Anstieg der Abschreibungen die Rentabilität wächst. | |||

Einen Nachteil des Brutto-CFROI bilden die nicht vorhandenen Investitionen im Zähler. Es wird angenommen, dass das Vermögen für einen unbegrenzten Zeitraum vorhanden ist und dementsprechend laufend Einzahlungsüberschüsse erzeugt. Bei einer üblichen Geschäftstätigkeit werden jedoch von Zeit zu Zeit Ersatzinvestitionen erforderlich. Daher stellt der Brutto-CFROI die Unternehmensentwicklung zu vorteilhaft dar (Ewert et al., 2023, S. 483). | |||

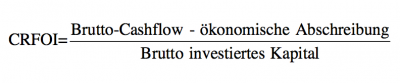

=== | ===Cashflow Return on Investment=== | ||

[[Datei:CFROI.png|right|400px|CFROI (Ewert & Wagenhofer, 2014, S. 525)]] | |||

Beim [[Cash Flow Return on Investment|CFROI]] wird im Zähler zusätzlich eine ökonomische Abschreibung berücksichtigt (Gladen, 2014, S. 146). Da die Ersatzinvestitionen in unregelmässigen Abständen anfallen, wird mit Hilfe der ökonomischen Abschreibung versucht, eine Glättung über den Zeitraum zu erreichen. Die ökonomische Abschreibung beschreibt dabei den jährlich fixen Betrag, den man bis zum Ablauf der Nutzungsdauer am Kapitalmarkt zurücklegen müsste, um die Investitionszahlungen zu erreichen (Ewert et al., 2023, S. 484). | |||

Da der CFROI auf dem Cashflow beruht, ergeben sich weniger buchhalterische Verfälschungen. Er ist daher nicht so sehr manipulierbar. Zusätzlich erlaubt der CFROI eine Betrachtung von Unternehmen mit verschiedenen Altersstrukturen der Aktiven (Gladen, 2014, S. 146-147). | |||

Nach Klempien (2014) können das operative Geschäft sowie die einzelnen Divisionen mithilfe des CFROI besser gemessen werden (Klempien, 2014, online). | |||

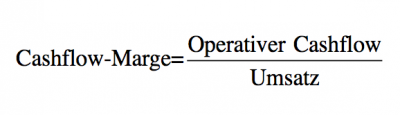

===Cashflow-Marge=== | |||

[[Datei:Cashflow-Marge.png |right|400px|Cashflow-Marge (Leimgruber & Prochinig, 2014, S. 83)]] | |||

- | Die Cashflow-Marge wird in gewisser Literatur auch als Cashflow-Umsatzrate bezeichnet. Die Cashflow-Marge gibt an, wie viel Prozent des Umsatzes als effektiver Geldzufluss verbleibt. Berechnet wird die Cashflow-Marge dadurch, dass man den Cashflow durch den Umsatz dividiert. | ||

Die Cashflow-Marge ist eine geeignete Messgrösse, um die finanzielle Widerstandsfähigkeit eines Unternehmens bei Preisschwankungen zu ermitteln. Zudem ist sie bilanzpolitisch weniger beeinflussbar als die aus der Erfolgsrechnung abgeleitete Marge. | |||

Die Cashflow-Marge ist eine gute Vergleichszahl innerhalb derselben Branche (Lachnit & Müller, 2012, S. 305). | |||

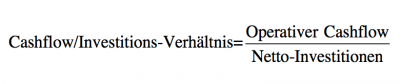

===Cashflow/Investitions-Verhältnis=== | |||

[[Datei:Cashflow Investitons-Verhältnis.png |right|400px|Cashflow/Investitons-Verhältnis (Leimgruber & Prochinig, 2014, S. 74) ]] | |||

- | Das Cashflow/Investitions-Verhältnis gibt Auskunft über die Leistungsfähigkeit einer Unternehmung. Es zeigt wie die Ersatz- und Erweiterungsinvestitionen der Periode durch den erwirtschafteten Cashflow gedeckt werden. Zur Berechnung wird der operative Cashflow durch die Netto-Investitionen dividiert. Dabei ähnelt ihre Aussage stark dem Free Cashflow. Hingegen ist das Cashflow/Investitions-Verhältnis ein Prozentsatz und kann somit als Vergleichswert innerhalb einer Unternehmung oder Branche dienen. | ||

Können alle Investitionen innerhalb der Unternehmung ohne Fremd- oder Eigenkapitalgelder finanziert werden, wird der Wert der Kennzahl über 100% liegen. Es kann aber auch sein, dass die Kennzahl deswegen in einem hohen Mass positiv ausfällt, weil Unternehmungen Investitionen vernachlässigen (Leimgruber & Prochinig, 2014, S. 74). | |||

{| | {| | ||

|- valign="bottom" | |- valign="bottom" | ||

|style="width:100%"| | |style="width:100%"| | ||

===Dynamischer Verschuldungsgrad=== | |||

== | |||

|align="right"|[[Datei:Flag_für_Struktur.png|link=Struktur|Struktur]] | |align="right"|[[Datei:Flag_für_Struktur.png|link=Struktur|Struktur]] | ||

|} | |} | ||

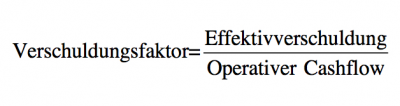

[ | [[Datei:Verschuldungsfaktor.png |right|400px|Verschuldungsfaktor (Leimgruber & Prochinig, 2014, S. 79)]] | ||

Die Kennzahl gibt Auskunft über die Anzahl Jahre, die es braucht, um die Effektivverschuldung mit dem erzielten Cashflow zu begleichen. Die Effektivverschuldung wird ermittelt, indem vom Fremdkapital die flüssigen Mittel und die kurzfristigen Forderungen subtrahiert werden. Anschliessend wird die Effektivverschuldung durch den operativen Cashflow dividiert. Die Kennzahl ist im Vergleich zu statischen Finanzierungskennzahlen, wie beispielsweise dem Liquiditätsgrad I, zeitlich akkurater und damit besser geeignet um die Verschuldung zu messen. Der Zeitreihenvergleich ermöglicht zudem eine Insolvenzprognose. Da bei nahender Krise die Effektivverschuldung steigt und der operative Cashflow sinkt, fällt das Ergebnis besonders deutlich aus. Einziger Kritikpunkt ist, dass der Cashflow nicht für die Schuldentilgung bestimmt ist, sondern für die Finanzierung von Investitionen und zur Gewinnausschüttung (Leimgruber & Prochinig, 2014, S. 79). | |||

Die Messgrösse der dynamischen Verschuldung ist nur insofern sinnvoll einzusetzen, als den einzelnen Geschäftsbereichen die Verantwortung bezüglich Finanzierungsentscheidungen übertragen wurde (Coenenberg et al., 2012, S. 819). | |||

== | ==Vor- und Nachteile== | ||

+ Relative Cashflow Kennzahlen werden im Vergleich zu [[Renditeorientierte Messgrössen|ROI-Kennzahlen]] nicht durch bilanzpolitische Aktionen beeinflusst (Ewert et al., 2023, S. 483). Auch Fischer et al. (2012) vertreten die Meinung, dass der Cashflow nur in einem geringen Masse manipulierbar ist (S. 353). | |||

+ Cashflow-basierte Kennzahlen tragen zur Sicherung der Liquidität bei (Hornung, 2007, S. 15). | |||

+ Verzerrungen der Rentabilität aufgrund von Abschreibungen können mit dem brutto investierten Kapital verhindert werden (Ewert et al., 2023, S. 483). | |||

+ Durch den direkten Bezug zwischen Cashflow und Unternehmenswert kann der Cashflow als ein geeignetes Performancemass betrachtet werden (Ewert et al., 2023, S. 489). | |||

- Cashflows eines Bereiches können während einer Geschäftsperiode stark variieren (Gladen, 2014, S. 147-148). Auch Ewert et al. (2023) nennen die starken Volatilitäten, vor allem bei der Investitionstätigkeit, als nachteilig (S. 56). | |||

- Der Cashflow ist nicht aussagekräftig für die wirkliche Performance einer gewissen Zeitperiode, da das Management den Cashflow mittels gezielten Massnahmen manipulieren kann (Ewert et al., 2023, S. 476). | |||

- „Obwohl der Cashflow in einer bestimmten Periode mit dem Unternehmenswert verknüpft ist, ist der Cashflow von einer einzigen Periode (wenn er isoliert betrachtet wird) nicht aussagekräftig für die Leistungsmessung“ (vgl. [[Wertorientierte Messgrössen]]) (Hopper, Northcott & Scapens, 2007, S. 256, eigene Übersetzung). | |||

{| | |||

|- valign="bottom" | |||

|style="width:100%"| | |||

== Praxis == | |||

|align="right"|[[Datei:Flag_für_Struktur.png|link=Struktur|Struktur]] | |||

|align="right"|[[Datei:Flag_für_Kultur.png|link=Kultur|Kultur]] | |||

|} | |||

Nach Siegwart, Reinecke und Sander (2010) sollen in einem Unternehmen Kennzahlen bezüglich der [[Renditeorientierte Messgrössen|Rentabilität]] und des Cashflows parallel zueinander eingesetzt werden (S. 99). Auch Coenenberg et al. (2012) stellen fest, dass die Erfolgssteuerung durch die Liquiditätssteuerung vervollständigt werden soll. Jedoch muss darauf geachtet werden, dass die gewählte Cashflow-Grösse im Verantwortungsbereich des Bereichsleiters liegt (S. 815). | |||

Fischer et. al. (2012) haben jedoch festgestellt, dass Cashflow-basierte Messgrössen vor allem für nicht Finanzexperten mangels Verständlichkeit schwierig zu interpretieren sind und somit eine Steuerung mit Cashflow-basierten Messgrössen ungeeignet ist (S. 342). Die Berechnung von Cashflow-basierten Messgrössen ist komplex. In der Praxis wird deshalb mit vereinfachten Formeln gerechnet. Der operative Cashflow wird beispielsweise oft durch den EBITDA ersetzt (Gitt, Völl & Kettenring, 2013, S. 107). | |||

== Lern- und Praxismaterialien == | |||

{| class="wikitable" | |||

|- | |||

! Aufgaben | |||

|- | |||

| | |||

* [[CashCom AG – Cashflow-basierte Messgrössen]] | |||

|} | |||

== Quellen == | |||

=== Literaturverzeichnis === | |||

== | * Behringer, S. (2014). [http://link.springer.com/book/10.1007/978-3-642-41942-3 Konzerncontrolling (2. Aufl.)]. Berlin: Springer-Verlag. | ||

* | * Coenenberg, A.G., Fischer, T.M. & Günther, T. (2012). Kostenrechnung und Kostenanalyse (8. Aufl.). Stuttgart: Schäffer-Poeschel. | ||

* Ewert, R., Wagenhofer A., & Rohlfing-Bastian, A. (2023). [https://link.springer.com/book/10.1007/978-3-662-65283-1 Interne Unternehmensrechnung (9. Aufl.)]. Berlin: Springer. | |||

* Fickert, R., Geuppert, F. & Künzle, A. (2003). Finanzcontrolling für Nicht-Finanz-Spezialisten. Bern: Haupt. | |||

* Fischer, T. M., Möller, K. & Schultze, W. (2015). Controlling. Grundlagen, Instrumente und Entwicklungsperspektiven (2. Aufl.). Stuttgart: Schäffer-Poeschel. | |||

* Gehrig, M. (2013). [https://elearning.hslu.ch/ilias/goto.php?target=file_2994812_download&client_id=hslu Free Cashflow – Die Königskennzahl in der Praxis für KMU.] TREX Der Treuhandexperte, 2/2013, S. 94-95. | |||

* Gitt, N., Völl, W. & Kettenring, T. (2013). Anwendung wertorientierter Steuerungskennzahlen in deutschen H-DAX-Unternehmen. Aktueller Stand und Entwicklung. Online (02.11.2014): http://www.bearingpoint.com/de-de/download/Beitrag_Controlling_02-2013.pdf. | |||

* Gladen, W. (2014). [http://link.springer.com/book/10.1007/978-3-658-05138-9 Performance Measurement. Controlling mit Kennzahlen (6. Aufl.).] Wiesbaden: Verlag Dr. Th. Gabler/GWV Fachverlage GmbH. | |||

* Hopper, T., Northcott, D. & Scapens, R. (2007). Issues in Management Accounting (3. Aufl.). Essex: Pearson Education. | |||

* Hornung, K. (2007). Cash-Flow-orientierte Unternehmenssteuerung. In P. Seethaler & M. Steitz (Hrsg.). [http://link.springer.com/book/10.1007%2F978-3-8349-9257-4Praxishandbuch Treasury-Management. Leitfaden für die Praxis des Finanzmanagements.] Wiesbaden: Gabler. | |||

* Horváth, P. (2011). Controlling (12. Aufl.). München: Franz Vahlen. | |||

* Klempien, D. (2014). Cash-Flow Einführung und Überblick über Cashflow-Berechnungsarten. Online (27.9.2014): http://www.controllingportal.de/Fachinfo/Kennzahlen/Cash-Flow-Einfuehrung-und-Ueberblick-ueber-Cashflow-Berechnungsarten.html | |||

* Lachnit, L. & Müller, S. (2012). [http://link.springer.com/book/10.1007/978-3-8349-3736-0 Unternehmenscontrolling. Managementunterstützung bei Erfolgs-, Finanz-, Risiko- und Erfolgspotenzialsteuerung (2. Aufl.).] Wiesbaden: Springer Gabler. | |||

* Leimgruber, J. & Prochinig, U. (2014). Bilanz- und Erfolgsanalyse. Zürich: SKV AG. | |||

* MoneyWeek (2012, 07. Juni). What is a cash flow statement? - MoneyWeek Investment Tutorials (Online-Video). Online (27.9.2014): https://www.youtube.com/watch?v=GkGdlgX3xYI. | |||

* Siegwart, H., Reinecke, S. & Sander, S. (2010). Kennzahlen für die Unternehmensführung (7. Aufl.). Bern: Haupt. | |||

=== Weiterführende Literatur === | |||

*Ziegenbein, K. (2007). Controlling (9. Aufl.). Ludwigshafen: Friedrich Kiehl | * Brecht, U. (2012). [http://link.springer.com/book/10.1007/978-3-8349-3851-0 Controlling für Führungskräfte. Was Entscheider im Unternehmen wissen müssen.] Wiesbaden: Springer Gabler. | ||

* Ossadnik, W. (2009). Controlling (4. Aufl.). München: Oldenbourg. | |||

* Ziegenbein, K. (2007). Controlling (9. Aufl.). Ludwigshafen: Friedrich Kiehl. | |||

== Autoren == | == Autoren == | ||

| Zeile 140: | Zeile 149: | ||

[[Kategorie:Performance Measurement]] | [[Kategorie:Performance Measurement]] | ||

[[Kategorie:CODEZ]] | |||

Aktuelle Version vom 18. Dezember 2024, 11:33 Uhr

Cashflows basieren auf Zahlungsflüssen und liefern objektive Angaben für die Performance-Analyse (Fickert, Geuppert & Künzle, 2003, S. 51). Die Kennzahlen lassen sich nach absoluten und relativen Messgrössen differenzieren (Behringer, 2014, S. 89). Auch Ewert et al. (2023) unterscheiden bei den Cashflow-basierten Kennzahlen als Performancemasse die Wertbeitragszahlen und die Rentabilitätskennzahlen. Dabei stellen Wertbeitragskennzahlen absolute Grössen dar, welche die Wertänderung in einem gewissen Zeitraum ermitteln. Rentabilitätskennzahlen sind relative Werte, die das Verhältnis von einer Erfolgsgrösse zum verwendeten Kapital zeigen (Ewert et al., 2023, S. 476-477).

Absolute Cashflow Kennzahlen

Messgrössen aus der Geldflussrechnung |

|

Horváth (2011) gliedert den Cashflow in die drei Bereiche operativer Cashflow, Investitions-Cashflow und Finanzierungs-Cashflow. Der operative Cashflow stellt dabei den Überschuss aus der Betriebstätigkeit dar. Bei der Definition von Horváth werden beim operativen Cashflow zusätzlich die Zinszahlungen mitberücksichtigt. Unter dem Investitions-Cashflow wird die Differenz zwischen Ein- und Auszahlungen bezüglich den langfristigen Betriebsressourcen verstanden. Der Finanzierungs-Cashflow resultiert schliesslich aus den Einlagen und Auslagen durch Bewegungen mit den Eigen- und Fremdkapitalgebern (S. 386).

Nach Coenenberg, Fischer und Günther (2012) sind je nach Verantwortlichkeit eines Investment-Centers der operative Cashflow sowie der Cashflow aus Investitionstätigkeit wichtig für die Liquiditätshandhabung der einzelnen Divisionen. Der Finanzierungs-Cashflow ist jedoch nur dann von Wichtigkeit, wenn die entsprechende Division auch bei Finanzierungsbeschlüssen Verantwortung trägt (S. 815).

In diesem Video von MoneyWeek (2012) werden der Cashflow und die verschiedenen Bereiche genauer erläutert.

Free Cashflow |

|

Der Free Cashflow berechnet sich als Differenz vom operativen Cashflow und dem Cashflow aus Investitionstätigkeit. Der Free Cashflow (FCF) zeigt die Innenfinanzierungskraft eines Unternehmens (Coenenberg et al., 2012, S. 815). Falls der operative Cashflow den Cashflow aus Investitionstätigkeit übersteigt, stellt dies für die Investoren eine Wertgenerierung dar (Fickert et al., 2003, S. 223). Daher sind Divisionen mit einem positiven Free Cashflow Casherzeuger und solche mit einem negativen Free Cashflow dementsprechend Cashvernichter (Coenenberg et al., 2012, S. 820). Über längere Zeit beobachtet gibt der FCF Auskunft, ob eine Geschäftsstrategie genügend Liquidität generiert (Gehrig, 2013, S. 94-95). Bei der Interpretation darf nicht vergessen werden, dass einem hohen FCF auch Investitionseinschränkungen und übermässige Desinvestitionen zu Grunde liegen können (Fischer, Möller & Schultze, 2015, S. 355).

Cash Value Added

Der Cash Value Added (CVA) basiert auf dem CFROI und ist daher Cashflow basierend (Ossadnik, 2009, S. 334). Falls der CFROI den Kapitalkostensatz (z. B. den WACC) übersteigt, resultiert ein positiver Spread. Der absolute Wertzuwachs eines Unternehmens wird berechnet, indem man den Spread mit der Bruttoinvestitionsbasis (BIB) multipliziert. Dieser absolute Wertzuwachs wird Cash Value Added genannt (Ziegenbein, 2007, S. 279) (Berechnung siehe CVA).

Relative Cashflow Kennzahlen

Brutto Cashflow Return on Investment

Beim Brutto-CFROI wird der Brutto-Cashflow im Zähler eingesetzt. Als Verhältnisgrösse wird das brutto investierte Kapital verwendet. Das brutto investierte Kapital beinhaltet das Eigenkapital und das verzinsliche Fremdkapital. Dieses wird auf Basis der Buchwerte und unter Einbezug der angesammelten Abschreibungen berechnet (quasi zu „Anschaffungskosten“). Mit der Bezugsgrösse des brutto investierten Kapitals wird verhindert, dass mit einem Anstieg der Abschreibungen die Rentabilität wächst.

Einen Nachteil des Brutto-CFROI bilden die nicht vorhandenen Investitionen im Zähler. Es wird angenommen, dass das Vermögen für einen unbegrenzten Zeitraum vorhanden ist und dementsprechend laufend Einzahlungsüberschüsse erzeugt. Bei einer üblichen Geschäftstätigkeit werden jedoch von Zeit zu Zeit Ersatzinvestitionen erforderlich. Daher stellt der Brutto-CFROI die Unternehmensentwicklung zu vorteilhaft dar (Ewert et al., 2023, S. 483).

Cashflow Return on Investment

Beim CFROI wird im Zähler zusätzlich eine ökonomische Abschreibung berücksichtigt (Gladen, 2014, S. 146). Da die Ersatzinvestitionen in unregelmässigen Abständen anfallen, wird mit Hilfe der ökonomischen Abschreibung versucht, eine Glättung über den Zeitraum zu erreichen. Die ökonomische Abschreibung beschreibt dabei den jährlich fixen Betrag, den man bis zum Ablauf der Nutzungsdauer am Kapitalmarkt zurücklegen müsste, um die Investitionszahlungen zu erreichen (Ewert et al., 2023, S. 484).

Da der CFROI auf dem Cashflow beruht, ergeben sich weniger buchhalterische Verfälschungen. Er ist daher nicht so sehr manipulierbar. Zusätzlich erlaubt der CFROI eine Betrachtung von Unternehmen mit verschiedenen Altersstrukturen der Aktiven (Gladen, 2014, S. 146-147). Nach Klempien (2014) können das operative Geschäft sowie die einzelnen Divisionen mithilfe des CFROI besser gemessen werden (Klempien, 2014, online).

Cashflow-Marge

Die Cashflow-Marge wird in gewisser Literatur auch als Cashflow-Umsatzrate bezeichnet. Die Cashflow-Marge gibt an, wie viel Prozent des Umsatzes als effektiver Geldzufluss verbleibt. Berechnet wird die Cashflow-Marge dadurch, dass man den Cashflow durch den Umsatz dividiert. Die Cashflow-Marge ist eine geeignete Messgrösse, um die finanzielle Widerstandsfähigkeit eines Unternehmens bei Preisschwankungen zu ermitteln. Zudem ist sie bilanzpolitisch weniger beeinflussbar als die aus der Erfolgsrechnung abgeleitete Marge. Die Cashflow-Marge ist eine gute Vergleichszahl innerhalb derselben Branche (Lachnit & Müller, 2012, S. 305).

Cashflow/Investitions-Verhältnis

Das Cashflow/Investitions-Verhältnis gibt Auskunft über die Leistungsfähigkeit einer Unternehmung. Es zeigt wie die Ersatz- und Erweiterungsinvestitionen der Periode durch den erwirtschafteten Cashflow gedeckt werden. Zur Berechnung wird der operative Cashflow durch die Netto-Investitionen dividiert. Dabei ähnelt ihre Aussage stark dem Free Cashflow. Hingegen ist das Cashflow/Investitions-Verhältnis ein Prozentsatz und kann somit als Vergleichswert innerhalb einer Unternehmung oder Branche dienen. Können alle Investitionen innerhalb der Unternehmung ohne Fremd- oder Eigenkapitalgelder finanziert werden, wird der Wert der Kennzahl über 100% liegen. Es kann aber auch sein, dass die Kennzahl deswegen in einem hohen Mass positiv ausfällt, weil Unternehmungen Investitionen vernachlässigen (Leimgruber & Prochinig, 2014, S. 74).

Dynamischer Verschuldungsgrad |

|

Die Kennzahl gibt Auskunft über die Anzahl Jahre, die es braucht, um die Effektivverschuldung mit dem erzielten Cashflow zu begleichen. Die Effektivverschuldung wird ermittelt, indem vom Fremdkapital die flüssigen Mittel und die kurzfristigen Forderungen subtrahiert werden. Anschliessend wird die Effektivverschuldung durch den operativen Cashflow dividiert. Die Kennzahl ist im Vergleich zu statischen Finanzierungskennzahlen, wie beispielsweise dem Liquiditätsgrad I, zeitlich akkurater und damit besser geeignet um die Verschuldung zu messen. Der Zeitreihenvergleich ermöglicht zudem eine Insolvenzprognose. Da bei nahender Krise die Effektivverschuldung steigt und der operative Cashflow sinkt, fällt das Ergebnis besonders deutlich aus. Einziger Kritikpunkt ist, dass der Cashflow nicht für die Schuldentilgung bestimmt ist, sondern für die Finanzierung von Investitionen und zur Gewinnausschüttung (Leimgruber & Prochinig, 2014, S. 79).

Die Messgrösse der dynamischen Verschuldung ist nur insofern sinnvoll einzusetzen, als den einzelnen Geschäftsbereichen die Verantwortung bezüglich Finanzierungsentscheidungen übertragen wurde (Coenenberg et al., 2012, S. 819).

Vor- und Nachteile

+ Relative Cashflow Kennzahlen werden im Vergleich zu ROI-Kennzahlen nicht durch bilanzpolitische Aktionen beeinflusst (Ewert et al., 2023, S. 483). Auch Fischer et al. (2012) vertreten die Meinung, dass der Cashflow nur in einem geringen Masse manipulierbar ist (S. 353).

+ Cashflow-basierte Kennzahlen tragen zur Sicherung der Liquidität bei (Hornung, 2007, S. 15).

+ Verzerrungen der Rentabilität aufgrund von Abschreibungen können mit dem brutto investierten Kapital verhindert werden (Ewert et al., 2023, S. 483).

+ Durch den direkten Bezug zwischen Cashflow und Unternehmenswert kann der Cashflow als ein geeignetes Performancemass betrachtet werden (Ewert et al., 2023, S. 489).

- Cashflows eines Bereiches können während einer Geschäftsperiode stark variieren (Gladen, 2014, S. 147-148). Auch Ewert et al. (2023) nennen die starken Volatilitäten, vor allem bei der Investitionstätigkeit, als nachteilig (S. 56).

- Der Cashflow ist nicht aussagekräftig für die wirkliche Performance einer gewissen Zeitperiode, da das Management den Cashflow mittels gezielten Massnahmen manipulieren kann (Ewert et al., 2023, S. 476).

- „Obwohl der Cashflow in einer bestimmten Periode mit dem Unternehmenswert verknüpft ist, ist der Cashflow von einer einzigen Periode (wenn er isoliert betrachtet wird) nicht aussagekräftig für die Leistungsmessung“ (vgl. Wertorientierte Messgrössen) (Hopper, Northcott & Scapens, 2007, S. 256, eigene Übersetzung).

Praxis |

|

|

Nach Siegwart, Reinecke und Sander (2010) sollen in einem Unternehmen Kennzahlen bezüglich der Rentabilität und des Cashflows parallel zueinander eingesetzt werden (S. 99). Auch Coenenberg et al. (2012) stellen fest, dass die Erfolgssteuerung durch die Liquiditätssteuerung vervollständigt werden soll. Jedoch muss darauf geachtet werden, dass die gewählte Cashflow-Grösse im Verantwortungsbereich des Bereichsleiters liegt (S. 815).

Fischer et. al. (2012) haben jedoch festgestellt, dass Cashflow-basierte Messgrössen vor allem für nicht Finanzexperten mangels Verständlichkeit schwierig zu interpretieren sind und somit eine Steuerung mit Cashflow-basierten Messgrössen ungeeignet ist (S. 342). Die Berechnung von Cashflow-basierten Messgrössen ist komplex. In der Praxis wird deshalb mit vereinfachten Formeln gerechnet. Der operative Cashflow wird beispielsweise oft durch den EBITDA ersetzt (Gitt, Völl & Kettenring, 2013, S. 107).

Lern- und Praxismaterialien

| Aufgaben |

|---|

Quellen

Literaturverzeichnis

- Behringer, S. (2014). Konzerncontrolling (2. Aufl.). Berlin: Springer-Verlag.

- Coenenberg, A.G., Fischer, T.M. & Günther, T. (2012). Kostenrechnung und Kostenanalyse (8. Aufl.). Stuttgart: Schäffer-Poeschel.

- Ewert, R., Wagenhofer A., & Rohlfing-Bastian, A. (2023). Interne Unternehmensrechnung (9. Aufl.). Berlin: Springer.

- Fickert, R., Geuppert, F. & Künzle, A. (2003). Finanzcontrolling für Nicht-Finanz-Spezialisten. Bern: Haupt.

- Fischer, T. M., Möller, K. & Schultze, W. (2015). Controlling. Grundlagen, Instrumente und Entwicklungsperspektiven (2. Aufl.). Stuttgart: Schäffer-Poeschel.

- Gehrig, M. (2013). Free Cashflow – Die Königskennzahl in der Praxis für KMU. TREX Der Treuhandexperte, 2/2013, S. 94-95.

- Gitt, N., Völl, W. & Kettenring, T. (2013). Anwendung wertorientierter Steuerungskennzahlen in deutschen H-DAX-Unternehmen. Aktueller Stand und Entwicklung. Online (02.11.2014): http://www.bearingpoint.com/de-de/download/Beitrag_Controlling_02-2013.pdf.

- Gladen, W. (2014). Performance Measurement. Controlling mit Kennzahlen (6. Aufl.). Wiesbaden: Verlag Dr. Th. Gabler/GWV Fachverlage GmbH.

- Hopper, T., Northcott, D. & Scapens, R. (2007). Issues in Management Accounting (3. Aufl.). Essex: Pearson Education.

- Hornung, K. (2007). Cash-Flow-orientierte Unternehmenssteuerung. In P. Seethaler & M. Steitz (Hrsg.). Treasury-Management. Leitfaden für die Praxis des Finanzmanagements. Wiesbaden: Gabler.

- Horváth, P. (2011). Controlling (12. Aufl.). München: Franz Vahlen.

- Klempien, D. (2014). Cash-Flow Einführung und Überblick über Cashflow-Berechnungsarten. Online (27.9.2014): http://www.controllingportal.de/Fachinfo/Kennzahlen/Cash-Flow-Einfuehrung-und-Ueberblick-ueber-Cashflow-Berechnungsarten.html

- Lachnit, L. & Müller, S. (2012). Unternehmenscontrolling. Managementunterstützung bei Erfolgs-, Finanz-, Risiko- und Erfolgspotenzialsteuerung (2. Aufl.). Wiesbaden: Springer Gabler.

- Leimgruber, J. & Prochinig, U. (2014). Bilanz- und Erfolgsanalyse. Zürich: SKV AG.

- MoneyWeek (2012, 07. Juni). What is a cash flow statement? - MoneyWeek Investment Tutorials (Online-Video). Online (27.9.2014): https://www.youtube.com/watch?v=GkGdlgX3xYI.

- Siegwart, H., Reinecke, S. & Sander, S. (2010). Kennzahlen für die Unternehmensführung (7. Aufl.). Bern: Haupt.

Weiterführende Literatur

- Brecht, U. (2012). Controlling für Führungskräfte. Was Entscheider im Unternehmen wissen müssen. Wiesbaden: Springer Gabler.

- Ossadnik, W. (2009). Controlling (4. Aufl.). München: Oldenbourg.

- Ziegenbein, K. (2007). Controlling (9. Aufl.). Ludwigshafen: Friedrich Kiehl.

Autoren

Olivier Rudin, Katja Schaller, Basil Schlegel, Géraldine Seitz