Economic Value Added

Die Kennzahl Economic Value Added, kurz EVA®, misst den periodenbezogenen betrieblichen Übergewinn und gehört zu den wertorientierten Messgrössen der Unternehmensführung (Coenenberg & Salfeld, 2007, S. 263). Der Kerngedanke des EVA besteht darin, eine Differenz zwischen dem durch das eingesetzte Kapital erwirtschafteten betriebswirtschaftlichen Gewinn (vor Kapitalkosten) und den mit dem Kapitaleinsatz verbundenen Kosten eines Unternehmens zu ermitteln (Weber & Schäffer, 2014, S. 184). Eine in dieser Form berechnete absolute Gewinngrösse wird auch als Residualgewinn bezeichnet (Coenenberg, Fischer & Günther, 2012, S. 841).

Begriffliche Abgrenzung

Im Rahmen der Unternehmensführung gilt die Frage nach der wertorientierten Spitzenkennzahl als eines der am meisten diskutierten Themen in der betriebswirtschaftlichen Theorie und Praxis. Zahlreiche Beratungsfirmen haben dabei die Namen für diese wertorientierte Grösse als Marken rechtlich schützen lassen (Gundel, 2012, S. 2-3). Der Begriff Economic Value Added (EVA®) stammt von der Beratungsgesellschaft Stern & Stewart und wird als geschützte Produktbezeichnung verwendet. McKinsey hingegen gebraucht den Namen Economic Profit. Als Cash Value Added (CVA) vermarktet wiederum die Boston Consulting Group ihre spezielle Variante. Die jüngste Produktbezeichnung stammt von KPMG, die ihren Residualgewinn Earnings-less-Riskfree-Interest-Charge (ERIC®) benennt. Gemeinsam ist diesen Ansätzen, dass sie auf dem einleitend erwähnten Prinzip des Residualgewinns basieren (Gladen, 2014, S. 138-139). Sie unterscheiden sich allerdings in der Art der Gewinnermittlung und der Modifikation der verwendeten Grössen des Rechnungswesens sowie der Zinskosten (Gladen, 2014, S. 139; Coenenberg et al., 2012, S. 841).

Grundlagen

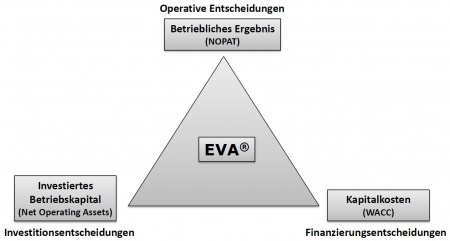

Für die Berechnung des betrieblichen Übergewinns sind drei Elemente notwendig: Gewinngrösse, Vermögensgrösse und Kapitalkostensatz (Hostettler, 2002, S. 43). Bezogen auf das EVA-Konzept berechnet sie die Kennzahl als Differenz zwischen dem NOPAT als Gewinngrösse (Net Operating Profit after Taxes) und den Kapitalkosten (WACC) auf das zu Periodenbeginn investierte betriebliche Vermögen des Unternehmens (Coenenberg et al., 2012, S. 842). Im positiven Fall ergibt sich daraus ein Übergewinn (Residualgewinn) bzw. eine Überrendite (Spread) (Gladen, 2014, S. 140). Die Berechnungsformel für den EVA lautet demnach wie folgt:

| EVA = NOPAT - (WACC * investiertes Betriebskapital) |

Mittels Multiplikation des investierten Betriebskapitals mit dem WACC ergeben sich die Finanzierungskosten des betrieblich gebundenen Kapitals. Die Finanzierungskosten werden danach vom betrieblichen Gewinn subtrahiert, woraus der EVA resultiert.

- Der NOPAT stellt den betrieblichen Gewinn nach Abzug von adjustierten Steuern aber vor Eigen- und Fremdkapitalzinsen dar (Young & O'Byrne, 2001, S. 43). Dieser wird bspw. durch eine Umsatzsteigerung oder Kostenerhöhung beeinflusst und reflektiert operative Entscheidungen (Weber & Schäffer, 2014, S. 184).

- Der Kapitalkostensatz, der sich dem Ansatz des WACC (Weighted Average Cost of Capital) anschliesst, widerspiegelt vorwiegend Finanzierungsentscheidungen (z.B. mit der Wahl der Finanzinstrumente oder dem EK-/FK-Verhältnis). Er bildet sich aus der Summe von gewichteten Fremdkapital- und Eigenkapitalkosten zu realen Marktwerten und berücksichtigt somit die Renditeerwartungen der Investoren (Hostettler, 2002, S. 53). Durch den Kapitalkostensatz wird ausserdem das Risiko der betrachteten Geschäftseinheit adäquat einbezogen (Gladen, 2014, S. 140).

- Das investierte Betriebskapital (Net Operating Assets) hängt von den Investitionsentscheidungen des Unternehmens ab und entspricht dem Begriff betriebliches Vermögen. Dieses wird benötigt, um einen NOPAT zu erwirtschaften (Coenbenberg & Salfeld, 2007, S. 264). Es steht jeweils die Frage im Mittelpunkt, welche Positionen betriebsnotwendig sind und die Erwirtschaftung eines operativen Ergebnisses ermöglichen (Hostettler, 2002, S. 51).

Der EVA kann nicht nur als Differenz von NOPAT und Finanzierungskosten, sondern auch anhand der Überrendite (Spread) ermittelt werden (Coenenberg et al., 2012, S. 842). Letztere verkörpert den Differenzbetrag von realisierter Rendite und Kapitalkostensatz und ergibt multipliziert mit dem Wert des vorhandenen investierten Vermögens den EVA (Young & O'Byrne, 2001, S. 46).

| Überrendite (Spread) = ROIC - WACC

ROIC = NOPAT / investiertes Betriebskapital zu Periodenbeginn |

Solange die realisierte Rendite grösser (kleiner) ist als die Finanzierungskosten für das eingesetzte Fremd- und Eigenkapital, erzielt ein Unternehmen einen positiven (negativen) EVA und ist damit wertschaffend (wertvernichtend) (Hostettler, 2002, S. 53-54). Anhand der obigen Ausführungen stehen drei Möglichkeiten offen, um den EVA zu verbessern (vgl. Gundel, 2012, S. 19):

- Mehr betrieblichen Gewinn nach Steuern mit demselben Kapital erwirtschaften

- Weniger Kapital für denselben betrieblichen Gewinn nach Steuern einsetzen

- Kapital in Projekte mit hohen Renditen investieren

- Kapitalkosten etwa durch eine Verbesserung des Bonitäts-Ratings senken

Der EVA ist eine einperiodige Performancegrösse resp. Kennzahl. Werden mehrere EVAs über eine definierte Projektlaufzeit mit dem Gesamtkapitalkostensatz des Unternehmens diskontiert, so erhält man den Marktwertzuwachs bzw. den Market Value Added (Coenenberg et al., 2012, S. 842).

Anwendungsmöglichkeiten |

|

|

Das EVA-Konzept wird für das Performance Measurement von Unternehmen und Teilbereichen wie etwa Investment-Center eingesetzt. Zugleich ermöglicht das Konzept die Unternehmensbewertung, die Zielfestlegung gegenüber Investoren, Entscheidungen in Bezug auf die Ressourcenallokation wie auch den Einsatz als Anreizsystem. Hostettler (2002) unterscheidet mit der nachfolgenden Tabelle die Eignung des EVA-Konzepts abhängig von der Anspruchsgruppe (S. 54).

| Einsatz durch | Bewertungsmodell für Unternehmen | Bewertungsmodell für Projekte | Periodisches Leistungsmass | Führungskennzahl |

|---|---|---|---|---|

| Investoren, Finanzanalysten | X | (X) | X | |

| Verwaltungsrat | X | X | X | X |

| Management | X | X | X |

In der Praxis stellt der EVA die von Unternehmen, Investoren sowie Finanzanalysten meistgenutzte wertorientierte Spitzenkennzahl dar (Gundel, 2012, S. 3). Um das EVA-Konzept überhaupt anzuwenden, müssen die notwendigen Informationen wie bspw. der WACC pro Periode vorhanden sein. Zudem müssen die Ergebnisse in die Steuerungssystematik des Unternehmens eingebunden werden. Aufgrund dieser Bedingungen arbeiten in erster Linie Grossunternehmen und multinationale Konzerne mit dem EVA, der dann im besten Fall gleichzeitig mit dem EVA-basierten Anreizsystem verknüpft ist (Coenenberg et al., 2012, S. 838-845). Konsequent umgesetzt, schafft der EVA eine einheitliche Basis für Budgetierungsentscheidungen und dient der Bewertung des wertschöpfenden Potenzials von strategischen und taktischen Optionen (Young & O'Byrne, 2001, S. 74). Demnach ist EVA im Ansatz nicht nur eine Finanzkennzahl, sondern ein umfassendes Unternehmensführungsmodell (Young & O'Byrne, 2001, S. 19).

Adjustments

Für die Gewinn- als auch die Vermögensgrössen existieren eine Reihe von Adjustments (auch Conversions genannt). Diese haben zum Ziel, die Daten aus dem Jahresabschluss an die wirtschaftliche Leistungsfähigkeit eines Unternehmens anzunähern und damit die Ertragskraft besser abzubilden (Hostettler, 2002, S. 97). Nach Stern und Stewart sind insgesamt 164 solche Conversions oder Adjustments möglich. Die Unternehmenspraxis beschränkt sich jedoch in aller Regel auf die wesentlichen Anpassungen (Gundel, 2012, S. 22). Effizienz, Nachvollziehbarkeit und Akzeptanz der ermittelten Kenngrössen haben sich gegen die theoretische (Schein)Genauigkeit durchgesetzt (Weber & Schäffer, 2014, S. 184). Die Adjustments lassen sich gemäss Hostettler (2002) in vier Klassen einteilen (S. 97-105):

- Mit Operating Conversions soll das Ziel erreicht werden, nur solche Gewinn- und Vermögensgrössen auszuweisen, die tatsächlich zur Erwirtschaftung des betrieblichen Erfolgs zur Verfügung stehen (Gladen, 2014, S. 142). Als Beispiele lassen sich die Eliminierung von aussergewöhnlichen Aufwands- und Ertragskomponenten in der Erfolgsrechnung oder die Subtraktion von aktivierten aber nicht betrieblich gebundenen Komponenten in der Bilanz aufführen (Weber & Schäffer, 2014, S. 184).

- Funding Conversions dienen dazu, versteckte Finanzierungsformen aufzudecken. Zu diesem Zweck werden etwa Miet- und Leasingverträge mit Finanzierungscharakter aktiviert und entsprechende Aufwendungen in der Erfolgsrechnung eliminiert (Weber & Schäffer, 2014, S. 184). Weiter werden Kreditbürgschaften berücksichtigt oder Factoring-Geschäfte zurückgerechnet, um die Vergleichbarkeit von Kennzahlen verschiedener Bereiche oder Zeitpunkte zu gewährleisten (Gladen, 2014, S. 142-143).

- Mit Hilfe von Shareholder Conversions besteht die Absicht, den Erfolg konsequent und akkurat aus der Perspektive der Eigenkapitalgeber abzubilden (Hostettler, 2002, S. 103-105). Dazu werden Aufwendungen mit Investitionscharakter aktiviert (z.B. im Bereich Forschung und Entwicklung oder bei Restrukturierungen), Reserven bzw. Lasten aufgelöst (z.B. Vorratsbewertung, Anlagen, Grundstücke, etc.) oder auch Bewertungsabschläge bei Forderungen vorgenommen (Weber & Schäffer, 2014, S. 184).

- Tax Conversions sollen schliesslich sicherstellen, dass die steuerlichen Konsequenzen der zuvor genannten Anpassungen miteinbezogen werden. Daher fliessen nicht tatsächliche, sondern fiktive Ertragssteuern, die auf angepassten Aufwendungen und Erträgen beruhen, in die Ermittlung des EVA ein (Gladen, 2014, S. 143).

Kritische Würdigung |

|

|

Das Konzept des betrieblichen Übergewinns führt die Grössen aus der Erfolgsrechnung sowie der Bilanz zusammen (Coenenberg et al., 2012, S. 848-849). Weil hierbei die Finanzierungskosten und damit das Risiko berücksichtigt werden, erfolgt keine isolierte Betrachtung auf das Betriebsergebnis (Gladen, 2014, S. 140). Zudem konstituiert das breite Anwendungsgebiet einen Vorteil des EVA-Konzepts. Als Instrument der Unternehmensbewertung und des Performance Measurements, bei der Ressourcenallokation wie auch als Anreizsystem kann der EVA Unternehmen gleichermassen unterstützen (Hostettler, 2002, S. 179-182, 231, 294-295). So verwenden viele grosse Betriebe und Konzerne den EVA zur Entlohnung ihrer Führungskräfte. Durch eine gemeinsame Spitzenkennzahl wie den EVA können strategische Ziele besser verfolgt und z.B. Silodenken in Unternehmen verringert werden (Young & O'Byrne, 2001, S. 134-135). Schliesslich zeigt die Kennzahl den Investoren und Analysten retrospektiv auf, inwiefern ein Unternehmen sein Kapital sinnvoll einsetzt (Weber & Schäffer, 2014, S. 185).

Nachteilige Aspekte des EVA ergeben sich zum einen daraus, dass mit dem EVA ein vergangenheitsorientierter einperiodiger Wert berechnet wird und daher eine ganzheitliche Zukunftsbetrachtung fehlt (Gundel, 2012, S. 40). Wenn zudem die Entlohnung von Führungskräften über den EVA erfolgt, müssen neben strategischen und kulturellen Gegebenheiten des Unternehmens auch verhaltensorientierte Aspekte eingehend beachtet werden (Young & O'Byrne, 2001, S. 142-149). Ansonsten kann zum einen der Nachteil des „Trittbrettfahrens“ entstehen, da Führungskräfte, die nur bedingt zum Wachstum des EVA beigetragen haben, ebenso von der Wertsteigerung profitieren. Zum anderen hilft eine Bonusbank dabei, die gegebenenfalls auftretende Kurzfristorientierung abzumildern (Hostettler, 2002, S. 307-310). Letztlich erweist sich die Komplexität der Conversions und das damit häufig einhergehende Unverständnis resp. die fehlende Akzeptanz als Nachteil der Kennzahl EVA (Coenenberg et al., 2012, S. 851; Gundel, 2012, S. 19-23).

Lern- und Praxismaterialien

| Aufgaben | Fallstudien |

|---|---|

Quellen

Literaturverzeichnis

- Coenenberg, A.G., Fischer, T.M. & Günther, T. (2012). Kostenrechnung und Kostenanalyse (8. Aufl.). Stuttgart: Schäffer-Poeschel.

- Coenenberg, A.G. & Salfeld, R. (2007). Wertorientierte Unternehmensführung. Vom Strategieentwurf zur Implementierung (2. Aufl.). Stuttgart: Schäffer-Poeschel Verlag.

- Gladen, W. (2014). Performance Measurement. Controlling mit Kennzahlen (6. Aufl.). Wiesbaden: Verlag Dr. Th. Gabler/GWV Fachverlage GmbH.

- Gundel, T. (2012). Der EVA als Management und Bewertungsinstrument. Wiesbaden: Gabler.

- Hostettler, S. (2002). Economic Value Added (EVA): Darstellung und Anwendung auf Schweizer Aktiengesellschaften. Bern: Haupt.

- Weber, J. & Schäffer, U. (2014). Einführung in das Controlling (14. Aufl.). Stuttgart: Schäffer-Poeschel.

- Young, D.S. & O'Byrne, S.F. (2001). EVA and value-based management. A practical guide to implementation. New York: McGraw-Hill.

Weiterführende Literatur

- Chen, S. & Dodd, J.L. (1997). Economic Value Added (EVA): An Empirical Examination Of A New Corporate Performance Measure. Journal of Managerial Issues, Vol. 9, No. 3, S. 318-333.

- Hostettler, S. (2003). Economic Value Added – Lektionen aus der Praxis. Der Schweizer Treuhänder, Nr. 3, S. 117-122.

- Hostettler, S. & Stern, H.J. (2007). Das Value Cockpit. Sieben Schritte zur wertorientierten Führung für Entscheidungsträger (2. Aufl.). Weinheim: Wiley-VCH Verlag.

- Sharma, A. & Kumar, S. (2010). Economic Value Added (EVA). Literature Review and Relevant Issues. International Journal of Economics and Finance, Nr. 2, S. 200-220.

- Stern, J.M. & Shiely, J.S. (2001). The EVA challenge. Implementing value-added change in an organization. New York: Wiley

- Stern, J.M., Stewart, B.G. & Chew, D.H. (1995). The EVA Financial Management System. Journal of Applied Corporate Finance, Vol. 8, Iss. 2, S. 32-46.

- Stewart, B.G. (1999). The Quest for Value. A Guide for Senior Managers. New York: HarperBusiness.

Autoren

Marcel Fallegger, Viviane Trachsel