Vollkosten plus Gewinnaufschlag als Verrechnungspreis: Unterschied zwischen den Versionen

Keine Bearbeitungszusammenfassung |

|||

| Zeile 23: | Zeile 23: | ||

|} | |} | ||

Eine wesentliche Fragestellung bei Vollkosten plus Gewinnaufschlag ist die Höhe des angemessenen Gewinnaufschlags. Es gibt verschiedene Methoden für dessen Bestimmung (Ewert | Eine wesentliche Fragestellung bei Vollkosten plus Gewinnaufschlag ist die Höhe des angemessenen Gewinnaufschlags. Es gibt verschiedene Methoden für dessen Bestimmung (Ewert et al., 2023, S. 558): | ||

* Frei gewählter Prozentsatz der Vollkosten (z. B. durchschnittlicher Branchengewinn) | * Frei gewählter Prozentsatz der Vollkosten (z. B. durchschnittlicher Branchengewinn) | ||

Version vom 18. Dezember 2024, 14:02 Uhr

Die Verrechnungspreise auf der Basis von Vollkosten plus Gewinnaufschlag, auch Kostenaufschlagsmethode genannt (engl. cost plus method), gehören zur Gruppe kostenbasierter Verrechnungspreise. Hierzu wird in der Regel ein prozentualer Gewinnaufschlag in die Kalkulation der Vollkosten miteinbezogen, wodurch der Verrechnungspreis einem Marktpreis nahe kommt (Frost, 2005, S. 330). Diese Methode bietet unter anderem Profit-Centern die Möglichkeit, Transferleistungen ebenfalls mit Gewinnen abzuschliessen (Coenenberg, Fischer & Günther, 2012, S. 736). Diese Verrechnungspreismethode wird in der Praxis häufig verwendet (Fischer, Möller & Schultze, 2012, S. 463).

Die Methode der Verrechnungspreise auf der Basis von Vollkosten plus Gewinnaufschlag eignet sich besonders für Branchen, welche ihre Aufträge zu Kosten plus einem Gewinnaufschlag kalkulieren. Ziel dieser Methode ist es, dass die internen Abnehmer gleichgestellt werden wie externe Kunden. Somit ermöglicht die Kostenaufschlagsmethode den Fremdvergleich (Pfaff & Stefani, 2006, S. 7).

Funktionen der Vollkosten plus Gewinnaufschlag |

|

Die Verrechnungspreismethode Vollkosten plus Gewinnaufschlag hat diverse Eigenheiten und Funktionen bezüglich der Steuerung dezentraler Unternehmenseinheiten. Der Gewinnaufschlag dieser Methode ermöglicht beiden Unternehmensbereichen einen Gewinn für die erbrachten Transferleistungen auszuweisen oder eine Verzinsung der eingesetzten Produktionsmittel zu erhalten. Dies entspricht dem ökonomischen Grundsatz, dass auf lange Sicht mindestens alle Kosten gedeckt und eine Rendite erwirtschaftet werden müssen. Durch den Ausweis eines Bereichsgewinns sind Vollkosten plus Gewinnaufschlag für Unternehmensbereiche, welche als Profit-Center geführt werden, eine geeignete Verrechnungspreismethode. Diese Eignung ist umso relevanter, wenn Marktpreise zum Vergleich fehlen (Coenenberg et al., 2012, S. 736-737). Eine Unternehmung kalkuliert beim Verkauf ihrer Produkte oder Dienstleistungen an Externe ebenfalls eine Gewinnmarge ein. Verrechnungspreise auf Basis der Vollkosten mit Gewinnaufschlag dienen somit der Simulation eines Marktpreises (Mensch, 2003, S. 230).

Zudem entspricht es dem Fairness-Gedanken, dass sowohl beim leistenden als auch beim beziehenden Unternehmensbereich ein Gewinn ausgewiesen wird, da die Wertschöpfung von allen involvierten Geschäftsbereichen erbracht wird. Zusätzlich soll der Ausweis eines Gewinns motivierend wirken (Coenenberg et al., 2012, S. 736-737). Mittels Verrechnungspreisen kann weiter der Erfolg einzelner Unternehmensbereiche ermittelt und beurteilt werden. Die Verrechnungspreise wiederspiegeln einerseits den Erlös des leistenden und andererseits die Einstandskosten des beziehenden Profit-Centers. Sie beeinflussen somit die Ausweisung der Gewinn- bzw. Verlustbeiträge der Profit-Center (Schuster & Mähler, 2003, S.73).

Festlegung des Gewinnaufschlags |

|

Eine wesentliche Fragestellung bei Vollkosten plus Gewinnaufschlag ist die Höhe des angemessenen Gewinnaufschlags. Es gibt verschiedene Methoden für dessen Bestimmung (Ewert et al., 2023, S. 558):

- Frei gewählter Prozentsatz der Vollkosten (z. B. durchschnittlicher Branchengewinn)

- Verzinsung des betriebsnotwendigen Kapitals

- Verhandlung zwischen den Geschäftseinheiten

Oftmals greifen die Unternehmensbereiche oder die Unternehmenszentrale zu einem frei gewählten Prozentsatz und nehmen branchen-, firmen- oder gewohnheitsmässige Gewinnaufschlagssätze (Stender-Monhemius, 2002, S. 129). Es ist möglich, dass die Gewinnaufschlagssätze für interne Bezüger tiefer angesetzt werden als für externe Kunden. In diesem Fall unterliegt die Festsetzung des Gewinnaufschlages einer Willkür. Durch diese willkürliche Festsetzung kann es zu Verzerrungen in der Erfolgsermittlung der einzelnen Unternehmensbereiche kommen. Ausserdem können die Gewinnaufschläge von der Unternehmenszentrale festgelegt werden, was zum Nachteil hat, dass diese die ausgewiesenen Profit-Center Ergebnisse manipulieren kann. Dies hat zur Folge, dass die Erfolgsermittlungsfunktion der Verrechnungspreise verletzt wird (Ewert & Wagenhofer, 2014, S. 595-596).

Praxisbeispiel Berechnung des Gewinnaufschlags

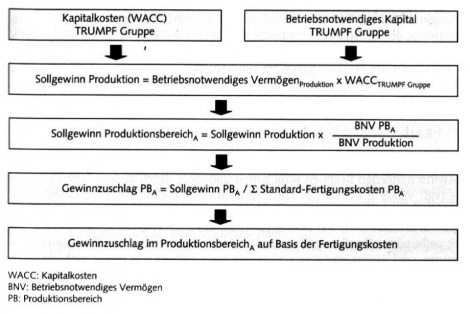

Bei der Trumpf Gruppe (weltweit tätiges Unternehmen in der Fertigungs-, Laser- und Medizintechnik) wird für die Produktion ein Gewinnaufschlag aufgrund des betriebsnotwendigen Kapitals und des WACC berechnet, vgl. Abbildung 1.

Die Multiplikation des WACC mit dem betriebsnotwendigen Kapital des Gesamtproduktionsbereichs ergibt den Sollgewinn der Produktion. Dieser wird wiederum im Verhältnis Kapital Teilproduktionsbereich zu Kapital Gesamtproduktionsbereich aufgeteilt. Daraus ergeben sich Sollgewinne für jeden Teilproduktionsbereich. Die Division des Sollgewinns durch die Standardfertigungskosten eines Teilbereichs ergibt den Gewinnaufschlag für den Produktionsbereich. Der Gewinnaufschlag kann nun für alle Produkte, welcher dieser Produktionsbereich produziert, benutzt werden. Die mit dieser Methode ermittelten Verrechnungspreise haben in der Trumpf Gruppe eine Gültigkeit von drei Jahren. Überschreiten die Herstellkosten eine gewisse Abweichung, sind vorzeitige Anpassungen möglich (Hummel, Kriegbaum-Kling & Schuhmann, 2009, S. 153).

Vorteile der Vollkosten plus Gewinnaufschlag

Der wesentliche Vorteil bei der Methode Verrechnungspreise auf der Basis von Vollkosten plus Gewinnaufschlag ist die einfache und nachvollziehbare Handhabung für die betroffenen Unternehmensbereiche. Dies ist der Grund, weshalb sie in der Praxis oft eingesetzt wird (Mensch, 2003, S. 928). Voraussetzung dafür ist eine gut strukturierte Kostenrechnung, damit die benötigten Daten aus dem betrieblichen Rechnungswesen ohne grossen Aufwand entnommen werden können (Stender-Monhemius, 2002, S. 129). In der Praxis gilt die Methode Verrechnungspreise auf der Basis von Vollkosten plus Gewinnaufschlag ausserdem als relevanteste OECD-richtlinienkonforme Transferpreisanwendung (Pfaff & Stefani, 2006, S. 14).

Verrechnungspreise entsprechen langfristig den Marktpreisen, wenn sie auf Vollkosten zuzüglich Gewinnaufschlag basieren. Aus diesem Grund werden diese Verrechnungspreise von den beteiligten Unternehmensbereichen als interne Transferpreise akzeptiert. Dies wird dadurch begründet, dass auf lange Frist gesehen, die Fixkosten und die dazugehörige Kapazität gedeckt werden müssen (Mensch, 2003, S. 930). Die beteiligten Unternehmensbereiche wollen dazu noch einen Mindestgewinn oder zumindest eine Mindestverzinsung für die bei der Produktion eingesetzten Investitionen erzielen (Coenenberg et al., 2012, S. 736). Mithilfe der Methode Verrechnungspreise auf der Basis von Vollkosten plus Gewinnaufschlag sind nicht nur alle Kosten für den leistenden Bereich gedeckt, sondern es fällt zusätzlich ein Gewinn an (Pfaff & Stefani, 2006, S. 7). Dank dem Gewinnaufschlag können die beteiligten Unternehmensbereiche echte Gewinne ausweisen. Es wird nicht, wie bei den nur auf Vollkosten basierten Verrechnungspreisen, der gesamte Gewinn aus internen Lieferungen und Leistungen dem beziehenden Bereich angerechnet (Mensch, 2003, S. 930).

Mittels der Methode Vollkosten plus Gewinnaufschlag als Verrechnungspreise wird der Anreizfunktion (Motivationsfunktion) Rechnung getragen. Es entsteht für den leistenden Unternehmensbereich der Anreiz zur Leistungssteigerung (Mensch, 2003, S. 926). Der Grundsatz, Transferpreise mit Gewinnen zu versehen, macht die Kostenaufschlagsmethode mit der Profit-Center-Konzeption kompatibel. Das heisst, die einzelnen Unternehmensbereiche sind für die Gewinne ihres Bereiches verantwortlich (Coenenberg et al., 2012, S. 736-737). Verrechnungspreise auf Basis von Vollkosten plus Gewinnaufschlag dienen dem Management der einzelnen Unternehmenseinheiten ausserdem als einfache, verständliche und auf längere Frist angelegte Entscheidungsgrundlage, um ihren Bereich zu leiten (Fischer et al., 2012, S. 648).

Nachteile der Vollkosten plus Gewinnaufschlag

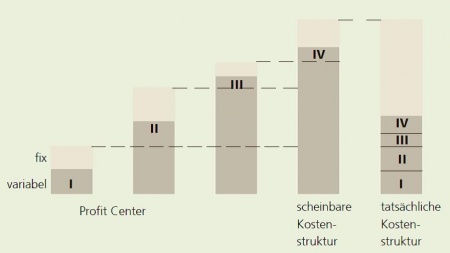

Naturgemäss übernimmt die Methode Vollkosten plus Gewinnaufschlag die Nachteile der Vollkostenmethode: Vollkosten betrachten die Kosten auf lange Sicht. Bei kurzfristigen Entscheidungen, wie zum Beispiel der Annahme von zeitlich beschränkten Zusatzaufträgen, eignet sie sich nicht. Hier wäre der Einsatz einer Deckungsbeitragsrechnung sinnvoller (Fischer et al., 2012, S. 643). Durch das Weiterverrechnen von fixen und variablen Kosten sowie des Gewinnaufschlags des liefernden Unternehmensbereichs an den beziehenden Bereich entsteht das Problem, dass dieser die gesamten verrechneten Kosten als variabel betrachtet (Frost, 2005, S. 330). Über mehrere Stufen wird dadurch die tatsächliche Kostenstruktur stark verschleiert, was ebenfalls zu Fehlentscheidungen führen kann, vgl. Abbildung 2 (Pfaff, 2008, S. 3-5).

Diese Problematik führt dazu, dass beim beziehenden Unternehmensbereich auf diese scheinbaren Kosten in der Verkaufsentscheidung nicht verzichtet werden kann (Mensch, 2003, S. 929). Daraus ergeben sich unerwünschte Begebenheiten, wie die Verzerrung der Kostenstruktur und die Gefahr von Fehlentscheidungen, denen sich abnehmende Einheiten gegenübersehen (Ewert & Wagenhofer, 2014, S. 596). Bei kurzfristigen Entscheiden bilden die variablen Kosten die Preisuntergrenze. Aufgrund dieser Problematik kann es bei Verrechnungspreisen, welche auf der Kostenaufschlagsmethode basieren, zu Fehlentscheidungen kommen. Für kurzfristige Entscheidungen über Leistungserbringungen eigenen sich in diesem Fall Grenzkosten als Verrechnungspreise (Mensch, 2003, S. 928-930).

Dazu wird folgendes Beispiel zur Veranschaulichung verwendet:

| Profit Center | Leistender Bereich (L) | Beziehender Bereich (B) |

|---|---|---|

| Kosten (GE/LE) | 20 | 24+16 (eigene Kosten) |

| Gewinnaufschlag von 20% | 4 | 8 |

| Gesamtbetrag pro LE | 24=VP | 48=Preisanforderung am Markt |

Der Einfachheit halber wird beim obigen Beispiel keine Aufteilung nach variablen und fixen Kosten vorgenommen. Somit resultiert bei einem Marktpreis von 48 ein Deckungsbeitrag, welcher ab 40 erzielt wird. Diese 40 stellen für die abnehmende Einheit demzufolge die Preisuntergrenze dar. Auf Konzernebene wird jedoch schon ab 36 (Kosten 20 von L und 16 von A) ein Deckungsbeitrag generiert. Demnach sind zwischen 36 und 40 Fehlentscheidungen bei der abnehmenden Einheit zu erwarten (Mensch, 2003, S. 930-931). Die geschilderte Problematik kann dazu führen, dass der beziehende Unternehmensbereich eine geringere Menge nachfragt und aus diesem Grund die Kapazität aus Gesamtunternehmersicht nicht optimal ausgelastet wird (Pfaff, 2008, S. 3-5).

Ein weiterer Nachteil der Kostenaufschlagsmethode stellt die Ermittlung des Gewinnaufschlages dar. Dieser wird oft willkürlich angesetzt und weckt Konfliktpotenzial und Unzufriedenheit zwischen den Einheiten (Ewert & Wagenhofer, 2014, S. 595-596). Bei zentraler Festsetzung der Aufschläge gelten die Profit-Center viel mehr als Cost-Center, da in deren Eigenverantwortung lediglich die Steuerung der Kosten liegt (Coenenberg et al., 2012, S. 736). Das zentrale Unternehmensmanagement müsste somit die Entscheidungen der Unternehmensbereiche regelmässig kontrollieren. Dies würde jedoch die Unabhängigkeit der Teilbereiche wiederum schwächen, was nicht im Sinne einer dezentralen Unternehmenssteuerung wäre (Fischer et al., 2012, S. 648).

Eine gerechte Gewinnaufteilung unter den beteiligten Unternehmensbereichen ist schwierig zu ermitteln. Die Aufteilung des Gewinnes birgt ein grosses Konfliktpotenzial, da beide Bereiche ihre Gewinne maximieren wollen (Ewert & Wagenhofer, 2014, S. 593). Der Erfolg, der durch die Wertschöpfung von zwei Unternehmensbereichen entsteht, wird als Synergieeffekt bezeichnet. Synergieeffekte können nicht verursachergerecht auf die beiden Unternehmensbereiche aufgeteilt werden, da dieser Erfolg nur durch die gemeinsame Leistung entsteht (Ewert & Wagenhofer, 2014, S. 569). Weiter können auch beim gemeinsam erwirtschafteten Gewinn Fehlanreize entstehen. Dann, wenn ein Bereich durch individuelle Verbesserungsmassnahmen den Gewinn erhöhen kann. So fallen die Kosten bei einem Bereich an, der Erfolg hingegen wird mit dem andern Unternehmensbereich geteilt. Deshalb werden aus Gesamtunternehmenssicht günstige Massnahmen zum Teil nicht durchgeführt (Ewert & Wagenhofer, 2014, S. 596). Ferner gilt es zu beachten, dass die Gewinnaufschlagssätze oftmals nicht der sich ändernden Nachfrageelastizität angepasst werden. Sie bleiben starr, was dazu führt, dass die Preisfindung nicht optimal verläuft (Stender-Monhemius, 2002, S. 129).

Eine weitere Problematik stellt die Anwendung des |Ist-Kosten-Ansatzes dar, der die Gefahr von Ineffizienzen birgt. Aufgrund der Weiterverrechnung der gesamten Kosten werden hier die Anreize zur Effizienzförderung unterschlagen (Frost, 2005, S. 330). Schliesslich muss bei der Methode Vollkosten plus Gewinnaufschlag auch der steuerliche Aspekt beachtet werden. So kann es steuerrechtlich ganz unterschiedliche Konsequenzen haben, wo die Gewinne anfallen. Vor allem bei grenzüberschreitenden Lieferungen und Leistungen muss ein Unternehmen diesen Aspekt berücksichtigen (Ewert & Wagenhofer, 2014, S. 571).

Lern- und Praxismaterialien

| Fallstudien |

|---|

Quellen

Literaturverzeichnis

- Coenenberg, A. G., Fischer, T. M. & Günther, T. (2012). Kostenrechnung und Kostenanalyse (8. Aufl.). Stuttgart: Schäffer-Poeschel.

- Ewert, R. & Wagenhofer, A. (2014). Interne Unternehmensrechnung (8. Aufl.). Berlin: Springer.

- Fischer, T., Möller, K. & Schultze, W. (2012). Controlling: Grundlagen, Instrumente und Entwicklungsperspektiven. Stuttgart: Schäffer-Poeschel.

- Frost, J. (2005). Märkte in Unternehmen. Organisatorische Steuerung und Theorien der Firma. Wiesbaden: Deutscher Universitäts-Verlag.

- Hummel, K., Kriegbaum-Kling, C. & Schuhmann, S. (2009). Verrechnungspreise bei TRUMPF unter betriebswirtschaftlichen und steuerlichen Gesichtspunkten. In P. Horváth (Hrsg.). Erfolgreiche Steuerungs- und Reportingsysteme in verbunden Unternehmen: Controlling als Chance in der Rezession (S. 145-157). Stuttgart: Schäffer-Poeschel.

- Mensch, G. (2003). Verrechnungspreise als Controlling-Instrument. Betrieb und Wirtschaft, 22, S. 925-931.

- Pfaff, D. (2008). Gefahren der Kostenaufschlagsmethode in Konzernen. Rechnungswesen & Controlling, 3, S. 3-5.

- Pfaff, D. & Stefani, U. (2006). Verrechnungspreise im Spannungsfeld zwischen Theorie und Praxis. Universität Zürich.

- Schuster, P. & Mähler, D. (2003). Verrechnungspreise bei Profit Center-Organisation. In H. J. Vollmuth, W. Pepels et al. (Hrsg.). Kosten senken und Leistungen steigern durch marktorientiertes Kostenmanagement (S. 71-80). Renningen: Expert-Verlag.

- Stender-Monhemius, K. (2002). Marketing. Grundlagen mit Fallstudien. München: Oldenbourg Wissenschaftsverlag.

Weiterführende Literatur

- OECD (Hrsg.). (2011). OECD-Verrechnungspreisleitlinien für multinationale Unternehmen und Steuerverwaltungen 2010. OECD Publishing.

- Osterloh, M. & Frost, J. (1999). Betriebswirtschaftliche Funktionen der Verrechnungspreise. In A. Raupach (Hrsg.). Verrechnungspreissysteme multinationaler Unternehmen in betriebswirtschaftlicher, gesellschafts- und steuerrechtlicher Sicht (S. 33-47). Herne: Verlag Neue Wirtschafts-Briefe.

Autoren

Sabrina Hess, Dario Himmelsbach, Stefan Indergand, Andreas Kretz